MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El pasado 22 de diciembre el Ministerio de Hacienda y Crédito Público (MHCP) dio a conocer el Plan Financiero (PF) para el 2023. El documento contiene las cifras preliminares de cierre de 2022, la actualización de supuestos para el 2023 y la estrategia fiscal que tendrá el gobierno nacional a lo largo del cuatrienio.

De la publicación del PF vale la pena resaltar que, en primer lugar, se presenta un escenario fiscal con cifras más positivas para 2023 que las que proyectaba el Marco Fiscal de Mediano Plazo (MFMP), y una mejora en el balance primario. Ese escenario positivo se explica, en mayor medida, por un aumento en ingresos, fruto de la puesta en vigencia de la reforma tributaria, sumado a un escenario favorable en términos de precios internacionales del petróleo. En segundo lugar, el gobierno proyecta un aumento en el gasto primario, con el que espera cubrir el aumento en el pago de intereses y saldar el déficit del Fondo de Estabilización de Precios de los Combustibles (FEPC). En este artículo analizamos la estrategia fiscal para el cuatrienio

Estrategia fiscal resto del cuatrienio (2024-2026)

En cuanto al comportamiento de los ingresos, el documento estructura un crecimiento en el rubro en 2023 y, a partir de allí, una senda decreciente hasta 2026, al pasar de 20.6% del PIB a 19.2% del PIB. La disminución responde en su mayoría a la finalización del ciclo de precios altos del petróleo, que reduciría los recursos en 2.2pp. Sumado a eso, el PF incorpora la disminución de los ingresos derivados de la Ley de Igualdad y Justicia Social, como resultado de la recomposición de las fuentes. En este frente, se espera un menor recaudo asociado a los ingresos de industrias extractivas (-0.6pp) que se compensaría, parcialmente, por un incremento del recaudo por impuestos saludables y las modificaciones realizadas al impuesto de renta (+0.4pp). Ahora, esas disminuciones estarían medianamente contrarrestadas por las mayores utilidades del Banco de la República, relacionadas con los mayores rendimientos financieros del portafolio de RIN (+0.7pp) y el aumento del recaudo tributario distinto a lo percibido por las reformas de 2021 y 2022 (+0.2pp).

Frente al comportamiento de las fuentes de recursos del GNC para los siguientes cuatro años, llama la atención que, si bien se tiene en cuenta el ajuste a la baja, la dependencia en el desempeño macroeconómico nacional respecto al mercado mundial es muy alta y pone en riesgo la materialización de los escenarios planteados. Por un lado, y como resalta la CARF en su pronunciamiento No.6, las mayores utilidades del Banco de la República dependen de un ajuste relevante en la inflación que puede verse afectado por la continuación de los choques de precios, así como de la temporalidad de las políticas monetarias contraccionistas. De igual forma, el incremento en el recaudo tributario está atado directamente a las mejores perspectivas de crecimiento que pueden verse afectadas por el debilitamiento de la demanda externa y el incremento de la percepción de riesgo del país.

Además de eso, inquieta la clara dependencia sobre los ingresos petroleros en un escenario en donde, a pesar de que se incluye la disminución de los ingresos como consecuencia de los menores precios internacionales del crudo, se espera un alza en la producción nacional del commodity. Eso en tanto las señales que se están mandando desde el ejecutivo van en contravía y dejan incógnitas sobre el plan de transición energética del país y su coherencia con la estabilidad fiscal.

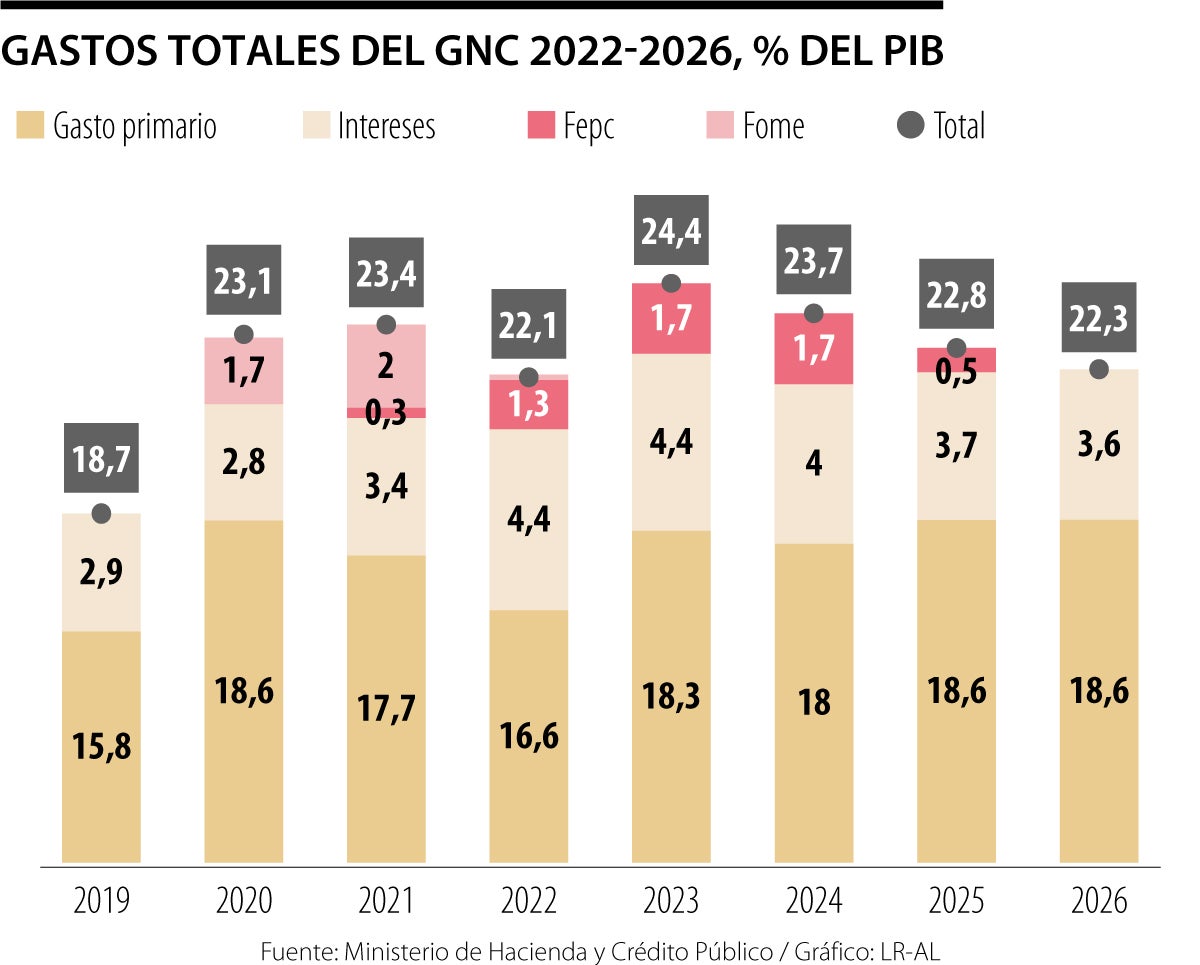

Ahora, en el frente de los gastos se presenta una reducción de 2.1pp, al pasar de 24.4% del PIB en 2023 al 22.3% del PIB 2026. Eso responde a la reducción en los pagos al FEPC (-1.6pp entre los 4 años) y de intereses (-0.8pp). En cuanto al FEPC, es necesario reconocer que la decisión de cerrar las brechas entre el precio nacional e internacional de los combustibles líquidos es correcta. Por el lado del gasto en intereses, la reducción se encuentra atada a las menores presiones inflacionarias y la normalización de las tasas de interés de deuda pública, condiciones cuya materialización, como se mencionó, incorpora un nivel alto de riesgo. Por otro lado, esa disminución en el gasto estaría contrarrestada en parte por el aumento del gasto primario distinto al FEPC (+0.3pp), en línea con los planes de gobierno.

En este frente, es necesario resaltar que, aunque el gasto total presenta una reducción gradual en el cuatrienio, en caso de no lograr el escenario planteado en los ingresos, se ponen en riesgo las metas planteadas para la consolidación del superávit del Balance Primario Neto Estructural.

Conclusiones

La actualización del plan financiero muestra un escenario retador en los próximos años. Si bien el cierre preliminar de 2022 en términos de déficit fiscal es mejor al proyectado por el MFMP, que era de 6.1% del PIB, el nivel de deuda pública no da tregua y se encuentra por encima del ancla (55%). Todo indica a que ni siquiera en 2026 lograríamos ubicarnos por debajo de esa cifra, lo que podría aumentar la percepción de riesgo que tienen los inversionistas.

Por otra parte, celebramos algunas decisiones que se han tomado con respecto al FEPC. En primer lugar, hacer explícito el déficit del fondo e incluirlo dentro de las cuentas fiscales, mejora la transparencia en lo referente al manejo de las finanzas del mecanismo. En segundo lugar, el aumento gradual en el precio de la gasolina corriente que ha vivido el país desde el último trimestre del 2022 va en la línea correcta. Reducir el déficit que asume el fondo, que según la CARF ascendió a 36 billones de pesos en 2022 es esencial para sanear las finanzas públicas. No obstante, la brecha entre el precio interno y el de referencia internacional sigue estando en niveles históricamente altos, por lo que el déficit continuaría causándose en el 2023, aún más si contamos precios internacionales por encima de los $85 USD por barril. Aunado a eso, el ACPM no ha tenido aumentos en el precio interno, por lo que de este combustible provendría el mayor aporte al déficit de este año.

Ahora, no hay que dejar de señalar que la proyección en el aumento en los ingresos fiscales para 2023 responde, en buena medida, a la puesta en marcha de la reforma tributaria y a los dividendos que deja el crudo gracias a un ciclo de precios altos que todavía no culmina. En ese sentido, hay que llamar la atención pues para el resto del cuatrienio, se proyecta una reducción de ingresos en los dos rubros: tributario, asociado directamente a la Ley de igualdad y Justicia Social, y no tributario, coherente con los ciclos de estabilización del precio del crudo, a la vez que el gasto primario es altamente inflexible.

En esa misma vía, cabe señalar que los ingresos de la reforma tributaria pueden no ser permanentes luego del periodo de gobierno, lo que comprometería el ancla de la deuda pública en el largo plazo, toda vez que desmontar el nuevo gasto público social tiene altos costos políticos. Seguir ampliando la brecha entre ingresos y gastos puede comprometer la salud fiscal del país.

En suma, si bien los escenarios centrales del PF apuntan en la dirección correcta, se deben tener en cuenta los riesgos de corto y mediano plazo que se avecinan. Todo eso repercutiría en el cumplimiento de las metas fiscales. A mediados de este año, se publicará el Marco Fiscal de Mediano Plazo de 2023 que contará con más información disponible y mostrará si algunos de los principales supuestos macroeconómicos sobre los que hemos llamado la atención, continúan en la misma senda.

Las empresas de telecomunicaciones o de infraestructura digital deben consolidarse y fusionarse con otras, buscar escala, bajar costos y ofrecer nuevos servicios. La obsesión por un número definido de operadores y la guerra de tarifas fue parte del veneno

En mercados donde la incertidumbre dejó de ser coyuntural para convertirse en permanente, también cambia el estándar con el que juzgamos. No toda decisión está llamada a ser brillante; algunas están llamadas a ser responsables