MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Hasta hace unos años, el sistema financiero mostraba el número de tarjetas para hablar del crecimiento de la bancarización, ahora se debe dar el salto al uso digital del dinero

Los neobancos ya no fueron los “Uber” de los bancos, ni las fintech han crecido a tal punto que amenacen el poder tradicional de los bancos y la seducción por los cuentahabientes. La verdadera disrupción bancaria llegará con la inteligencia artificial y las redes sociales, especialmente con WhatsApp y Twitter, cuando estas aplicaciones hagan lo que hace WeChat en China o Hike en India.

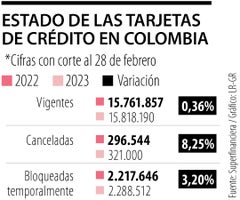

Las cifras más recientes de la Superintendencia Financiera indican que en Colombia circulan 16 millones de tarjetas de crédito, Bancolombia tiene 2,6 millones, Scotiabank 2,2 millones y Banco Falabella, 2,2 millones.

El panorama con las tarjetas débito es muy distinto: hay 39 millones expedidas por unas 30 entidades financieras, el grueso no se usa porque las operaciones por internet las van volviendo obsoletas. Y ese orificio que han abierto las transacciones por computadores y celulares se han convertido en una auténtica Caja de Pandora para los mismos bancos, pues el cuentahabiente ya no quiere ni ir a un cajero ni mucho menos andar con dinero en efectivo, mucho menos cargar plásticos en sus billeteras.

Todo este nuevo universo de usos y costumbres ha establecido retos para los bancos que están obligados a dejar de hablar de bancarización en términos de tarjetas entregadas y deben pasar a servicios financieros que involucren a más colombianos; en pocas palabras, debe haber un cliente por cada celular en el país, una suerte de casi 60 millones si se suman duplicaciones, etc.

¡Los celulares son los nuevos bancos! Eso es bancarizar y para que esto sea más eficiente, el Banco de la República debe ponerse a la tarea de hacer un verdadero sistema de pagos público, una suerte de autopista competitiva que les sirva a todos los cuentahabientes para mover su dinero independientemente de cuál sea su banco, su interfaz o el nivel de créditos o transacciones.

El gran lunar bancario es que no tiene un sistema de pagos de cara a los clientes y que aún exista la demora al transferir dinero de un banco a otro de manera inmediata. Hoy pasar plata de una entidad a otra en un segundo solo se logra si son del mismo grupo, de lo contrario, el dueño del dinero tiene que esperar hasta el día siguiente, si lo hace después de las 3 de la tarde, y si es festivo o fin de semana, a una jornada hábil, toda una irracionalidad de cara al cliente y una obsolescencia de un sistema financiero que es fuerte, mas no moderno.

La inteligencia artificial ya es una realidad y la banca será la más afectada de manera inmediata. Ya hay herramientas y aplicaciones basadas en algoritmos de la IA y programas nativos como ChatGPT de OpenAI o Bard de Google le están imponiendo nuevos retos al manejo del dinero; lo más demandado en este momento son los asistentes personales digitales que pueden hacer operaciones financieras asociadas a un cuentahabiente, no es un tema de un laboratorio digital, es la realidad que desembarcará y obligará a que los bancos asuman la bancarización como un reto de innovación y desarrollo tecnológico y no unas asociaciones de personas a plásticos.

Ojo, una persona, un celular, un banco, es la nueva triada que componen el acceso y la administración del dinero. Son retos que la banca colombiana puede enfrentar en pocos años, tal como lo ha hecho siempre, estar a la vanguardia y ser fuerte frente a competidores internacionales, pero el salto puede dejar a muchos fuera del camino.

Todos los actores locales, de lo político, económico y social, actúan como si fueran convidados de piedra en lo que está pasando en Venezuela, olvidando que es el principal vecino