MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La incertidumbre política y la desaceleración económica serían las causas.

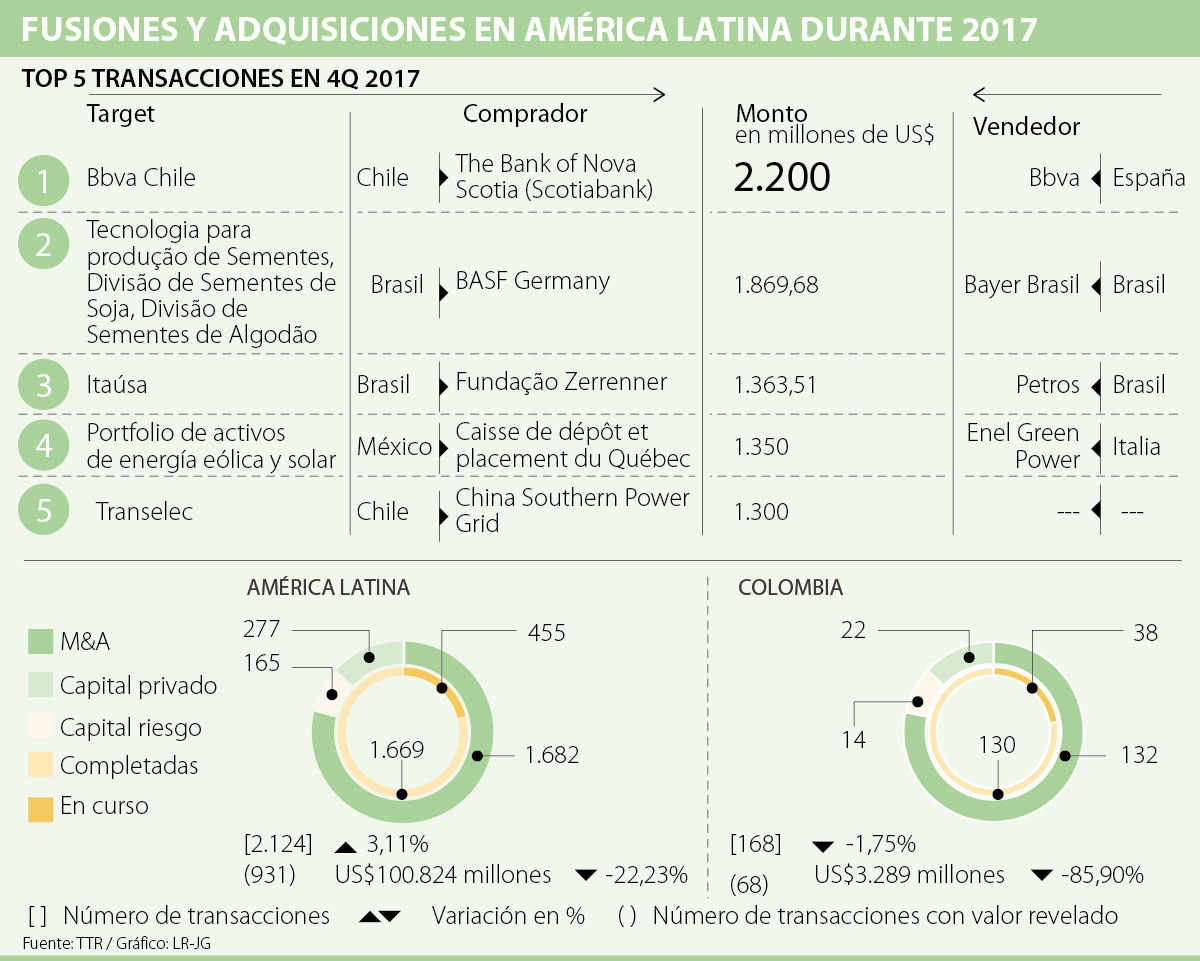

El año pasado, el número de fusiones y adquisiciones empresariales en Colombia disminuyó 1,75%, mientras que el monto transado en estas operaciones cayó 85,9%, según el reporte anual y trimestral de la firma Transactional Track Record (TTR).

En 2017, en el país se registraron 168 operaciones, mientras que en 2016 fueron 171. De las transacciones del año pasado, 68 tienen un importe no confidencial que suman US$3.289 millones. En 2016, el valor conocido ascendió a US$23.328 millones.

De acuerdo con Marcela Chacón Sierra, representante de RBI para América Latina de TTR, el importe de 2017 es el más bajo de los últimos cinco años. “La tendencia es de cautela frente a coyunturas como la devaluación del peso, la ralentización del crecimiento económico y la reforma tributaria, entre otras reformas estructurales que han limitado el importe de ciertas operaciones”, expresó.

Adicionalmente, Chacón mencionó que a diferencia de lo que ocurrió en 2016 con la adquisición de Isagen por parte de Brookfield Asset Management, el año pasado no se realizaron ‘megaoperaciones’ con altos montos.

De hecho, de las operaciones no confidenciales, 58 son de mercado bajo, pues sus importes fueron menores a US$100 millones, y 10 de mercado medio, ya que sus importes estuvieron entre US$ 100 millones y US$500 millones.

Con estas apreciaciones concuerda Raúl Ávila, experto en empresas, quien indicó que en 2017 no solo hubo una desaceleración económica global que afectó al mercado colombiano y, en general, a toda la región, sino que en 2016 las perspectivas económicas fueron mayores a las cifras alcanzadas durante ese año.

“La caída en volumen también se debe a la incertidumbre política por la que atraviesa el país, con relación al proceso de paz y a las próximas elecciones. Esta falta de certeza aleja las inversiones y transacciones empresariales”, señaló.

En cuanto a la región, se registraron 2.124 operaciones, 3,11% más que en 2016. De estas, 931 tienen un importe no confidencial que en conjunto suma US$100.824 millones, 22,23% menos que los US$129.643 alcanzados en el año anterior.

El ranking de operaciones en América Latina lo lidera Brasil, cuyos acuerdos aumentaron 6% (1.095) y sus montos transados ascendieron 7% (US$61.006 millones).

El segundo lugar lo ocupa México con 302 transacciones y un descenso de 40% a US$18.337 millones de importe. Chile está en tercer lugar con 242 operaciones y un capital movilizado de US$12.750 millones, 9% menos que en 2016.

En el último lugar del ranking está Perú, puesto que sus operaciones disminuyeron 13% a 130 transacciones. Sin embargo, su capital movilizado aumentó 10%, alcanzando US$6.370 millones.

Por último, en el informe se destaca que el interés de las empresas norteamericas y europeas en América Latina ya no es unidireccional, sino que es recíproco. En último trimestre del año pasado, compañías latinoamericanas llevaron a cabo ocho transacciones en Europa y cinco en Norteamérica.

Transacciones destacadas en el cuarto trimestre

Una de las operaciones destacadas por Transactional Track Record es la adquisición de 50% de Ductos y Energéticos del Norte de Pemex, por parte de IEnova. La operación, que se dio en el último trimestre de 2017, fue valorada en US$231millones. La otra operación destacada por el informe, en el aparte de Colombia, es la realizada por Grupo ASV Servicios Funerarios, la cual adquiere una participación minoritaria en Grupo Recordar. La operación, que también se realizó en el cuarto trimestre, registró un importe de US$20 millones.

Un borrador de la ley, visto por Reuters permite a empresas extranjeras y nacionales explotar oro, diamantes y tierras raras y aumentar las concesiones de 20 a 30 años

El rendimiento del bono del Tesoro estadounidense a 10 años superó brevemente 4,2% antes de retroceder hacia 4,14%

Los apagones se han vuelto cada vez más comunes en los últimos años en el país durante los meses de verano de alta demanda