MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

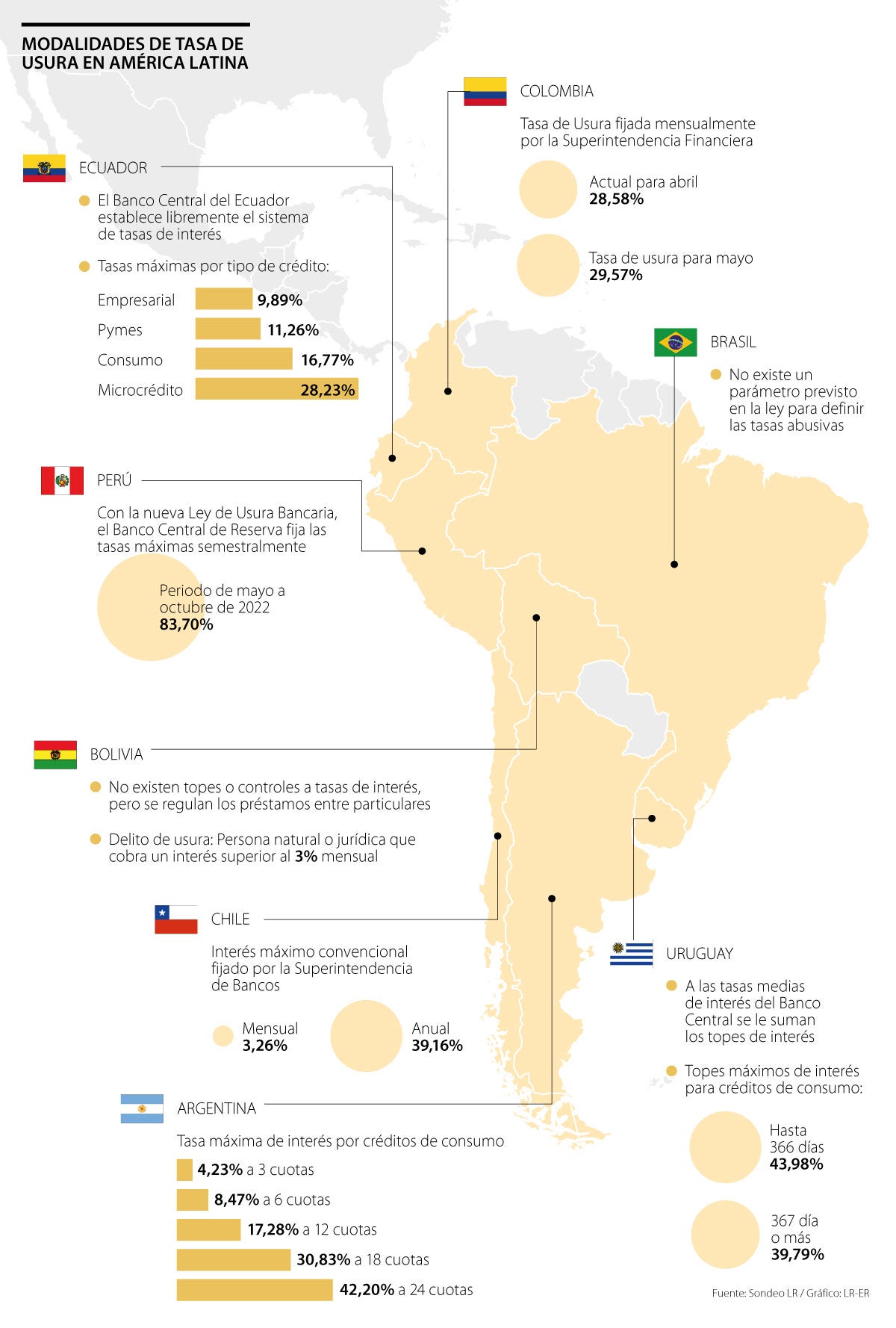

En Ecuador y Argentina el límite máximo a los intereses son de 16,77% y 17,28%, mientras que en Perú y Uruguay son 83,7% y 43,9%

Hace poco más de una semana, la Superintendencia Financiera de Colombia (SFC) fijó para mayo una tasa de usura de 29,57%, regresando a los niveles que había en 2019. La tasa aumentó 99 puntos básicos frente a la que se fijó en abril que fue de 28,58%.

La tasa usura en Colombia es el interés máximo que una entidad financiera puede cobrar por un crédito de consumo y ordinario, como las tarjetas de crédito. Según el Banco de la República, equivale a 1,5 veces el Interés Bancario Corriente y lo calcula mensualmente la Superfinanciera.

Sin embargo, Colombia no es el único país de América Latina que fija y controla las tasas de interés para evitar los cobros abusivos. Varios países de la región tienen mecanismos y leyes para combatir la usura en sus sistemas financieros.

En Ecuador, el banco central es el encargado de establecer libremente el sistema de tasas de interés del país. La Junta de Política Financiera aprobó en diciembre del año pasado una nueva metodología para calcular las tasas máximas.

Los nuevos tipos que se establecerán cada semestre, registraron una leve disminución y entraron en vigor a partir del primero de enero.

Entre los créditos a los que se les controlan las tasas están el “productivo empresarial” (9,89%), el “productivo Pyme” (11,26%), el “microcrédito minorista” (28,23%), el “microcrédito de acumulación simple” (24,89%) y el “microcrédito de acumulación ampliada” (22,05%). En cuanto a los créditos de consumo, el tope más alto se fijó en 16,77%.

En Argentina existen reglas parecidas a las de Colombia. La Secretaría de Comercio Interior de ese país actualiza los porcentajes máximos que las entidades pueden aplicar a quienes compran en cuotas.

Según la más reciente resolución publicada en abril, el máximo interés que se puede cobrar sobre el precio de contado es 4,23% para compras a tres cuotas; 8,47% para seis; 17,28% para 12; 30,83% para 18; y 42,20% para 24.

La Superintendencia de Bancos e Instituciones Financieras es la encargada en Chile de determinar mensualmente la tasa promedio para los bancos y sociedades financieras chilenas. Este límite de interés se denomina “interés máximo convencional” y actualmente aplica en una tasa de 3,26% mensual y 39,16% anual.

En Uruguay los topes a las tasas de interés están determinados por la ley, que dice que, si supera el porcentaje máximo, se considera usura. Para calcular este tope se toman las tasas medias de interés publicadas mensualmente por el Banco Central (BCU) y se le suman las tasas máximas establecidas.

Según cifras recientes del BCU, los topes máximos de interés vigentes a partir del primero de mayo es de 43,98% para créditos de consumo en pesos uruguayos de hasta 366 días. Mientras que para 367 días o más es de 39,79%. Para los créditos de consumo en moneda extranjera, el tope máximo es de 4,21% para menos de un año, y de 12,10% para más de 367 días.

En el caso de Perú, hace poco más de un año, el Congreso aprobó la denominada ‘Ley de usura bancaria’ o ‘Ley de tope de intereses’, que otorga facultades al Banco Central de Reserva (BCR) para que fije tasas máximas de interés semestralmente.

El primero que se fijó fue de mayo a octubre de 2021 en 83,4% para créditos de consumo. Luego subió a 83,64% de noviembre 2021 a abril 2022. Y la más reciente, que va de mayo a octubre de 2022 se fijó en 83,7%.

“Existen grandes diferencias en cómo los países de la región manejan este tema. En algunos como Argentina y Perú, existen reglas parecidas a la de Colombia. En otros territorios como en México, la usura no se regula con tope de tasa”, explica Theodore Kahn, analista senior de Control Risks.

Los usuarios activos gratuitos de Claude han crecido más del 60% y los registros diarios se han cuadriplicado desde enero, dijo Anthropic

El ministerio no aclaró si la medida implicaba una ruptura formal de las relaciones diplomáticas con ejecutivo cubano

Las aerolíneas suelen utilizar productos como el Brent y el gasóleo (o diésel) mediante instrumentos como contratos de opciones y swaps para cubrir su exposición, ya que son más líquidos