MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Semana clave con asambleas y OPA para el Grupo Empresarial Antioqueño y Gilinski

Las asambleas de las empresas del GEA y del grupo Gilinski y el inicio de la Oferta Pública de Adquisición por Nutresa marcarán la agenda de esta semana

Hoy inicia el periodo de aceptación de la OPA por el Grupo Nutresa que presentaron Grupo Argos, Grupo Sura, Jgdb, Nugil y Graystone Holdings, que es una sociedad designada por IHC, los socios árabes del Grupo Gilinski.

Además del inicio de la OPA, los ojos del mercado estarán puestos sobre las asambleas de las compañías del Grupo Empresarial Antioqueño y de la multilatina de alimentos, que se realizarán al final de esta semana y donde se expondrán los balances de las compañías en 2023.

La OPA se extenderá hasta el 3 de abril, aunque los oferentes podrán alargar el plazo 30 días hábiles adicionales, una prórroga que solo se podrá pedir tres días hábiles al vencimiento del periodo de aceptaciones, explicó Édgar Jiménez, especialista en Finanzas. Wilson Tovar García, gerente de investigaciones económicas de Acciones y Valores, dijo que “los primeros días de la OPA serán tranquilos, con pocas aceptaciones, a medida que avance el plazo es donde veríamos mayor movimiento”.

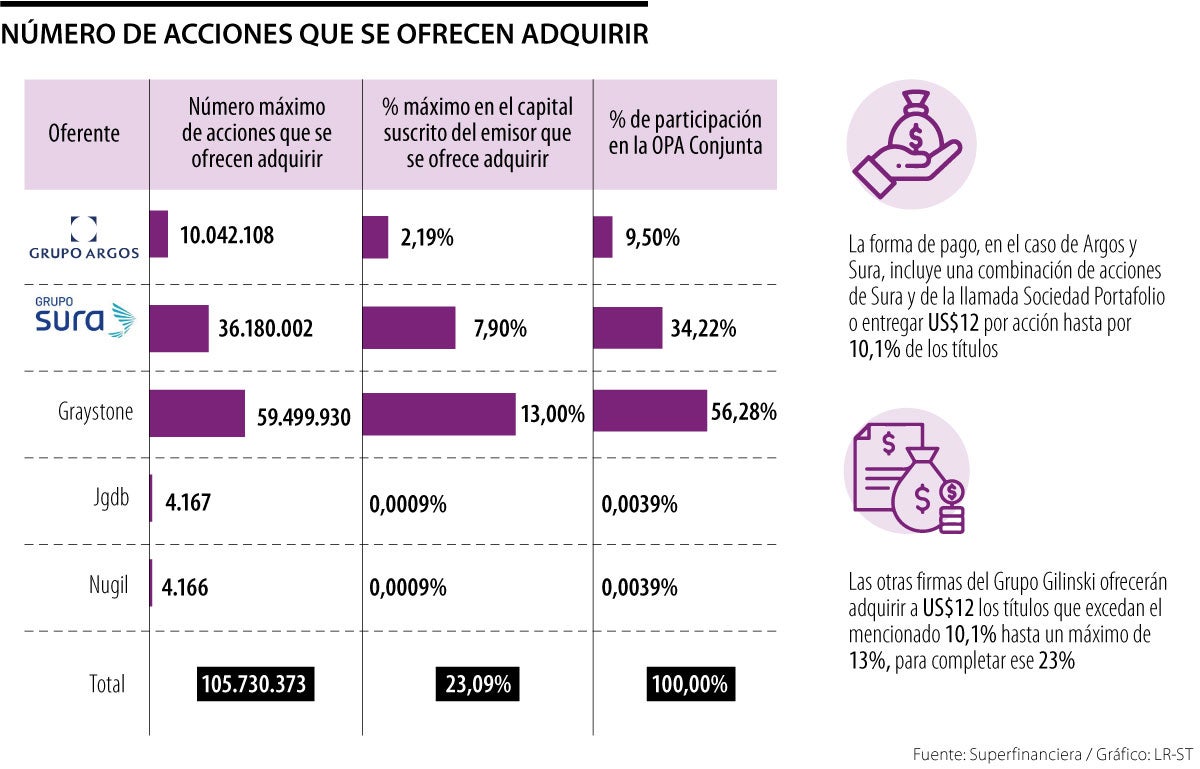

Lo que busca la OPA es adquirir hasta 23,1% de las acciones de Nutresa, lo que equivale a 105,7 millones de títulos. Si se logra obtener este porcentaje completo, el Grupo Gilinski tendría el control total, es decir, 100% de las acciones de la empresa. La OPA, según lo acordado en el Acuerdo de Madrid, tiene condiciones que varían entre las diferentes compañías.

Por ejemplo, según el cuadernillo, Grupo Argos y Grupo Sura deberán conseguir hasta 10% de las acciones, en un porcentaje en el que Grupo Argos ofrecerá adquirir un máximo de 10,04 millones de títulos, lo que representa 2,19% de lo que se busca.

En el caso del holding financiero, tendría que ir por 36,18 millones de acciones de Nutresa, lo que representa 7,9% del total que se busca. Con ambos porcentajes, se conseguiría 10,1% que está a cargo de las compañías del Grupo Empresarial Antioqueño.

Las otras firmas del Grupo Gilinski ofrecerán adquirir los títulos que excedan el mencionado 10,1% hasta un máximo de 13%, para completar ese 23%.

“Ya todo está pactado y acordado entre las partes, incluyendo al gobierno con quien se reunieron para pedir su beneplácito. Esperamos que la OPA sea exitosa, porque la acción quedará supremamente ilíquida para quienes no participen de esta”, explicó Juan Pablo Vieira, CEO en JP Tactical Trading.

La forma de pago, en el caso de Argos y Sura incluye una combinación de acciones de Sura y de la llamada Sociedad Portafolio o entregar US$12 por acción; y las otras firmas de Gilinski ofrecerán adquirir a US$12 los títulos.

Sura será el único que se va endeudar en la oferta por la multilatina

Según se explica en el cuadernillo, en el caso de Grupo Sura, “los recursos para la adquisición de las acciones del emisor se realizará con recursos tanto propios como provenientes de operaciones de financiación”. El resto, especifica el documento, lo realizará con recursos propios. “Sura no tiene el capital suficiente y ese es uno de los temas que ha generado inquietud parcial por parte de los inversionistas, porque no tiene los recursos y va a quedar en un nivel de endeudamiento alto”, dijo Juan Pablo Vieira, CEO en JP Tactical Trading.

Aval Casa de Bolsa aseguró que el año pasado fue un periodo histórico para el índice Colcap, pues tuvo una valorización de 49,9%

La calificadora fundamentó su decisión en una estrategia alineada con los grupos de interés y respaldada por los directivos de la empresa

El conglomerado había anunciado en días pasados que estaría dispuesta a comprar estos títulos a un precio fijo de $300.000 por acción