MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

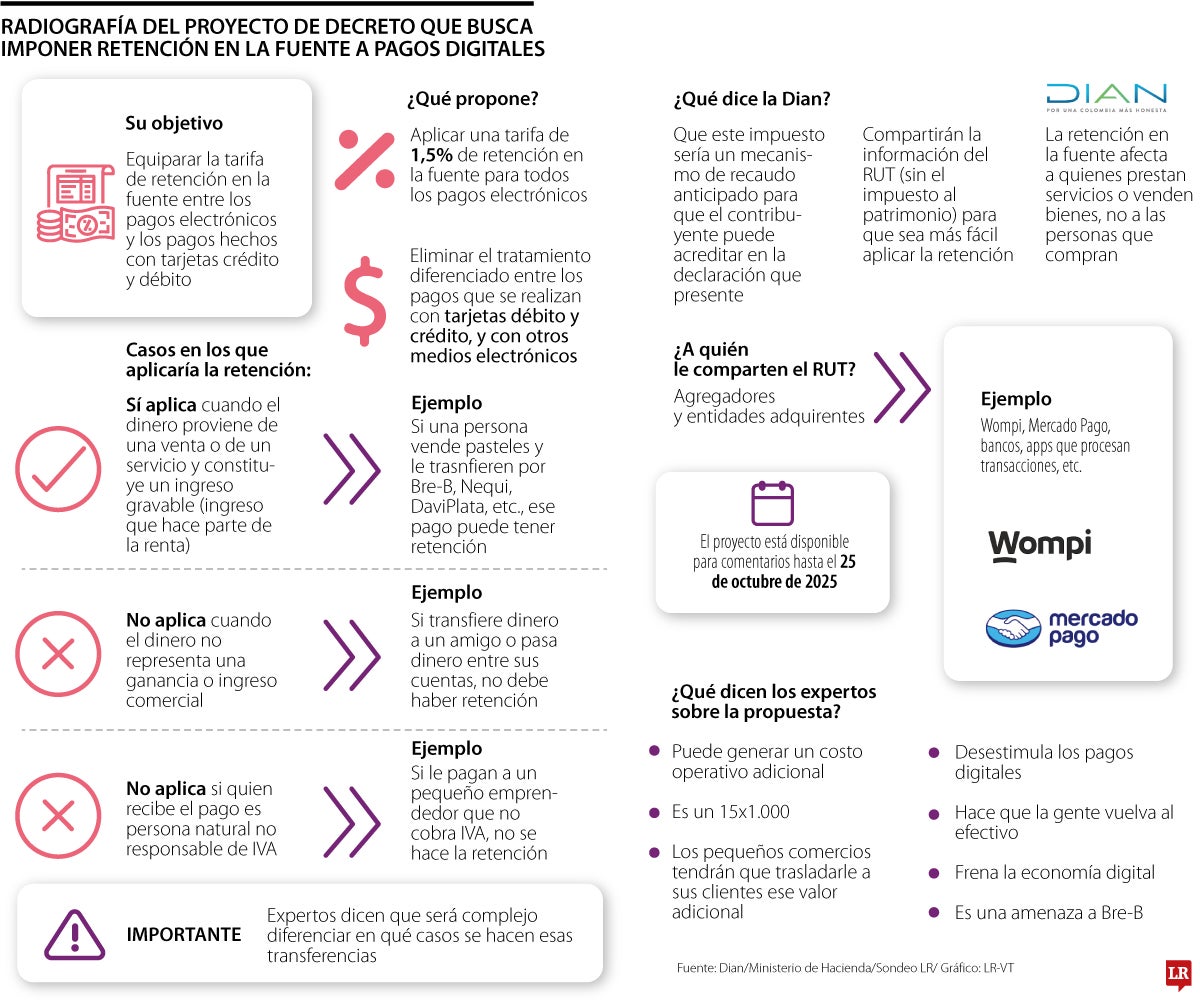

Retención en pagos electrónicos frenaría la economía digital

Mientras MinHacienda propone aplicar una retención en la fuente de 1,5% a todos los pagos electrónicos, los gremios afirman que con esto se aumenta el uso del efectivo

¿Y si ahora cada vez que vaya a comprar su desayuno le aplican un cobro extra? Pues esta es una hipótesis más cercana a la realidad que a la ficción con el proyecto de decreto del MinHacienda que busca imponer retención en la fuente a los pagos electrónicos. Sí, esos que realiza por Bre-B y billeteras digitales.

La propuesta consiste en aplicar una retención en la fuente de 1,5% a todos los pagos electrónicos, con el fin de equiparar la tarifa entre estas operaciones -que aún no están sujetas a la retención- y los pagos hechos con tarjetas crédito y débito, que ya cuentan con una tarifa del mismo porcentaje.

Sin embargo, la propuesta no cayó muy bien en distintos sectores, quienes aseguran que esto genera un desincentivo en los pagos digitales. “Desincentivan la digitalización, la formalidad y terminan llevando a todo el mundo al efectivo”, afirmó Lisandro Junco, exdirector de la Dian.

Aunque el proyecto de decreto aclara qué busca, vale la pena entender en qué casos se aplicaría la retención.

Según la Dian, independiente del medio de pago que se use, la retención en la fuente de 1,5% solo aplicará cuando el dinero provenga de una venta o de un servicio que constituya un ingreso tributario para los contribuyentes del impuesto sobre la renta.

En ese sentido, el cobro se aplicaría, por ejemplo, si una persona tiene una empresa de pasteles y le hacen los pagos por medio de Bre-B, QR, billeteras digitales, o algún medio de pago electrónico. Cabe aclarar que estos ingresos que reciba la persona por la pastelería deben hacer parte de la renta para que se genere la retención.

Sin embargo, hay algunas excepciones. Según la Dian, si la persona recibe un pago de un bien o servicio que constituye ingreso tributario, pero no es responsable del IVA, la retención en la fuente no se practicará.

Tampoco se aplicará la retención si las transferencias no hacen parte de un ingreso tributario por venta de bienes o servicios. Por ejemplo, si la persona se envía dinero entre sus cuentas o le envía dinero a algún familiar, amigo, etc. Este movimiento no tendría por qué generar la aplicación de la tarifa.

Para poder llevar esto a cabo, la Dian afirmó que el pasado 15 de octubre de 2025, se expidió el Decreto 1066 de 2025 con el que la Dirección de Impuestos podrá compartir el RUT de las personas, para que los agregadores (Wompi, Mercado Pago, etc.) y entidades adquirientes (bancos, apps que procesan transacciones, etc.) puedan determinar a quien se le debe y a quien no, aplicar la retención en la fuente por este tipo de pagos.

Es aquí donde comienzan las discrepancias. Expertos como Edwin Zacipa, fundador de Latam Fintech Hub, argumentaron que es muy difícil de identificar el destino de los pagos, porque, no hay claridad cuando la transferencia es por concepto de venta o por dinero que envía un familiar.

Otra de las alertas de los expertos, es que esta carga, pese a que está pensada para quienes realizan la venta, terminará trasladando costos adicionales a los clientes. “Esto lo que va a generar es un costo operativo adicional, que si se mira a detalle, es un 4x1.000 que termina transformándose en 1,5%, es decir, en un 15x1.000, y lo que genera es que ese costo operativo se le traslade al cliente. Es decir, los pequeños comercios, los micronegocios, tendrán que trasladarle a sus clientes ese valor adicional, ese 15x1.000”, añadió Junco.

Sin embargo, Gustavo Alfredo Peralta, Dir. de gestión jurídica de la Dian, aseguró que “la retención en la fuente afecta a quienes prestan servicios o venden bienes, es decir, no van a ser las personas que están efectuando los pagos las que van a verse afectadas, sino quienes prestan el servicio”.

El debate también se centra en que este tipo de medidas ponen en riesgo alternativas como Bre-B y generan que las personas regresen al uso del efectivo. “Esto termina desestimulando los pagos digitales y lo que termina la gente es volviendo al efectivo”, dijo Junco.

De hecho, en línea con esto, Gabriel Santos, presidente de Colombia Fintech, aseguró que “es gravísimo, incluso existencial. La retención propuesta es un claro freno a la economía digital, es un impuesto a la economía popular, a los ciudadanos más pobres y, evita la masificación de Bre-B”.

Asobancaria fue otro de los gremios que se sumó al llamado de alerta. “Esta medida podría frenar la masificación de medios de pago digitales, afectar el desarrollo de Bre-B, la gran apuesta del país para reducir el efectivo, y generar un retroceso en inclusión y formalización económica”, dijo Jonathan Malagón, presidente del gremio. Además, señaló que la propuesta ignora que el efectivo no está sujeto a retención alguna. “Esto llevaría a que muchos colombianos continúen prefiriendo el dinero físico, aumentando la informalidad y reduciendo el recaudo”.

Javier Suárez, presidente de Davivienda, se refirió a la propuesta de retención en la fuente al sistema Bre-B, argumentando que “esta decisión va en contra de un sistema que apenas está naciendo y contradice los supuestos con los que fue creado, como la gratuidad. La mejor herramienta tributaria que puede tener un país es que su sistema de pagos fluya; gravarlo es un inconveniente”. Por su parte, César Prado, presidente del Banco de Bogotá, dijo que la medida “refleja el desespero ante la situación fiscal“.

Hernando Chica Zuccardi, presidente de la entidad, aseguró que el Banco ha hecho un gran esfuerzo por democratizar el crédito y que estas cifras son la demostración de ese compromiso

El Banco confirmó que a partir del 6 de febrero, y durante todo febrero, la tasa efectiva anual de las "Cajitas de Ahorro" subirá a 8,75% frente a 8,25% que estaba vigente

El metal precioso ha perdido US$900 desde que alcanzó su máximo histórico de US$5.594,82 el 29 de enero