MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Entidades endurecieron exigencias para otorgar préstamos en cuarto trimestre de 2017

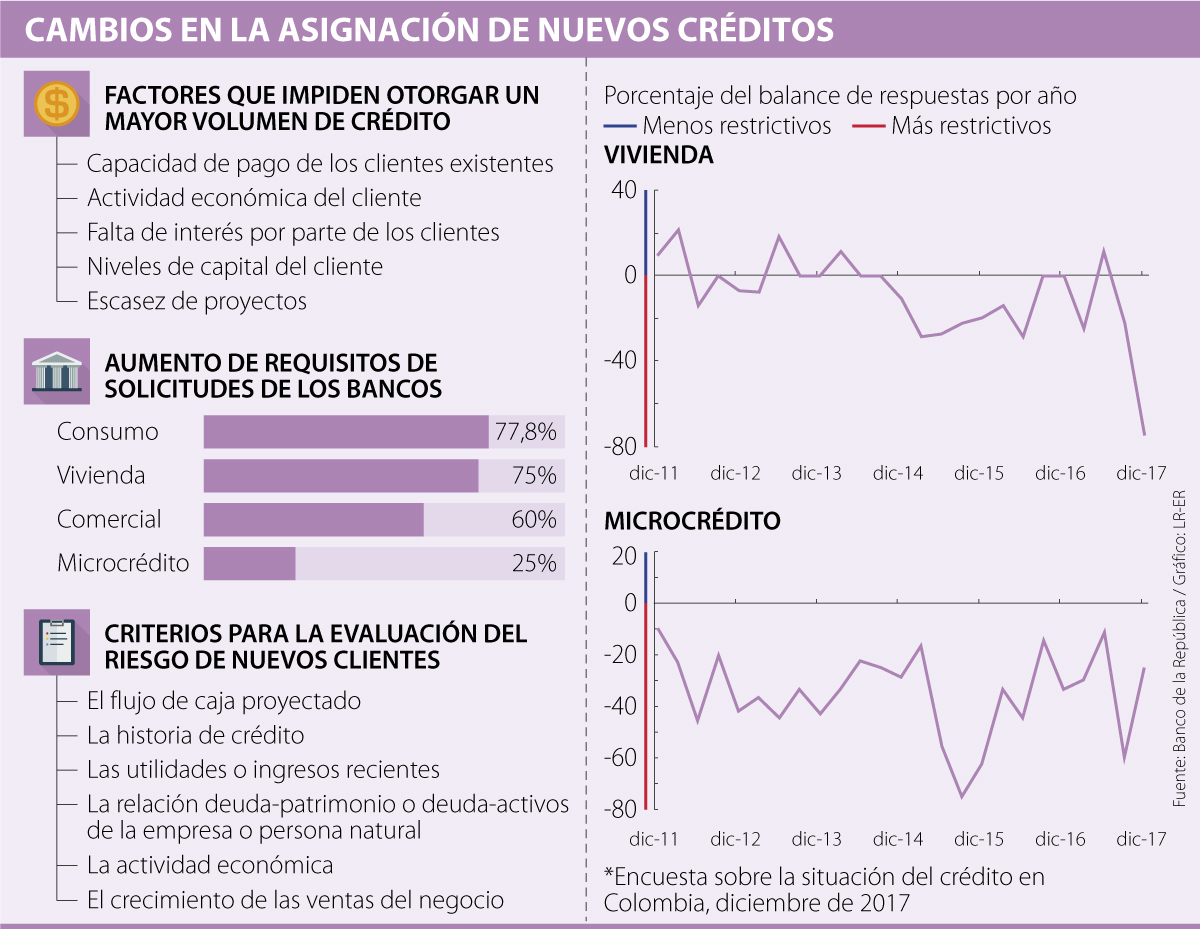

De acuerdo con el reporte de la situación del crédito en Colombia, elaborado por el Banco de la República, durante el cuarto trimestre de 2017 los intermediarios financieros percibieron disminuciones en la demanda en las modalidades de vivienda, comercial y microcrédito. La única modalidad de crédito que registró estabilidad fue la de consumo.

Según la publicación, en cuanto a los microcréditos, los cuales suman tres trimestres consecutivos mostrando un balance negativo, presentaron la contracción más fuerte. Cabe mencionar que los tres tipos de establecimientos de crédito (bancos, FCF y Cooperativas) percibieron disminuciones en la demanda.

En relación con las condiciones para otorgar estos pequeños préstamos, 75% de los bancos consultados manifestó haber mantenido constantes sus exigencias para aprobar nuevos créditos, mientras que 25% de las entidades las incrementó los requerimientos en el último trimestre.

De igual manera, la mayoría de estas entidades subió los requisitos para aprobar préstamos en las demás modalidades. Así, 60% aumentó las condiciones para el crédito comercial; 77,8% para consumo; 75% vivienda.

“Las entidades que incrementaron lo atribuyen a una menor tolerancia al riesgo”, destacó el documento.

Con respecto a las perspectivas para los próximos tres meses, la mayoría de los bancos señalaron que aumentarían las exigencias. Sin embargo, al menos 33,3% de los encuestados expresó que “espera mantenerlas inalteradas”, según se lee en el informe del Emisor.

Entre los factores que impiden otorgar un mayor volumen de crédito se encuentran, por ejemplo, y en distintos niveles dependiendo de cada entidad, la capacidad de pago de los clientes existentes, la actividad económica a la cual se dedica la persona, la falta de interés por parte de los clientes, los niveles de capital del cliente y la escasez de proyectos.

En este tipo de situaciones, lo que hacen las entidades de crédito es elegir cuidadosamente, para minimizar el riesgo, lo que se convierte en una dificultad para acceder a créditos para las personas promedio, afirmó Mauricio Saldarriaga, socio director de Inverlink, quien agregó que “además de esto, otra medida es que las tasas de interés no bajan proporcionalmente”.

En cuanto a las entidades financieras, para la evaluación del riesgo de nuevos clientes, tuvieron en cuenta diferentes criterios, como el flujo de caja proyectado, la historia de crédito, las utilidades o ingresos recientes, la relación deuda-patrimonio o deuda-activode la empresa o persona natural.

Frente a la asignación de nuevos créditos, se observa un comportamiento heterogéneo entre los tres grupos de entidades. Los bancos reportaron disminuciones en todas las modalidades, registrando valores negativos para todos los tipos de cartera, menos vivienda.

Para Agustín Vera, analista de banca, esta situación se debe al aumento en los castigos de cartera, aumentando la morosidad en el sistema financiero, “entonces como medidas preventivas y sanas los bancos reducen la exposición a la cartera de consumo para evitar mayores provisiones y riesgos”.

Perspectivas de los clientes frente a los préstamos

La principal queja de los usuarios frente al trámite de los créditos está relacionada con que las tasas de interés están muy altas, tanto en las Compañías de Financiamiento Comercial (CFC), como en los bancos. Además, a las personas les parece que el proceso de crédito es muy largo, principalmente en los bancos y las cooperativas. Asimismo, otras de las observaciones tiene que ver con las condiciones de aprobación del crédito, las cuales son muy difíciles.

En el mercado local, el dólar no ha vuelto a superar el umbral de $4.000 desde el 4 de septiembre, cuando alcanzó los $4.002,86

El oro al contado XAU= subía 1,7% a US$4.386,99 por onza, tras alcanzar un máximo histórico de US$4.549,71 el 26 de diciembre

El Brent ganó US$0,22, a US$61,07 el barril, y los del West Texas Intermediate sumaban US$0,22, a US$57,64