MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Artículo avala que el monto de productos de depósito que no superen los $92.000 y estén sin usar se traslade al Ministerio de Hacienda

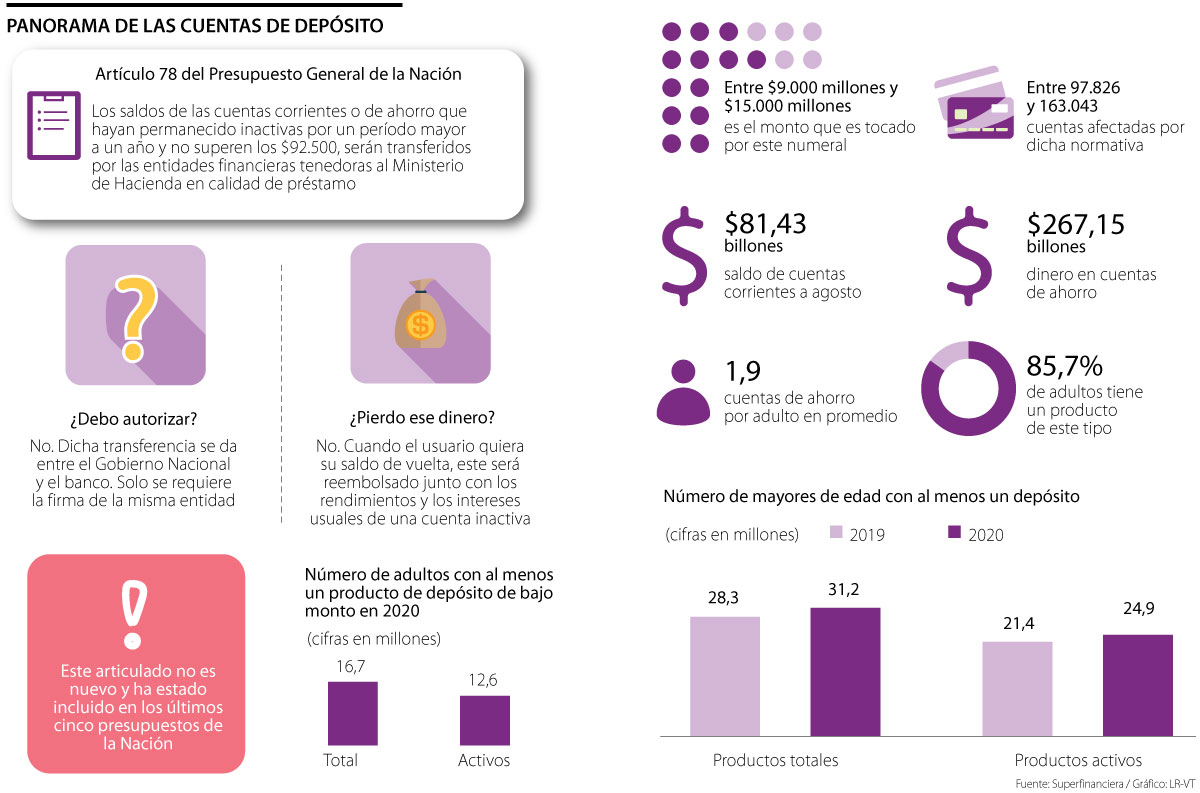

Con la aprobación del Presupuesto General de la Nación para 2022 en el Congreso de la República, se dio luz verde a un artículo que facilita el préstamo de los saldos de las cuentas corrientes o de ahorro que hayan permanecido inactivas por un período mayor a un año y que no superen las 322 Unidades de Valor Real (UVR) o $92.414. Este numeral ha sido aprobado durante los últimos cinco años y busca financiar las arcas públicas.

Históricamente, los montos totales por año han ido desde los $9.000 millones hasta los $15.000 millones. Esta iniciativa toca entre 97.826 y 163.043 cuentas que cumplen con las condiciones ya mencionadas. Según lo establece el documento, solo se necesitará para su perfeccionamiento y validez la firma del Gobierno Nacional y el banco, sumado a la publicación del documento que sustenta esta transferencia.

Sin embargo, desde su discusión, tanto en la Cámara de Representantes como en el Senado, dicha normativa generó controversia ante la duda de si este dinero sería reembolsado al usuario en caso de que lo solicite. Al respecto, en el documento se específica que “cuando el titular del depósito solicite la activación o la cancelación del saldo inactivo ante la entidad financiera, la Dirección General de Crédito Público y Tesoro Nacional reintegrará la suma correspondiente con los rendimientos respectivos y los intereses que devengaba en la entidad como cuenta inactiva”.

José Manuel Restrepo, ministro de Hacienda, aseguró que “lo que permite este artículo es que entre la entidad financiera y el Gobierno exista un contrato de préstamo, en donde esta le presta los montos acumulados en dichas cuentas. Cuando el cuentahabiente pide su dinero, responde la misma administración y no cambia nada para el ciudadano, quien sigue teniendo su capital”.

Las más recientes cifras del sistema para agosto evidenciaron que el saldo en las cuentas corrientes llegó a $81,43 billones y para las de ahorro ascendió a $267,15 billones. Según el reporte de inclusión financiera para 2020 de la Superintendencia Financiera de Colombia y la Banca de las Oportunidades, el número de adultos con al menos un producto de depósito fue de 31,2 millones, de los cuales 24,9 millones se mantuvieron activos, lo cual evidencia que, en el último año, 3,5 millones de colombianos reactivaron o abrieron un producto del pasivo bancario.

Bajo este panorama y en lo que respecta a los depósitos de bajo monto, 16,7 millones de adultos tenían un producto con estas descripciones, bien fuera una herramienta electrónica, una cuenta de ahorro o una Cuenta de ahorro de trámite simplificado (Cats). De este total, 12,6 millones lo tenían activo en el mismo periodo.

Para Juan Pablo Granada, presidente del Customer Index Value, “esto es lo más cercano a una expropiación. Estamos frente a una violación de las libertades del mercado, especialmente porque cuando se miran casos individuales, no parece tan grave, pero si se multiplican los saldos, se brinda un panorama mucho más general de los montos que toma el Gobierno a modo de préstamo y que solo devuelve si el cliente se pronuncia”.

El especialista destacó que, dentro de los mismos contratos que se firman con las entidades, no se especifica una obligación de mantener en movimiento dichos montos, lo cual, en dado caso, debería informarse y mantener en aviso a los usuarios.

Ante dichas críticas, el líder de la cartera económica manifestó la necesidad de ser precisos con los términos que se emplean para comprender estas operaciones. “Es importante insistir en que no hay ninguna toma, ni se recoge el dinero de absolutamente nadie”, dijo Restrepo.

Al analizar su uso, se observó que solo 39% de las cuentas estaba activo al cierre de 2020, lo que evidencia los problemas en materia de utilización que viene afrontando este producto de depósito.

En el caso de los productos de trámite simplificado, los porcentajes de utilización resultaron más altos. De los 13,3 millones de depósitos electrónicos que había en el país, 69,9 % se encontraba activo en diciembre de 2020. Además, había 10,2 millones de Cats, de las cuales 74,5 % permanecía activo.

Bancos deberían comunicar los movimientos

Pese a que dicho articulado viene incluido dentro de los últimos cinco presupuestos, Juan Pablo Granada, presidente del Customer Index Value, destacó la necesidad de que los bancos comuniquen e informen previamente a los clientes sobre estas transacciones. “La entidad debería darle la posibilidad a cada usuario de que cancele, active o mueva esas cuentas que, en muchas ocasiones quedan en el olvido debido a que han sido abiertas para pago de nómina u otras necesidades financieras temporales”.

La firma ratificó la calificación nacional de largo plazo en ‘AAA(col)’ con perspectiva estable y la de corto plazo en ‘F1+(col)’

El presidente de Grupo Argos, Jorge Mario Velásquez, aseguró que existe un plan para que Odinsa regrese a la Bolsa en el futuro