MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La decisión de la Fed repercutirá en una menor circulación de divisas. La inflación también será determinante en el panorama internacional

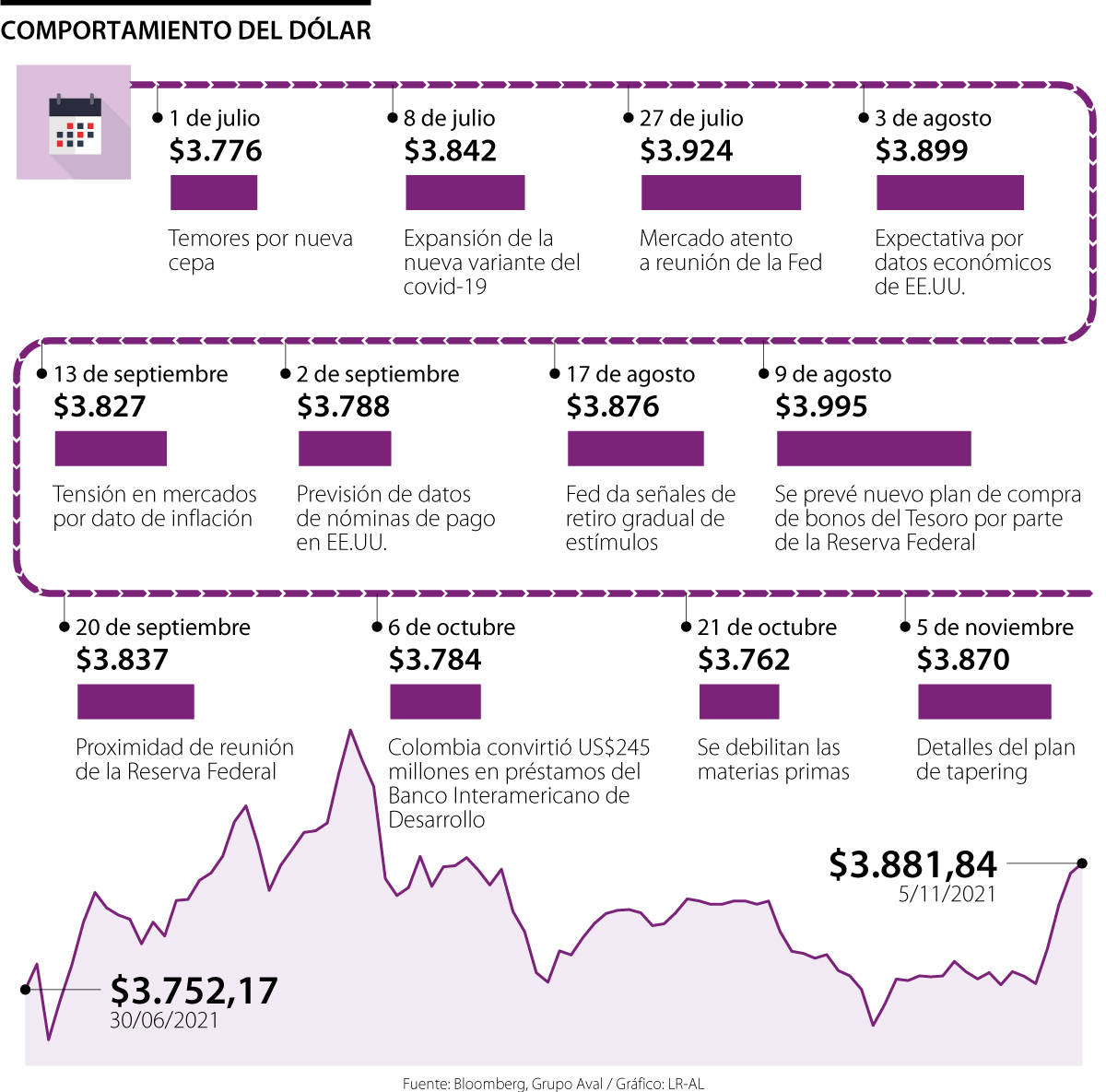

Pese a que el mercado ya venía descontando el retiro de estímulos monetarios por parte de la Reserva Federal, el anuncio oficial y la presentación de una ruta detallada reforzó el repunte del dólar en Colombia. A este hecho se sumó el dato de creación de empleo en Estados Unidos, cifra que creció en 531.000 nóminas el mes pasado después de una ganancia revisada al alza de 312.000 en septiembre, lo cual llevó a que la tasa de desempleo cayera a 4,6%.

En respuesta, este viernes la divisa cerró a $3.881 en promedio, creciendo $34,44 sobre la Tasa Representativa del Mercado (TRM), que para ayer se situó en $3.847, mientras que el máximo llegó a $3.897,64 y el mínimo a $3.860,60. Durante la jornada se negociaron US$1.289 millones a través de 1.946 transacciones.

La Fed mencionó el pasado jueves que comenzaría a reducir sus compras mensuales de activos para finales de noviembre a un ritmo de US$15.000 millones por mes, comenzando el retiro del apoyo de emergencia para la pandemia del año pasado.

Para Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Javeriana, “que la Fed diga que ya no le va a seguir inyectando US$120.000 millones a la economía, produce escasez generalizada de dólares, a lo cual el mercado ya estaba acostumbrado. Esto está incentivando el fortalecimiento del dólar frente a todas las monedas del mundo”.

Sin embargo, otro factor que se ha sumado al panorama internacional son los datos de inflación con los que cerrarían el año las principales economías del mundo. Al respecto, la misma Fed ya había mencionado que este dato sería transitorio, aunque no existe una plena certeza de ello.

Al respecto, Camilo Pérez, director de Investigaciones Económicas del Banco de Bogotá, considera que “el tema del tapering no va a tener mayor impacto en la tasa local. Lo que realmente está pesando es la incertidumbre en torno al Índice de Precios del Consumidor (IPC) y qué tanto van a tener que aumentar las tasas de interés los bancos centrales, pero especialmente qué tan pronto”.

A este conjunto de hechos se ha incluido la crisis de suministros concentrada en Reino Unido y China, fenómeno derivado de la escasez de contenedores y barcos para el transporte de la cantidad de productos demandados en medio de la reactivación económica.

Los efectos también se han hecho sentir en las zonas rurales del país norteamericano, en donde las piezas y componentes que los agricultores estadounidenses necesitan para mantener las cosechadoras en funcionamiento durante la temporada agrícola más activa del año, están tardando hasta tres semanas en llegar a los clientes.

Los costos mundiales de la comida se dispararon el mes pasado, extendiendo su rumbo hacia un récord y agregando más presión inflacionaria sobre los consumidores y los gobiernos.

De hecho, el índice de las Naciones Unidas que sigue el comportamiento de los productos básicos desde el trigo hasta los aceites vegetales, subió 3% a un nuevo máximo de una década en octubre, lo que amenaza con elevar más los costos y ralentizar el comercio.

La divisa iniciará el año sobre los $4.000

Pese a las monetizaciones e ingreso de dólares que se han presentado a lo largo del segundo semestre por cuenta de préstamos y transacciones internacionales, los analistas consideran la posibilidad de que el año entrante la divisa inicie sobre los $4.000. Este fenómeno no se daría solo por las decisiones de la Reserva Federal, sino por la época de elecciones que se aproxima. “Este hecho va a desencadenar mucha incertidumbre, no porque haya uno o varios candidatos, sino por lo que representa en el panorama económico”, resaltó Camilo Pérez de Banco de Bogotá.

Es probable que esos temas se mantengan en 2026, lo que sugiere que el nefasto desempeño del dólar podría extenderse

El oro al contado XAU= subía 1,7% a US$4.386,99 por onza, tras alcanzar un máximo histórico de US$4.549,71 el 26 de diciembre

El Brent ganó US$0,22, a US$61,07 el barril, y los del West Texas Intermediate sumaban US$0,22, a US$57,64