MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

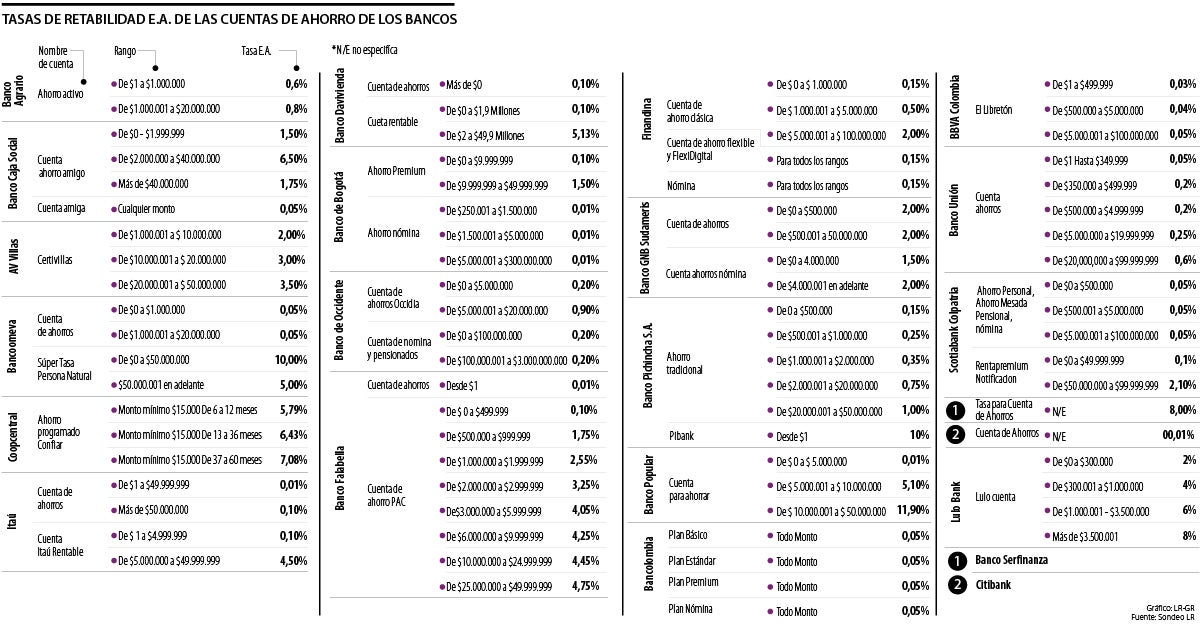

Pibank, Bancoomeva y Lulo Bank son las tres entidades financieras que ofrecen tasas de renta efectivo anual más altas a sus clientes

Las personas, en muchas ocasiones, optan por dejar su dinero en su cuenta de ahorros para no gastarlo, incluso, sin saber que esto les puede generar pérdidas en el poder adquisitivo.

Esto, sumado al desconocimiento de la rentabilidad de cada cuenta, hace que las personas no busquen nuevas alternativas o que crean que con sus cuentas de nómina van a tener un amplio rendimiento.

De hecho, la cuenta de nómina que más genera rentabilidad es la de Banco de Occidente con o,20% E.A., pero sigue siendo una rentabilidad mínima, teniendo en cuenta el alza de la inflación.

Sin embargo, la banca digital le ha apostado a ofrecerle a sus clientes mayores rentabilidades en medio de la digitalización. Tal es el caso de Pibank, la nueva apuesta de Banco Pichincha que ofrece una tasa de 10% E.A. sin monto mínimo de apertura, sin cuota de manejo y con cashback de 4x1000.

Con esta nueva apuesta del banco, “el gran beneficiado es el usuario, que ahora cuenta con una opción de alta calidad y remuneración diferencial”, asegura Germán Rodríguez, Presidente de Banco Pichincha.

Dentro de los requisitos del banco para poder abrir esta cuenta, es necesario que la persona sea mayor de edad y resida en Colombia, que no pague impuestos fuera de Colombia, no sea ciudadano de EE.UU. ni tenga actualmente, o en los dos últimos años, cargos de responsabilidad pública, y no realice transferencias internacionales desde la cuenta. Además, se deben dar datos como, nombres, cédula, correo electrónico, y una selfie.

Así como Banco Pichincha, Lulo Bank es otra de las entidades que le ha apostado a la alta rentabilidad en las cuentas de ahorro.

Con un monto superior a $3.500.001, los usuarios podrán obtener una rentabilidad de 8% E.A. e incluso con montos de $0 a %3.500.000 podrán tener rentabilidad de 2% E.A., 4% E.A. y 6% E.A. Esto, con servicios gratuitos como cuota de manejo, retiros en cajeros de la red de cajeros verdes Servibanca, transferencias, recargas por PSE a la Lulo cuenta y cashback de 4x1000.

Dentro de los requisitos que solicita la entidad para poder disponer de una cuenta de ahorros con ellos, es necesario que el usuario brinde datos como nombres, cédula y correo electrónico al banco. Luego hay que recargar la cuenta por PSE o ACH y ya será posible comenzar a usarla.

Así como estos dos bancos, Bancoomeva, por su parte, como banco tradicional, también ofrece una rentabilidad de 10% E.A. para la cuenta de ahorro Súper Tasa Persona Natural, sin monto mínimo de apertura, sin límite de permanencia y con exoneración de 4x1000.

Los requisitos mínimos que solicita Bancoomeva son, presentar la cédula, diligenciar el formato de solicitud y una carta laboral no superior a 30 días.

Estas son las mejores opciones que ofrecen los bancos, pues otros, que también manejan rentabilidades altas con cuentas de ahorro premium o específicas, piden montos mínimos de más de $10.000 millones.

En bancos como Davivienda, ofrecen rentabilidades entre 0,10% E.A. hasta 7,68% E.A. en su cuenta Rentable, por montos desde $0 hasta $300 millones, o superiores a este valor para obtener una rentabilidad mayor. Banco Itaú es otro caso con la cuenta Rentable Itaú, ya que ofrece desde 0,10% E.A. hasta 7,15% E.A de rentabilidad por montos entre $1 hasta los que superen los $10.000 millones.

También existen bancos que generan rentabilidades entre 11,90% E.A. y 12,50% E.A. por montos de más de $10.000 millones. Si bien piden montos elevados, pueden llegar a ser más accesibles para algunas personas comparados con otras entidades.

Frente a como tomar la decisión de cuál es la mejor cuenta de ahorro para cada persona, Felipe Gaviria, gerente de producto de Banco Falabella, asegura que “para personas que necesitan retirar el dinero en cualquier momento, pero que a su vez buscan una rentabilidad, los bancos ofrecen excelentes opciones como las cuentas de ahorro programado, las cuales, van entregando una ganancia diaria por el dinero depositado y se consolidan como la mejor opción cuando se quiere hacer un ahorro con objetivos, ya que permite multiplicar el dinero mientras se ahorra”.

Sin embargo, otros expertos tienen opiniones contrarias. “En este momento, el peor error que una persona puede cometer es dejar el dinero quieto en una cuenta de ahorros, porque con una inflación de 12% lo que está haciendo este dinero es perder su poder adquisitivo al año en más de 10%”, segura Sebastián Toro, experto financiero y fundador de Arena Alfa.

Teniendo en cuenta esto, lo que se recomienda es invertir el dinero para que este pueda generar mayores rentabilidades.

“El dinero hoy tiene que estar invertido en renta fija, en acciones o en fondos”, completa Toro, quien a su vez explica que las personas pueden mover su dinero en sus propias cuentas de ahorro a productos de bajo riesgo como CDT o fondos de renta fija que generan rentabilidades importantes.

Por otro lado, destaca que las personas arriesgadas pueden estudiar una inversión en el mercado de acciones.

Así las cosas, las personas deben realizar un estudio consciente de cuál es la rentabilidad que desean obtener y si las cuentas de ahorro que tienen se las están dando, o si es mejor invertir.

Los bancos ofrecen cuentas de ahorro para fines específicos, como vivienda

Existen muchas más opciones de cuentas de ahorro que están destinadas a un propósito en específico, por ejemplo, aquellas que tienen como objetivo el ahorro programado para comprar una vivienda, para estudiar, o incluso para acceder a la compra de un vehículo, y que tal vez pueden generar mayores rentabilidades. Por ello, es clave que si usted tiene ese propósito, revise las opciones que ofrece la banca, para que pueda acogerse a la que más le convenga según el plan de ahorro que tenga en mente.

En la jornada del 3 de marzo la divisa americana estuvo por encima de $3.800, a pesar del repunte de las últimas jornadas, analistas no prevén que alcance la línea de $4.000

El Brent avanzó US$2,09, o 2,45%, US$87,5 por barril, mientras que el WTI subió US$3,76, o 4,64%, a US$84,77

Desde la entidad se reveló que Santiago cuenta con una sólida trayectoria comercial B2B, analítica avanzada y transformación digital en organizaciones globales