MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

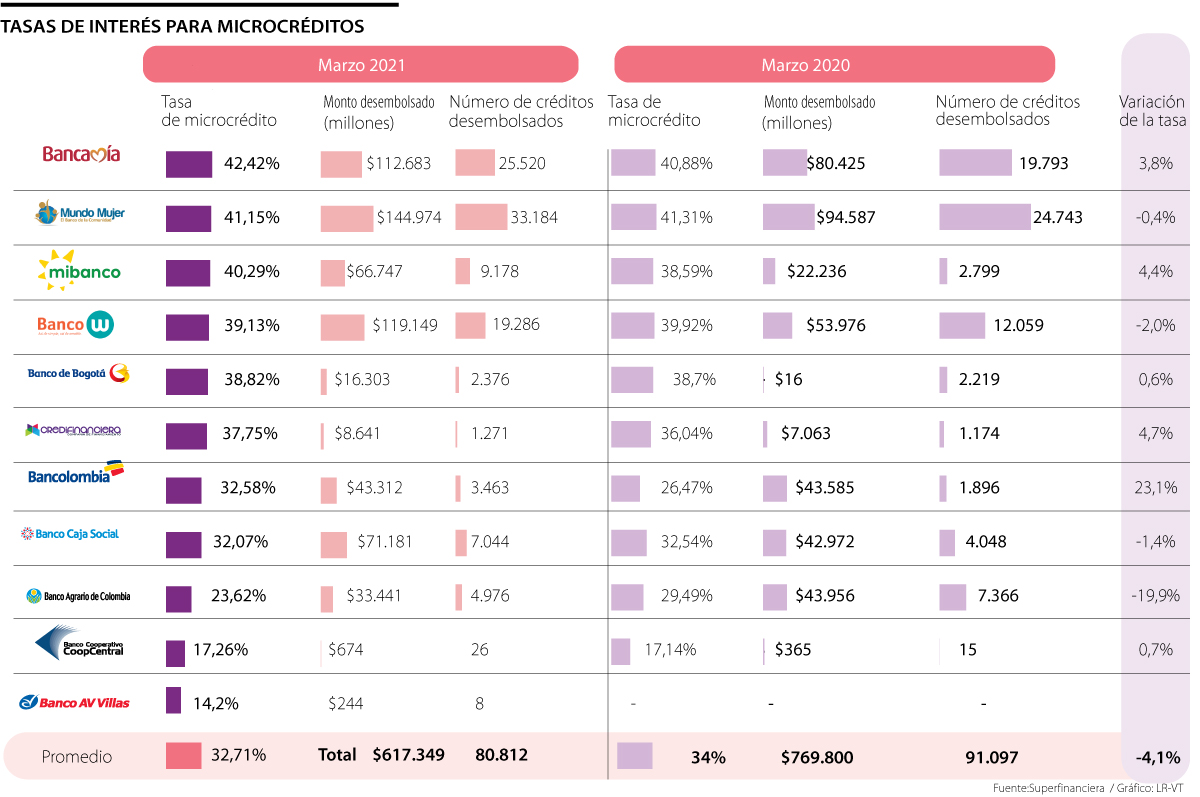

Bancamía, Banco Mundo Mujer y Mibanco fueron las entidades financieras con las tasas más altas para este producto financiero durante marzo

Las microfinanzas son un segmento del sector financiero dirigido principalmente a trabajadores independientes, microempresarios y personas que se dedican a diversas actividades productivas en diferentes sectores económicos, quienes crean sus propias fuentes de ingreso y desarrollo.

Una de las características principales de los microcréditos es su alto interés. Según cifras de la Superintendencia Financiera de Colombia (SFC), la tasa de usura para este producto en el periodo de enero a marzo fue 56,58% (entre abril y junio estará en 57,63%), mientras que para el tercer mes del año, el techo de interés para el crédito de consumo fue de 26,12%.

Para explicar por qué el crédito dirigido a esta población es más costoso, María Clara Hoyos, presidente de la Asociación Colombiana de Instituciones Microfinancieras (Asomicrofinanzas), señaló que “lo que hacemos es sacar a la población del gota a gota y, para poder hacerlo, hay que ofrecer un producto parecido al que tiene ese sector, que consiste en pagar a diario. Estas personas no tienen la cultura de ahorrar un dinero a diario para hacer un pago en el trimestre y los pagos diarios también significan mayores costos para el sistema bancario”.

La metodología para el desembolso de un microcrédito es más costosa que la de la banca tradicional dado que la operación del microcrédito es personalizada y su análisis no es a través de un score tradicional. El análisis personalizado implica hacer desplazamientos para visitar el entorno en el que vive y trabaja el potencial cliente, consolidar su información y agregarla a su flujo de caja. Hay que tener en cuenta que los usuarios de este producto, en su mayoría, no cuentan con balances ni estados financieros.

La directiva también destacó que otros productos financieros se pegan a su correspondiente tasa de usura, mientras que los microcréditos suelen estar 10 puntos básicos por debajo de su techo de interés. Esto se evidencia en las cifras de la SFC para marzo, donde el promedio de tasas de las 11 entidades financieras que disponen de estos préstamos se ubicó en 32,71%.

Las entidades financieras con tasas para microcrédito por encima del promedio durante el mes pasado fueron Bancamía (42,42%); Banco Mundo Mujer (41,15%); Mibanco (40,29%); Banco W (39,13%); Banco de Bogotá (38,82%); y Credifinanciera (37,75%);

Los bancos que estuvieron por debajo del promedio, con tasas más bajas, fueron Bancolombia (32,58%); Banco Caja Social (32,07%); Banco Agrario (23,62%); Banco Cooperativo Coopcentral (17,26%); y AV Villas (14,2%).

José Alejandro Guerrero, presidente del Banco W, entidad especializada en microfinanzas, expresó que “la banca de microcrédito no compite directamente con la tradicional, sino con el crédito informal al que recurren personas de menores ingresos”.

El ejecutivo agregó que “prestamos desde un salario mínimo. En promedio, nuestros microcréditos son de $4 millones. La tasa varía dependiendo del monto y el plazo. Luego de hacer un análisis personalizado del potencial cliente, los desembolsos pueden hacerse el mismo día que hace la solicitud o a más tardar en 48 horas”.

Aunque es la tasa más alta del mercado, el producto financiero funciona. Guerrero afirmó que los colombianos que obtienen un microcrédito son “buena paga” y añadió que “no hay malos clientes, sino créditos mal originados”, pues muchas veces las entidades financieras se equivocan y otorgan préstamos a usuarios cuyas sumas superan su capacidad de pago.

De esta forma, según el directivo, les generan sobreendeudamiento y, en consecuencia, una mala calificación en su historial crediticio.

Si desea adquirir este producto financiero, lo más recomendable es, primero, examinar su capacidad de endeudamiento y, después, estudiar las tasas de interés del mercado. También debe evaluar las condiciones de los bancos para elegir el que más le convenga.

La tasa de usura para los microcréditos entre abril y junio será de 57,63%

La Superfinanciera reveló que, para la modalidad de microcrédito, el techo de interés será de 57,63% efectivo anual, lo que representa un aumento de 105 puntos básicos con respecto al periodo anterior. Esta será la tasa para el producto financiero entre el 1 de abril y el 30 de junio de 2021. La tasa de usura para abril bajó a 25,97%. Este es el interés máximo que un banco o una entidad crediticia podrá cobrar a sus clientes por un préstamo de consumo y ordinario, como las tarjetas de crédito.

El brent ganó US$2,35, o 2,9%, a US$83,75 por barril, en su quinta sesión consecutiva de ganancias. El West Texas Intermediate en Estados Unidos, WTI, mejoraba US$2,42, o 3,2%, a US$77,08

Ángela Marcela Ramírez, ceo de daviplata, aseguró que están emitiendo créditos desde $50.000 hasta $5,2 millones, un rango donde está 90% de la población colombiana

La entidad cuyo accionista mayoritario es Jaime Gilinski, dejó beneficios por US$113,7 millones, después de impuestos, y prevé triplicar esta cifra para 2028