MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

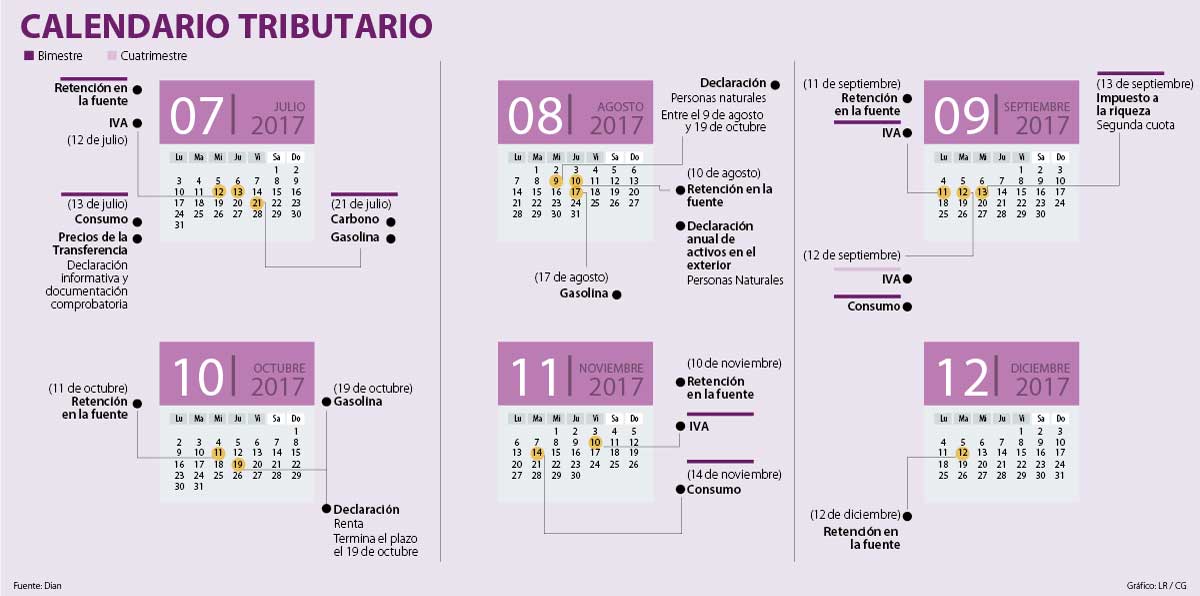

En este segundo semestre debe preparar su bolsillo para pagar el impuesto de renta, declarar activos en el exterior y reportar el impuesto al consumo, entre otros, según el calendario tributario

Para que los impuestos de este semestre no lo cojan desprevenido, LR le presenta los principales pagos que deberá realizar. Recuerde que en caso de no hacerlo se puede enfrentar a multas, embargos o incluso a la privación de la libertad, como lo estableció la Reforma Tributaria aprobada por el Congreso de la República en diciembre de 2016.

En la agenda van a estar algunos tributos como la declaración de renta y de activos en el exterior, el impuesto al consumo, el carbono, la gasolina, la retención en la fuente, el IVA y el impuesto a la riqueza, por nombrar algunos.

Declaración personas naturales

¿Quiénes deben declarar renta? Hay cuatro condiciones: en primer lugar, que usted sea una persona que tenga ingresos superiores a $41,6 millones anuales; segundo, que el valor de sus bienes sea mayor o igual a $133,8 millones; tercero, en caso que haya realizado compras por un monto mayor a $83,3 millones; y cuatro, que el monto de las consignaciones bancarias sumen más de $133,8 millones.

Los plazos van según los dos últimos dígitos del NIT, empezando con 99 y 00, el próximo 9 de agosto, y terminando el 19 de octubre con 01 y 02.

Algunas recomendaciones que deben recordar los contribuyentes es tener actualizado el RUT, que las personas que tengan firma digital deben renovarla y también mirar el formulario indicado.

En este último punto, vale la pena recordar que hay cuatro formularios. El 210 es para personas naturales; el 110 para naturales y jurídicas obligadas; el 230 para empleados; y 240 para trabajadores por cuenta propia.

En los dos últimos formularios de la Dian hay topes asociados a patrimonio líquido e ingresos gravables.

Adriana Solano, subdirectora de Asistencia al Cliente de la Dian, dijo que “para los últimos años gravables han presentado declaración más de dos millones de personas naturales y sucesiones ilíquidas”.

Retención en la fuente

Ahora bien, para la retención en la fuente a título de renta son responsables las entidades de derecho público, los fondos de inversión, los fondos de valores, los consorcios, las uniones temporales, y algunas personas naturales y jurídicas, entre otras.

De acuerdo con el artículo 368-2 del Estatuto Tributario, las personas naturales que tengan la calidad de comerciantes y que en el año inmediatamente anterior al gravable tuvieren un patrimonio o unos ingresos brutos superiores a 30.000 Unidades de Valor Tributario (UVT), “deberán efectuar retención en la fuente también sobre los pagos o abonos en cuenta que efectúen por conceptos de honorarios, comisiones, servicios, arrendamientos, rendimientos financieros y pagos susceptibles de constituir ingresos tributarios”.

Esta retención en la fuente se hace mensualmente, entre el 10 y 12 de cada mes, de acuerdo con el calendario de la Dian.

Activos en el exterior

El próximo 9 de agosto, los colombianos, que sean residentes o no, deberán empezar a programar la declaración de activos en el exterior. Las fechas, al igual que con la declaración de renta, están programadas según los dos últimos dígitos del NIT, empezando por 99 y 00, y terminando en 01 y 02 el 19 de octubre.

Vale la pena recordar que en mayo, la Dian realizó una jornada de normalización de activos para los colombianos que no habían reportado los bienes y que evitaban multas mayores.

Impuesto al consumo

Las personas responsables del impuesto nacional del consumo deben tener en cuenta que los bienes y servicios que generan este tributo son: la prestación de servicios de telefonía móvil y servicios de datos; la venta de bienes corporales muebles de producción doméstica o importados; y servicios de restaurantes, bares, tabernas y discotecas, por ejemplo.

Nicolás Carerro, director de la firma Carrero & Asociados, dijo que el pago del impuesto al consumo corresponde a 8%. El calendario tributario establece que el reporte se debe realizar cada dos meses. Para el segundo semestre, las fechas comienzan en julio 13 y van hasta noviembre. En enero de 2018 se presentará este mismo impuesto y la declaración simplificada.

IVA cada dos y cuatro meses

Uno de los cambios de la Reforma Tributaria fue la modificación en el periodo para declarar el impuesto del IVA. Según la norma, ahora se podrá hacer de forma bimestral para los grandes contribuyentes, personas jurídicas y naturales que hayan tenido ingresos brutos en 2016 iguales o superior a 92.000 UVT. Entre tanto, los obligados a declarar cada cuatro meses son las personas jurídicas y naturales que en 2016 tengan ingresos inferiores a 92.000 UVT.

Las fechas indicadas por el fisco para este semestre inician en julio 12 (bimestral); luego septiembre 11 y 12 (bimestral y cuatrimestral); posteriormente en noviembre (bimestral); y por último en enero 2018 (bimestral y cuatrimestral).

La Reserva Federal de Nueva York señaló que los jóvenes experimentan problemas de liquidez más severos que otras generaciones

Las tasas del Banco Caja Social desde el 13 de junio de este año para libranza están desde 1,17% M.A. hasta 1,84% M.V