MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los miembros independientes de las juntas tendrán la última palabra. Hoy se reunirán los socios de Sura y mañana los de Nutresa

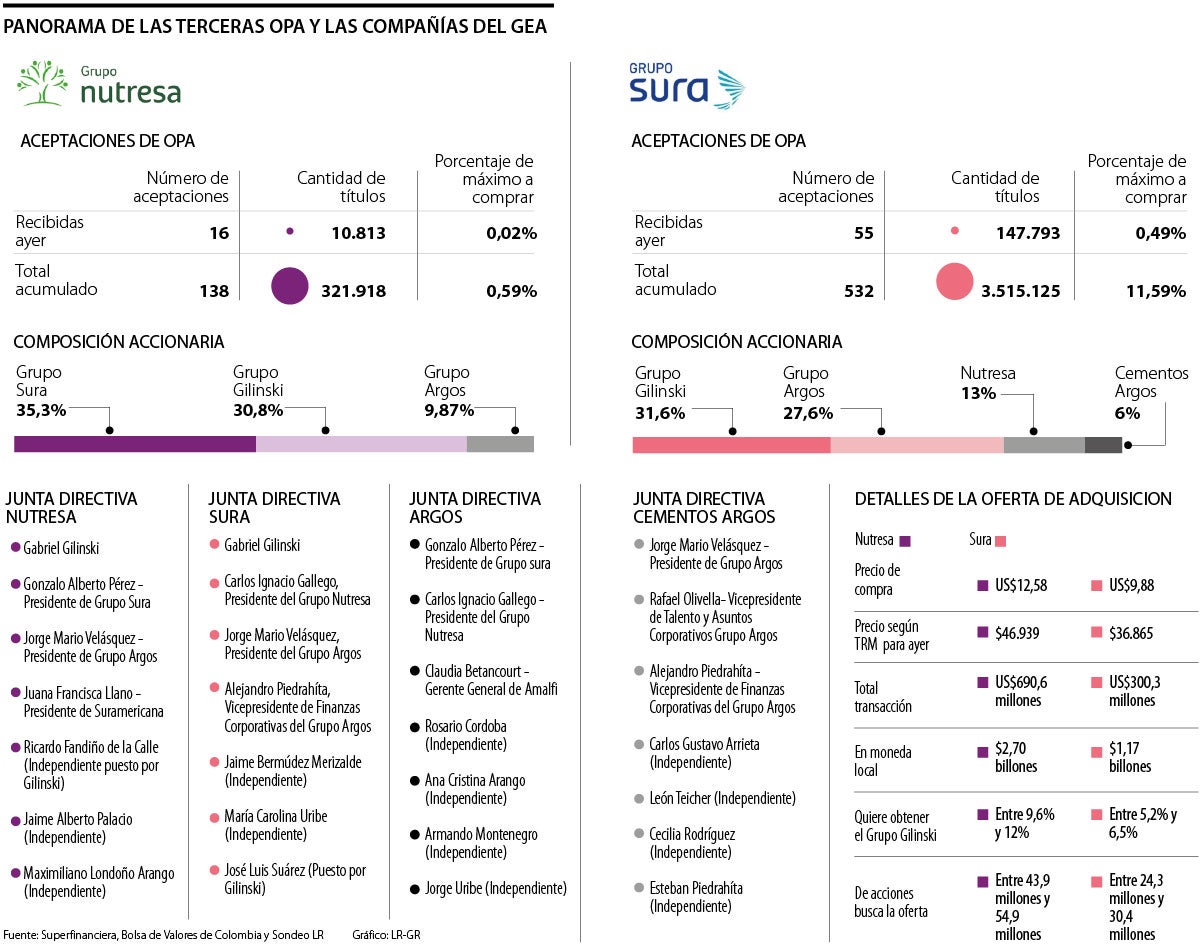

Ayer se surtió el primer paso para conocer el destino de la tercera ronda de OPA presentada por el Grupo Gilinski sobre Nutresa y Sura. Tras la asamblea extraordinaria de accionistas del Grupo Argos, llevada a cabo en el Salón Siglo XXI del Country Club Ejecutivos de Medellín, se decidió que serán cinco miembros de la Junta Directiva de esta compañía quienes tendrán la última palabra a la hora de vender o no su participación en ambas empresas.

La decisión está en manos de los directivos independientes: Rosario Córdoba, Ana Cristina Arango, Armando Montenegro y Jorge Uribe. Así mismo, estará Claudia Betancourt, gerente general de Amalfi, empresa que posee una participación de 4,55%. Como ocurrió en las dos primeras rondas, Gonzalo Pérez, presidente del Grupo Sura, y Carlos Ignacio Gallego, presidente del Grupo Nutresa, quedaron inhabilitados para deliberar.

Un hecho similar se dio en el caso de Cementos Argos, donde serán los integrantes no patrimoniales del órgano directivo quienes discutan la conveniencia de la oferta. La mesa estará integrada por Carlos Gustavo Arrieta, León Teicher, Cecilia Rodríguez y Esteban Piedrahíta. Jorge Mario Velásquez, presidente del Grupo Argos y Rafael Olivella, vicepresidente de Talento y Asuntos Corporativos de la misma empresa, quedaron inhabilitados.

Se espera que la determinación se conozca en los próximos días, lapso en el que cada uno de los encargados de estas empresas tendrán que tener en cuenta aspectos relevantes para el futuro del emisor del Grupo Empresarial Antioqueño (GEA) como los ingresos que tendrían por la venta, los pasivos que registran actualmente ambas compañías y el deber fiduciario con los accionistas.

En lo que respecta al flujo de caja, si Grupo Argos decidiera salir del total del porcentaje que ostenta actualmente en Grupo Nutresa (9,87%), tendría ingresos por US$569,1 millones o $2,12 billones, si se tiene en cuenta la Tasa Representativa del Mercado (TRM) para ayer. En caso de vender 6,5% de lo que posee actualmente en Grupo Sura (27,6%) recibiría más de US$300,3 millones o $1,12 billones. Si se suman ambas transacciones, dispondría de un capital superior a $3,24 billones.

Estas cifras contrastan con el segundo aspecto que debería ser relevante a la hora de decidir qué camino tomar: las deudas. Según el reporte consolidado de Argos con corte al 31 de diciembre de 2021, los pasivos corrientes fueron de $7,76 billones, mientras que los no corrientes de $16 billones, para un total de $23,7 billones adeudados por la compañía.

Si se realiza el mismo ejercicio en el caso de Cementos Argos, los ingresos que percibiría por vender su participación de 6% en Grupo Sura serían de US$278,4 millones o $1,03 billones. En cuanto a las deudas de esta compañía, las corrientes llegan a $3,4 billones, mientras que las no corrientes suben a $5,8 billones, para un total de $9,36 billones.

El tercer aspecto que tendría que ser determinante es lo que se conoce como deber fiduciario de las empresas con los accionistas. Según Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, existe una figura que se llama la responsabilidad de los administradores, en donde estos deben tomar las mejores decisiones para la compañía y los copropietarios, evaluando las oportunidades como lo que son, negocios.

“Si esta oferta está más cerca de los fundamentales de la compañía, o incluso por encima de ellos, el hecho de que decidan no vender podría impulsar a los socios a interponer acciones legales, argumentando que no buscaban beneficiar a la empresa, sino al grupo económico paisa”, agregó.

De hecho, el argumento para no vender hasta ahora se ha basado en que los precios de dichas propuestas se encuentran por debajo de lo que realmente cuesta cada emisor. No obstante, el precio que hoy ostentan la tercera OPA por Nutresa ($47.015) está 164,3% sobre su valor en libros ($17.787).

En contraste, cuando se analizan las cifras entorno a Sura, se evidencia que el valor que está dispuesto a pagar Gilinski ($36.924) está 12,74% por debajo de la cifra que se registra a nivel corporativo ($42.317).

Incluso, Jaime Gilinski, que hizo presencia en la asamblea de Argos como accionista indirecto de la compañía, dijo: respetuosamente solicito a cada uno de los miembros independientes que han sido aprobado que, en cumplimiento fiel a sus deberes fiduciarios, adelanten el análisis objetivo de los beneficios innegables que traería para Grupo Argos y sus accionistas el recibir cerca de $2,1 billones como resultado de aceptar vender el total de la participación que tienen en Grupo Nutresa.

“Les recuerdo que ustedes no pueden actuar en grupo y que esta oferta hay que mirarla únicamente en beneficio de los accionistas, incluyendo a todos los minoritarios y los fondos de pensiones. Después de casi cuatro meses y tres OPA, no han logrado conseguir una oferta competitiva, por lo que estaré muy atento a la decisión que tomen y los argumentos que expongan”, añadió el empresario caleño.

Hoy se encontrarán los socios de Sura a las 8:00 a.m., y los de Nutresa mañana en el mismo horario para definir los conflictos de interés de las juntas de ambas empresas.

Accionistas de Sura han vendido 3,51 millones de títulos a través de tercera OPA

En el octavo día de aceptación de OPA, 55 inversionistas de Sura vendieron 147.793 acciones, para un total de 3,51 millones de especies ofertadas y 11,59% del máximo a adquirir por parte de Jaime Gilinski. Según la Bolsa de Valores de Colombia (BVC), este monto equivale a 0,75% de las acciones ordinarias en circulación de la compañía. En cuanto a Nutresa, un total de 138 socios han decidido dejar sus participaciones, lo que equivale a 321.018 especies y 0,59% del total de lo que aspira comprar el empresario caleño.

Según lo expresó el presidente de Argos, uno de los mayores accionistas, este nuevo participante pagaría un valor cercano al fundamental

Con esta oferta por el holding de construcción y energía, el empresario caleño pretende entre 26% y 32,5% de las acciones ordinarias

Una vez sea aprobada la operación, la empresa oferente deberá publicar tres avisos con intervalos no mayores a cinco días