MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

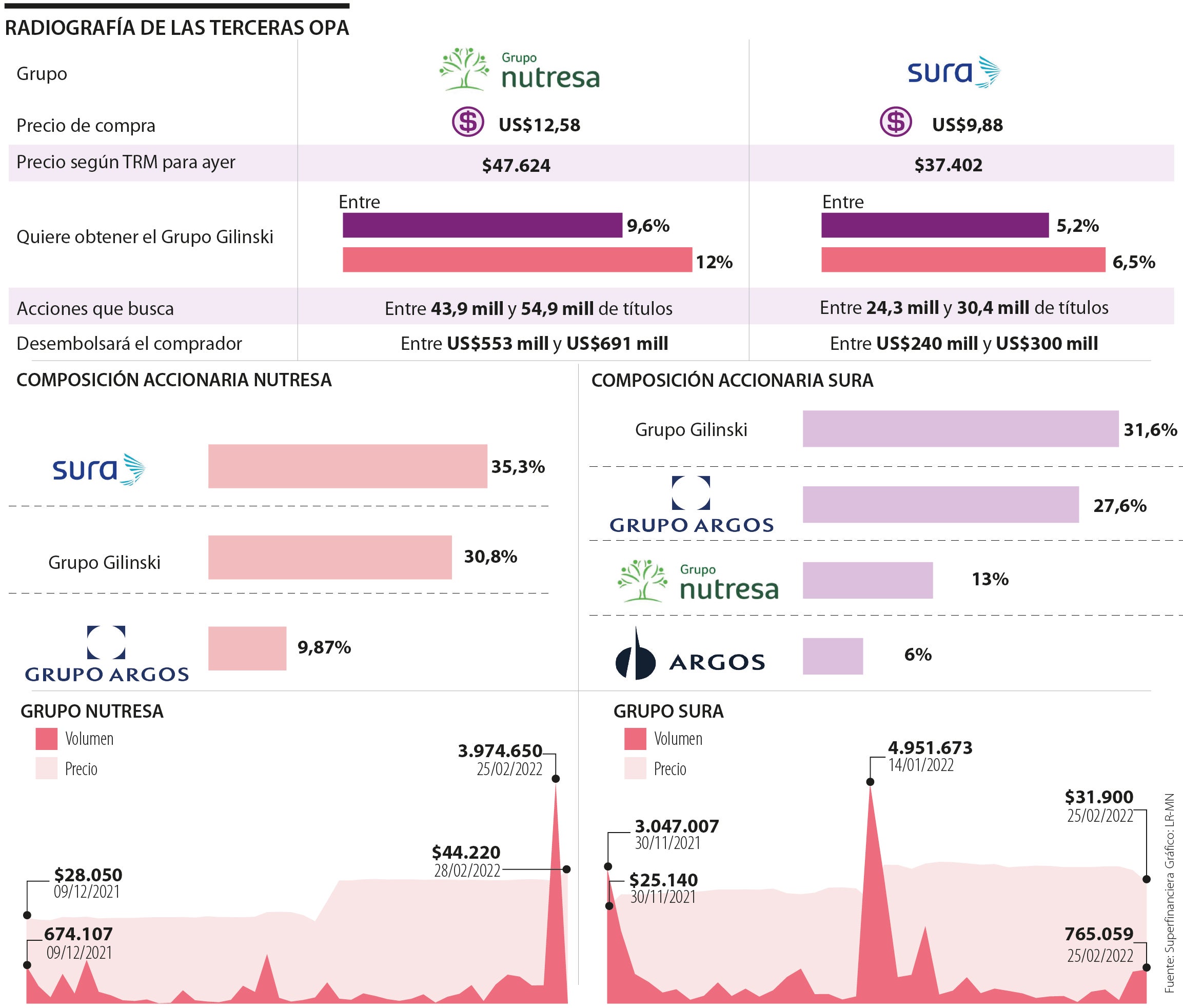

La nueva OPA busca entre 9,6% y 12% del emisor. El periodo de aceptación irá del 6 al 25 de abril, aunque se podrá extender la fecha

Después de un mes, hoy vuelven a estar disponibles las acciones de Nutresa y Sura en la Bolsa de Valores de Colombia (BVC). Su regreso al mercado público se da luego de que ayer fuera publicado el primer aviso de oferta. El periodo de aceptación de OPA durará 12 días hábiles inicialmente, e irá del 6 al 25 de abril, con la opción de extenderlo hasta el 19 de mayo.

Hasta ahora, la acción de la multilatina de alimentos es la que más se ha beneficiado. Entre el 11 de noviembre, fecha en que se conoció la primera OPA, y el 28 de febrero, cuando se presentó la tercera oferta, los títulos del emisor crecieron 103,5%, pasando de $21.720 a $44.220, presentando un fuerte repunte de 10% en la última jornada.

Los mayores picos de crecimiento se dieron justo después de que la Superintendencia Financiera de Colombia (SFC) autorizó las operaciones y la acción se reanudó en el mercado accionario. La primera escalada se dio tras presentarse la OPA inicial por US$7,71, cuando la especie aumentó 23,15%.

La siguiente subida se vio a inicios del segundo mes de este año, cuando Gilinski decidió aumentar el precio de su oferta, llegando a los US$10,48 por cada especie. En la bolsa, dicha acción aumentó 49,6%, pasando de $27.000 a $40.410. Un caso similar sucedería hoy, aunque no con la misma fuerza que se ha visto hasta ahora.

Valeria Álvarez, analista de Renta Variable para Itaú Comisionista de Bolsa, cree que la euforia que se tenía por las OPA se ha ido perdiendo. “Una tercera oferta le da algo de convergencia al mercado y al emisor. Sin embargo, no creo que tengamos una dinámica tan exagerada como la que vimos en las primeras compras”, dice.

La experta resaltó el hecho de que, durante los primeros meses de la operación, había mucha especulación en torno a más ofertas por emisores como Grupo Argos y Bancolombia.

“Lo que sí creo es que la gente va a seguir comprando e invirtiendo capital en estas últimas acciones, pensando en que puedan venir nuevas jugadas. De hecho, Bancolombia se ha mantenido sobre los $40.000”, dijo.

Así mismo, Andrés Moreno, analista financiero y bursátil, considera que las OPA seguirán moviendo la bolsa. “La última vez que se negociaron fue hace un mes, por lo que el movimiento que vimos en febrero se tiene que ajustar. Sura subiría 10% y Nutresa mantendría el precio de cierre”, agregó.

La nueva oferta por la empresa de alimentos pretende entre 9,6% y 12% del total de acciones en circulación, lo cual equivale a entre 43,9 millones y 54,9 millones de acciones. El precio a pagar por cada título es de US$12,58 o $47.624, lo cual representa un aumento de 20% frente a la segunda OPA, y un crecimiento de 63,1% frente a la primera. El desembolso final sería de hasta US$691 millones.

En este caso, Gilinski decidió dejar abierta la posibilidad de modificar los mínimos y máximos de la compra, lo cual le permitiría adueñarse de un porcentaje mayor del que pretende hasta el momento.

Actualmente, el empresario caleño tiene 30,8% del total de las acciones en circulación del Grupo Nutresa, lo que lo tiene como el segundo accionista de esta compañía por debajo de Grupo Sura (35,3%) y sobre Grupo Argos (9,87%). No obstante, el éxito de la nueva ronda le garantizaría 42,8% de participación y un control casi total, si se tiene en cuenta que es el mayor accionista de Inversiones Suramericana.

Moreno considera que “hay una gran cantidad de socios que no lograron vender en la segunda OPA, por lo que va a haber una gran cantidad de personas dispuestas a vender. Gilinski va a empezar a jugar con ese miedo político que suele sacudir al dólar y la bolsa”.

Junta Directiva de Nutresa

Cuatro meses y diez días después de que se conoció la primera OPA presentada por el Grupo Gilinski sobre el Grupo Nutresa, el empresario caleño ingresó oficialmente a la Junta Directiva de la multilatina de alimentos. A través de Gabriel Gilinski y Ricardo Fandiño de la Calle, los caleños consiguieron dos sillas de las siete que se encontraban disponibles en el órgano directivo.

El órgano corporativo mayor estará integrado por los siguientes miembros patrimoniales: Gabriel Gilinski; Gonzalo Alberto Pérez, presidente de Grupo Sura; Jorge Mario Velásquez, presidente de Grupo Argos; y Juana Francisca Llano, presidente de Suramericana.

En cuanto a los miembros independientes, el recién estrenado socio logró ocupar solo un puesto con Ricardo Fandiño de la Calle, quien trabaja actualmente como jefe de Banca Finanzas y Mercados de Capitales en el bufete de abogados Gómez Pinzón Zuleta. Los integrantes restantes fueron propuestos por el otrora Sindicato Antioqueño: Jaime Alberto Palacio y Maximiliano Londoño Arango.

“Quería aprovechar la oportunidad para saludar a todos los accionistas y dar un especial agradecimiento a Carlos Ignacio Gallego y a todos ustedes por la forma en que nos han recibido. Después de la elección de junta vamos a estar con ustedes, empujando de la misma manera, porque venimos a continuar impulsando el crecimiento de la empresa, apoyando con ideas y nuestra experiencia para brindarle un futuro promisorio a esta compañía”, declaró Jaime Gilinski en el encuentro de los copropietarios la semana pasada.

Títulos vendidos en OPA se pagarán según TRM del día de la adjudicación

Si bien el oferente tiene la posibilidad de extender el periodo de aceptación de OPA hasta el 19 de mayo, una vez se cierre la venta, el desembolso del dinero se realizará según la Tasa Representativa del Mercado (TRM) vigente para el día en que la Bolsa de Valores de Colombia (BVC) adjudique la compra. Entre tanto, la liquidación y compensación de las operaciones se llevará a cabo a través del sistema de la bolsa. Cada sociedad comisionista será la responsable de verificar la validez y eficacia del título del accionista.

Hoy se reanudará la cotización de las acciones de Sura y Nutresa en la BVC. El mercado no descarta más ofertas por otras empresas

Los procesos de OPA con la unificación de las Bolsas de Valores han involucrado a compañías como Bavaria, Carulla, Éxito, Promigas, Ccartón de Colombia, Sura y Grupo Nutresa

Las que más han visto crecer su capitalización bursátil son Sura y Nutresa. A estos emisores les siguen Grupo Argos y Bancolombia,