MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Las plataformas de apuestas online son consideradas como un negocio complementario que se acopla a las tendencias que siguen las nuevas generaciones.

El primer trimestre del año ha sido complejo para las empresas del mercado de casinos. Pese a que algunas han registrado crecimientos que se acoplan a sus expectativas, el régimen de impuestos que está establecido ha provocado que la facturación no dé los rendimientos de antes, lo cual los lleva a una necesaria reinvención.

Actualmente, la ley colombiana obliga a las empresas de casinos a conectarse en línea y en tiempo real, así como a pagar impuestos sobre los ingresos desde finales de 2016. Bajo ese escenario, los pagos ya no se hacen en base a una tarifa fija, sino que varían dependiendo del nivel de ingresos.

Según comentó el presidente de Winner Group, Juan Carlos Gómez, los casinos ahora deben pagar 12% sobre el nivel de ingresos en mesas o juegos que reciban ganancias, mientras que los que tengan pérdidas siguen bajo la medida de tarifa fija, que equivale a 30% de un salario mínimo legal vigente. “Eso en la práctica acaba siendo una tasa fija de 17%”, agregó.

Como estrategia para combatir este fenómeno, el ejecutivo mencionó que le apuntan a impulsar la parte de shows y espectáculos, así como los restaurantes y café concerts como negocios complementarios. Además, buscan renovar sus equipos y tecnologías para tener establecimientos “al nivel de Montecarlo, Las Vegas o Atlantic City”.

Winner Group ejecuta un plan de inversión de US$18 millones, cifra que tuvo un crecimiento de 10% frente a 2018 según lo ejecutado. Hoy en día abarca 26% del market share del sector.

Con respecto a la parte de tecnología y nuevos medios, los casinos deben enfrentar un nuevo factor dentro de su negocio y se resume en el mercado de apuestas online, que ya cuenta con 17 operadores avalados por Coljuegos para operar.

No obstante, el presidente de Vicca Group, Rodrigo Afanador, considera que serán “negocios complementarios que llegan a poblaciones distintas, pero llevan a mirar proyectos nuevos”.

Asimismo, destacó que la operación de Vicca Group tuvo un crecimiento de 8% pese al impacto de la estructura impositiva en los ingresos, que generó meses complicados en enero y febrero. El ejecutivo también mencionó que esperan abrir dos nuevos casinos en el segundo semestre y que el plan de inversión de 2019 asciende a US$3 millones

Panorama general del sector

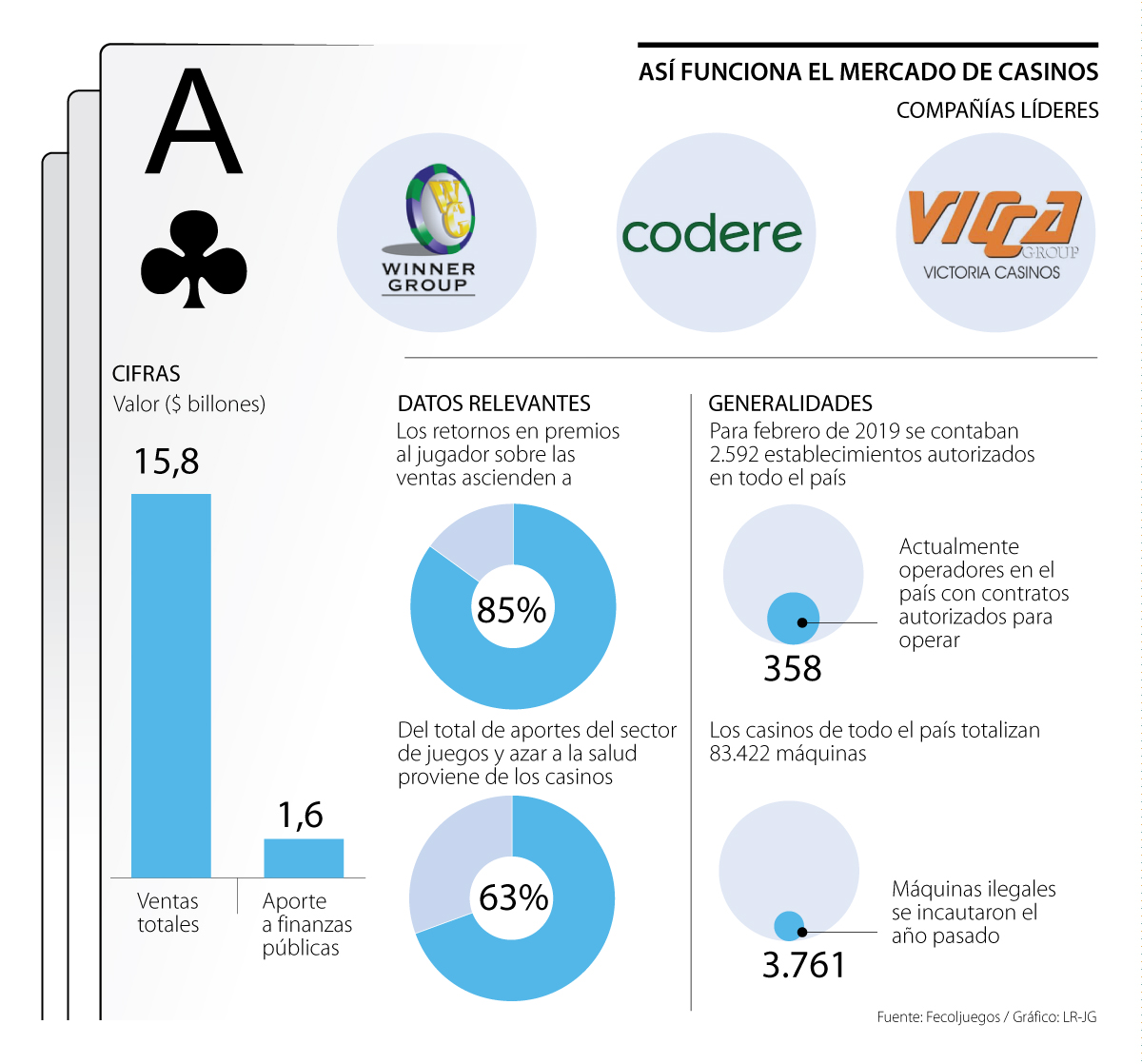

Según cifras de la Federación Colombiana de Empresarios de Juegos de Azar (Fecoljuegos), las ventas del mercado de juegos de azar en Colombia ascienden a $15,8 billones. A su vez, la agremiación destaca que el retorno en premios al jugador sobre las ventas asciende a 85%. En materia de aportes a las finanzas públicas del país, que comprenden IVA y derechos de explotación transferidos a la salud de los colombianos, la cifra actualmente asciende a $1,6 billones. En la actualidad hay 2.592 establecimientos operando en el país y 358 operadores con contratos autorizados para prestar este servicio.

Los gremios reconocieron que la seguridad en zonas de frontera es un tema relevante que requiere coordinación entre Estados

El crecimiento estuvo acompañado de una fuerte expansión comercial. La red llegó a 296 puntos de venta, tras la apertura de 106 nuevos establecimientos

La normalización climática redujo los ingresos de la empresa en 2025, pero la eficiencia operativa y el control de costos impulsaron sus utilidades y márgenes