MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Demanda de inversionistas por emisiones de Colombia

De acuerdo con el Ministerio de Hacienda, estos recursos se destinarán a cubrir parte de las necesidades de financiamiento de 2026

El Gobierno Nacional acudió a los mercados internacionales de capital para incrementar su endeudamiento externo, mediante la mayor emisión de bonos en la historia de Colombia, por un total de US$4.950 millones. La operación hace parte del plan de financiamiento del Estado para la vigencia 2026 y supone nuevos compromisos de pago para la Nación en los próximos años.

Para dimensionar el tamaño de esta operación, basta compararla con el desempeño reciente de la economía. El Producto Interno Bruto, PIB, del tercer trimestre de 2025 fue de $258,763 billones, mientras que la emisión de bonos por US$4.950 millones, convertida a pesos con un tipo de cambio de $3.663 por dólar, equivale a $18,13 billones. En la práctica, esto significa que el Gobierno asumió nueva deuda por un monto cercano a 7% del PIB de un solo trimestre.

Dicho de otra manera, es como si casi una décima parte de todo lo que produjo la economía colombiana en tres meses se hubiera financiado con recursos prestados en los mercados internacionales. Aunque estos fondos permiten cubrir necesidades inmediatas del Estado, también implican que en los próximos años una porción del presupuesto nacional deberá destinarse a pagar el capital y los intereses de esta deuda, reduciendo el margen para otros gastos como inversión social, infraestructura o programas públicos.

En términos simples, la emisión de bonos implica que el país adquiere nueva deuda, al recibir recursos de inversionistas a cambio del compromiso de devolverlos en una fecha futura, junto con el pago de intereses.

La operación se dividió en tres tramos. El primero corresponde a un bono con vencimiento en 2029, por US$2.000 millones, con una tasa de interés de 5,375%. El segundo vence en 2031, por US$1.475 millones, con un interés de 6,125%. El tercero vence en 2033, también por US$1.475 millones, con una tasa de 6,500%. En conjunto, el costo promedio de esta deuda es de 5,93%.

De acuerdo con el Ministerio de Hacienda, estos recursos se destinarán a cubrir parte de las necesidades de financiamiento de 2026, dentro de la estrategia de endeudamiento definida por la Dirección General de Crédito Público y Tesoro Nacional.

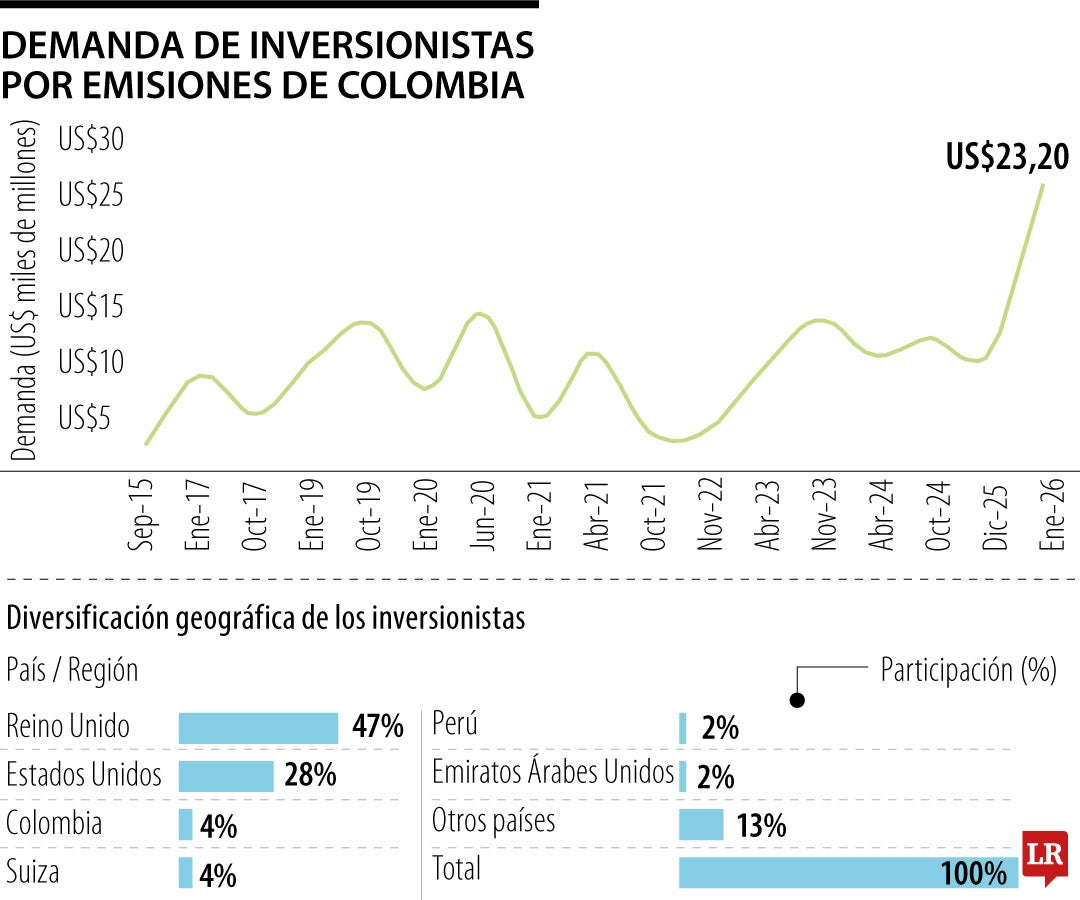

Durante la colocación, la emisión recibió órdenes de compra por cerca de US$23.200 millones, con la participación de más de 290 inversionistas, principalmente de Reino Unido (47%), Estados Unidos (28%) y Colombia (4%). Aunque esta demanda superó ampliamente el monto ofrecido, la operación implica que el Estado deberá asumir mayores pagos de capital e intereses en los años venideros.

El ministro de Hacienda y Crédito Público, Germán Ávila, señaló que “la demanda obtenida refleja la confianza de los inversionistas en el manejo de las finanzas públicas de Colombia”. Por su parte, el director de Crédito Público, Javier Cuéllar, indicó que “el nivel alcanzado en el libro de órdenes es resultado de la estrategia de financiamiento implementada durante 2025”.

Además de aumentar el saldo de la deuda externa, la emisión ajusta los plazos de pago al fortalecer los vencimientos en los años 2029, 2031 y 2039. Esto significa que el país traslada parte de sus obligaciones financieras hacia esos años, lo que deberá ser atendido con recursos de futuros presupuestos nacionales.

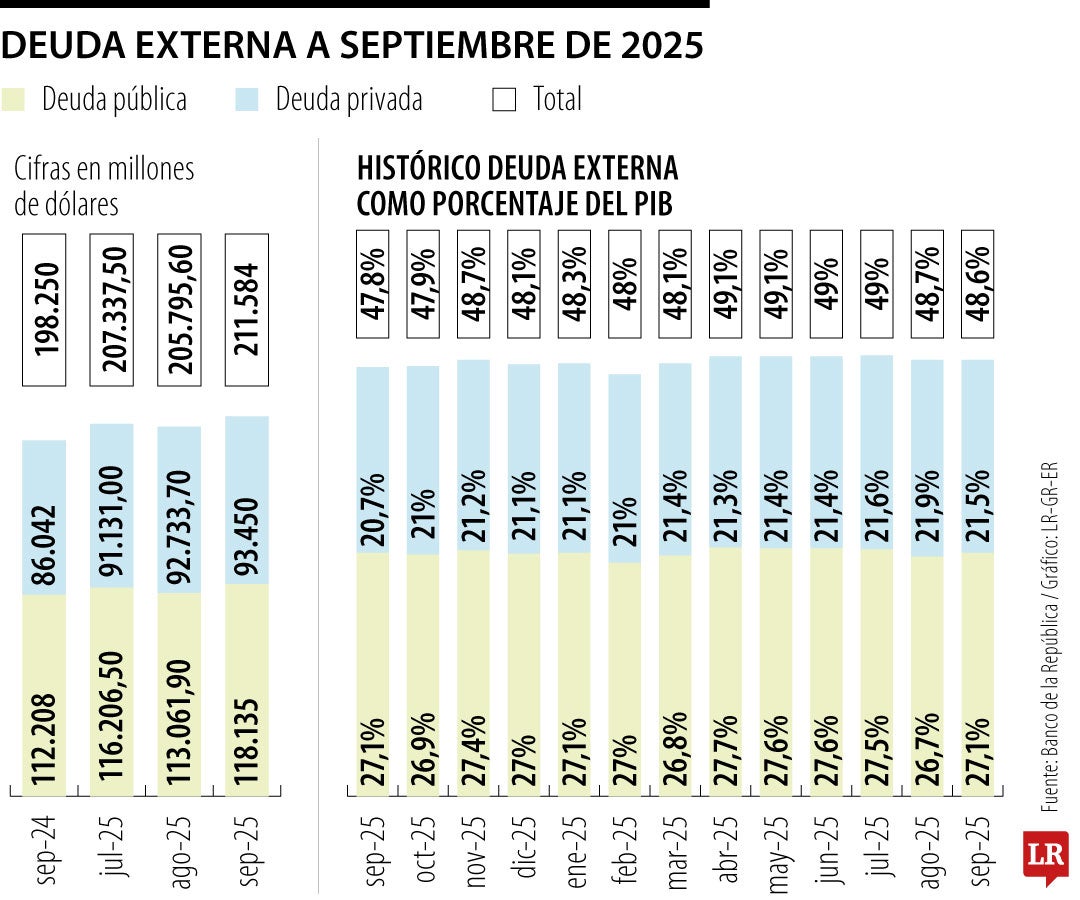

En diciembre, el Banco de la República reveló que la deuda externa total de Colombia alcanzó los US$211.584 millones a septiembre de 2025, equivalente a 48,6% del PIB. Solo en lo corrido del año, el endeudamiento externo aumentó en US$9.879 millones.

El principal motor de ese crecimiento ha sido el sector público, cuya deuda externa llegó a US$118.135 millones, es decir, 27,9% del PIB. Según analistas, este comportamiento está ligado a una situación fiscal exigente, caracterizada por déficits elevados y mayores necesidades de financiamiento del Gobierno Nacional.

En otras palabras, el Estado necesita recursos para cubrir gastos y obligaciones, y una de las vías disponibles es el endeudamiento externo, especialmente mediante bonos.

Del total pagado, $8,2 billones corresponden al Servicio de la Deuda; 8,2% del total apropiado por este concepto para 2026

El centro de pensamiento económico advirtió que las empresas pequeñas serán las más afectadas, pues tienen gran parte de sus trabajadores devengando este sueldo

Según detalló la ANI y el Ministerio de Transporte, la concesionaria Airplan revisará 1.981 m2 de pista, calles de rodajes y plataformas