MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

En la coyuntura actual de alta radicalización política, el sector de infraestructura ha estado en el ojo del huracán debido a los escándalos de corrupción. Con razón, la opinión pública está consternada sobre el impacto de los sonados casos de Odebrecht-Ruta del Sol II y los malos manejos técnicos-financieros del Túnel de la Línea. Más recientemente, este contagio de ñoños-musas ha empezado a tener impacto sobre la propia tecnocracia de la Agencia Nacional de Infraestructura (ANI).

Esta situación no podría ser más infortunada después de los grandes esfuerzos institucionales que se hicieron, durante 2010-2014, para haber armado el ambicioso “paquete” 4G con inversiones cercanas a los $40 billones durante el próximo quinquenio. De allí la importancia de blindar a la ANI y a la FDN frente a amenazas de captura política. Hoy se teme tanto por la velocidad de implementación de la ola-1 (con supuestos picos de ejecución durante 2018-2020) como por la magnitud y alcance de las olas 2-3.

Anif ha venido señalando que, infortunadamente, el Estado tan solo asumió parcialmente las delicadas tareas de la “tramitomanía” referidas a: i) la adquisición de predios por donde irán las vías; ii) la obtención de las licencias ambientales (ahora agravadas por el surgimiento de “consultas territoriales” en proyectos mineros, pero que bien podrían extenderse a los proyectos de infraestructura, dependiendo de las interpretaciones que se le den a la Sentencia C-273 de 2016 de la Corte Constitucional-CC); y iii) las negociaciones con las comunidades, en muchas ocasiones convirtiéndose en verdaderos focos de “extorsión” al Estado, bien por el montaje ficticio de dichas comunidades o por su fraccionamiento.

Si bien se han hecho avances regulatorios, por ejemplo, con la expedición de la Ley 1682 de 2013 (Ley de Infraestructura), el Decreto 2041 de 2014 y el Plan Nacional de Desarrollo (PND) 2014- 2018, es evidente que prevalecen serios obstáculos institucionales. Los cronogramas originales se han afectado y de allí la importancia de llegar a conocer el detalle de sus potenciales atrasos.

Adicionalmente, la opinión pública tiene la errada idea de que estos programas 4G le permitirían a la economía colombiana empezar a crecer, casi de forma inmediata, a tasas del 5% o del 6% por año. Lo primero que cabe aclarar es que la crisis minero-energética del período 2014-2017 estará ocasionando una desaceleración en el potencial de crecimiento de nuestro PIB-real, pasando del histórico 4,5% a cerca del 3% por año. Esto quiere decir que buena parte de los impulsos de inversión provenientes de las 4G se estará destinando a “recuperar” parte de ese potencial.

Dicho de otra manera, lo más probable es que la economía colombiana tan solo logre acelerar el crecimiento de sus pobres registros cercanos al 2% anual durante 2016-2018 hacia el rango 3%-4% por año durante 2018-2020. Allí las 4G, propiamente dichas, explicarían cerca de un 0,5% anual de dicha aceleración, siendo el restante explicado por el beneficio del posconflicto, mayor demanda agregada, entre otros, siempre y cuando continúe la mejoría en el precio del petróleo Brent hacia umbrales de US$55-65/barril durante 2017-2018.

Pese a todo lo anterior, se ha logrado el cierre financiero (definitivo) de gran parte de las obras programadas para la ola-1 de concesiones 4G (9 proyectos, requiriendo inversiones cercanas a los $12 billones). Sin embargo, va quedando claro que la participación del sector bancario local a ritmos del 50% del financiamiento no luce prudente de replicar prospectivamente.

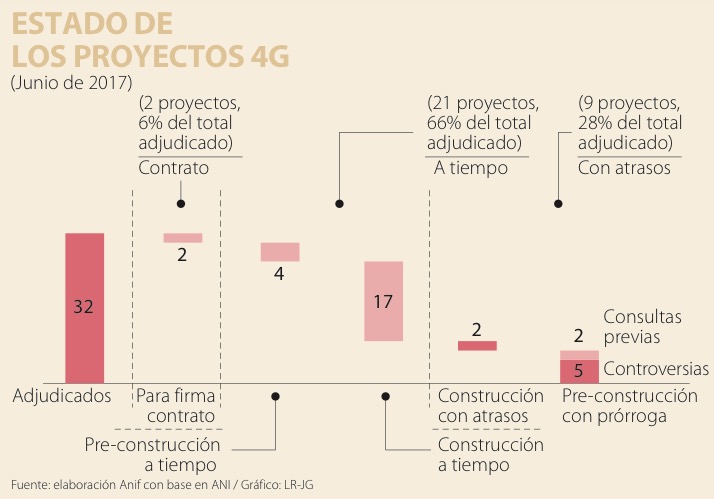

En este informe pasaremos revista sobre el estado actual de los proyectos 4G en sus diferentes fases de pre-construcción-construcción, cerrando con algunas consideraciones sobre su financiamiento. Como veremos, el grueso de los proyectos viene cumpliendo con su cronograma. Sin embargo, persisten obstáculos relacionados con la triada de problemas de infraestructura (predios, licencias ambientales y consulta previa). En efecto, 21 proyectos se encuentran actualmente al día en sus cronogramas (el 66% del total de 32 proyectos adjudicados) al corte de junio de 2017 (cifras más recientes), ver gráfico 1. En los 9 casos (28%) de proyectos con atrasos, los inconvenientes han tenido que ver con los problemas de consultas previas (por ejemplo, en Mulaló- Loboguerrero y en la ruta CesarGuajira) y controversias-técnicas (como las registradas en Conexión Pacífico 1). Veamos todo esto con mayor detalle.

Fase de pre-construcción

La fase de pre-construcción se refiere al período donde se realiza la tramitación de estudios, consultas y licencias ambientales, previo a la ejecución del proyecto. En dichos trámites ambientales no solo se deben cumplir los requerimientos de las licencias-ANLA, sino aquellos referentes a entidades regionales. En este último punto, es particularmente grave el mencionado activismo de la CC, dándole poder de veto a los territorios (incluidas las CARs) sobre la actividad minera, aun a pesar de las licencias otorgadas por la ANLA; todo lo cual podría escalar sobre la infraestructura vial.

Al corte de junio de 2017, 11 de los 32 proyectos adjudicados de las obras 4G se encontraban en la fase de pre-construcción. Allí 4 proyectos (alrededor del 40% de los proyectos en dicha fase) se encontraban a tiempo con su cronograma. En particular se destacan los casos de: i) la vía Bucaramanga-Pamplona, una de las primeras obras adjudicadas de la tercera ola de concesiones 4G (con un Capex de $1 billón); y ii) las iniciativas privadas de BugaBuenaventura ($1,2 billones) y el tercer carril de la vía Bogotá-Girardot ($2 billones), este último recientemente adjudicado a un consorcio liderado por Conconcreto.

Infortunadamente, todavía se registran atrasos importantes (requiriendo prórrogas en su ejecución) en 7 proyectos de dicha fase de pre-construcción (el 60% restante). Allí los casos de mayor complejidad han provenido de: i) Mulaló-Loboguerrero, afectado por temas de consulta previa con las comunidades, los cuales apenas se resolvieron a mediados de 2017 (cerca de dos años después de su adjudicación); ii) Villavicencio-Yopal, enfrentando controversias-técnicas entre la ANI y el concesionario por los diseños de las obras; y iii) la Malla Vial del Meta, donde el fin del auge minero-energético también ha implicado controversias concesionario-ANI, pero esta vez por cuenta de las probables disminuciones en las estimaciones de tráfico futuro (los llamados TPDs).

Fase de construcción

En lo concerniente a los proyectos en fase de construcción (propiamente dicha), la mayoría (17 de 19 proyectos clasificados en dicha etapa) vienen cumpliendo su cronograma de avance de obra. Allí los avances de obra se ubican en el rango del 0%-30%, presentándose avances importantes particularmente en los proyectos de la primera ola de concesiones (adjudicada durante 2014-2015 y con pronósticos de cierre de obras para el período 2018-2020).

En dichos proyectos cabe resaltar los avances en las obras referentes a: i) Girardot-Honda-Puerto Salgar (con un 31% de ejecución física en sus obras); ii) CartagenaBarranquilla (27%); y iii) las autopistas Conexión Pacífico 2 (16% de avance) y Pacífico 3 (14%). Con algo de menor avance de obras aparecen los proyectos de la ruta Perimetral Oriente (con un 10% de ejecución, también de la primera ola) y la vía Girardot-Ibagué-Cajamarca (iniciativa privada, con un 11% de ejecución).

Por el contrario, los proyectos que enfrentan atrasos en su fase de construcción son: i) la vía Cesar-Guajira (iniciativa privada), donde los retrasos en sus trámites de consultas previas (vía prohibición de cobro de peajes por parte de la Corte Suprema) han implicado avances de solo un 4,4% de sus obras a la fecha; y ii) Pasto-Rumichaca (perteneciente a la segunda ola de proyectos), con problemas de consulta previa y trámites de licenciamiento (tras modificaciones en su trazado), lo cual tan solo ha permitido ejecuciones del 0,2% en sus obras.

Financiamiento de las concesiones 4G (a manera de conclusión)

Ya mencionamos cómo, a pesar de los inconvenientes, se lograron tramitar los cierres financieros de prácticamente la totalidad de la primera ola de concesiones 4G (requiriendo inversiones cercanas a los $12 billones).

Allí los bancos corrieron con gran parte del financiamiento, consistente en las participaciones de la banca interna (unos $6 billones, explicando el 47% del total) y externa ($2,6 billones, un 21% del total). También se logró atraer algo de financiamiento del mercado de capitales, contando con fuentes tanto internas ($0,7 billones, 6% del total) como externas ($1,1 billones, 9% del total). Cerraron las fuentes de financiamiento las contribuciones referentes a los préstamos de la FDN ($1,1 billones, 9% del total), las contribuciones de los fondos de deuda ($0,6 billones, 5%) y los préstamos de las multilaterales ($0.5 billones, 4%).

Ahora bien, lograr mantener a futuro la meta oficial del 50% en el financiamiento bancario-local implicará importantes desafíos, teniendo en cuenta que quedan por financiar cerca de $30 billones de dichas obras 4G (= $11 billones segunda ola + $2 billones tercera ola recortada + $15 billones iniciativas privadas). Estos desafíos tendrían que ver con: i) la mayor tensión macrofinanciera del país, implicando deterioros en la cartera morosa (llegando actualmente a niveles del 4,2% en el indicador tradicional Cartera Morosa/Cartera Total vs. el 3% de un año atrás), todo ello derivando en menores rentabilidades del sector financiero; ii) la persistencia de los riesgos jurídicos en los proyectos, particularmente en lo referente a problemas de consultas con las comunidades y el activismo de la CC; iii) la reciente incertidumbre en el sector de infraestructura, por cuenta de los escándalos de corrupción (según lo comentado); y iv) los límites regulatorios, especialmente los requerimientos de capital bajo Basilea III.

En este último frente regulatorio-prudencial, son particularmente pertinentes: i) las potenciales afectaciones en la relación de solvencia (actualmente en niveles cercanos al 15%) y un efecto de crowding out sobre otros tipos de cartera; ii) los techos por los llamados “cupos individuales de endeudamiento”, dada la alta concentración de concesionarios en los principales proyectos; y iii) los techos de exposición por sector de máximo 10%-15% de la cartera comercial (aunque ello no está explícito en la regulación local).

De hecho, nuestros cálculos sugieren que seguir apalancando la mitad del financiamiento de las 4G sobre el sistema bancario doméstico tendría implicaciones preocupantes sobre la solvencia y la capacidad de fondeo de la banca local. Allí los recursos que estaría aportando la “banca 4G” para financiar las “tres olas” de infraestructura (del orden de $19 billones, incluyendo los $6 billones ya comprometidos en la primera ola) implicarían una reducción cercana a 0.9pp en su solvencia total frente a la lectura actual. En otras palabras, la “banca 4G” tendría que allegar recursos adicionales a nivel de Patrimonio Técnico (PT) por cerca de $3.1 billones si se quisieran mantener los niveles de solvencia actuales. Con relación a la solvencia básica, dichas reducciones serían de 0.6pp, donde la “banca 4G” tendría que incrementar su Patrimonio Básico Ordinario (capitalizar) en cerca de $2 billones para mantener constante dicha relación de solvencia.

Además, la banca local también enfrentaría un preocupante problema de concentración sectorial, al invertir-amarrar un porcentaje importante de sus recursos al rubro específico de la infraestructura vial. Así, si la “banca 4G” participa en la financiación de las “tres olas” con un 50% de los montos requeridos (tal como lo ha venido realizando), su exposición crediticia al sector de infraestructura aumentaría al 16%-18% de la modalidad comercial (vs. el techo del rango 10%-15% de las “buenas prácticas”).

Al margen del valioso apoyo de los recursos de la privatización de Isagen ($5,8 billones de FDN+FONDES), la elevada exposición bancaria implicará serios desafíos para el financiamiento de la infraestructura en Colombia. Por ello, se requerirán esfuerzos complementarios implementando soluciones en los frentes clave de: i) el reciclaje de capital bancario mediante esquemas de titularización; ii) mayor financiamiento a través del mercado de capitales, profundizando los llamados Fondos de Deuda, pero también bajo la adopción de mecanismos novedosos como los REITS (fondos inmobiliarios, pero en este caso gerenciando proyectos de infraestructura), según lo ha venido impulsando la BVC; y iii) la profundización de los llamados mini-perms, buscando refinanciamientos tempranos vía mercado de capitales.

Paloma Valencia, irá con Juan Daniel Oviedo; Luis Gilberto Murillo con Luz María Zapata; Sergio Fajardo con Edna Bonilla; y Roy Barreras con Martha Lucía Zamora