MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

*Con la colaboración de Nelson Vera

La apuesta global por incrementar los servicios financieros digitales (Fintech) continúa creciendo. Se estima que los grandes bancos globales gasta cada uno cerca de US$10.000 millones anuales en tecnología digital. Estos gastos tecnológicos no solo buscan volver más eficientes los mecanismos de captación de préstamo existentes, sino que están probando esquemas de “bancos totalmente digitales”. Lo sorprendente es que esto ocurra tanto a nivel de bancos pequeños (con menor capacidad de gasto digital) como de los grandes bancos (quienes ya cuentan con una importante red de captaciones de dinero, pero desean “innovar” para ensanchar sus economías de escala-alcance).

El problema es que evaluar la relación costo-beneficio de estas estrategias es una tarea compleja, al menos por dos razones: i) muchas de ellas son inversiones con maduración a 5-7 años y aún luce prematuro saber su balance; y ii) se trata de tareas microeconómicas pertinentes para cada banco-región, luego este tipo de ejercicios poco se difunde a nivel macroeconómico. Pero, en cualquier caso, es fundamental intentar saber en qué dirección apunta esa relación inversión digital vs. reducción de costos bancarios.

La primera señal de que esa estrategia “innovadora-digital” no necesariamente era ganadora se conoció recientemente en Europa, donde algunos grandes bancos empezaron a notar que la oferta de esos servicios digitales resultaba costosa y no mostraba aún multiplicadores relevantes en captura de nuevas porciones del mercado, especialmente a nivel de hogares y Pyme. La segunda señal que ahora aparece es que algunos de esos “neobancos” (totalmente digitales) no están produciendo los resultados esperados. Por ejemplo, JPMorgan acaba de anunciar el cierre de su banco digital FINN, el cual fracasó en su intento por lograr que jóvenes millennials dieran el salto hacia la “bancarización” (abriendo cuentas, no simplemente manteniendo facilidades de tarjetas de crédito).

Repensar la estrategia bancaria implica esclarecer el comportamiento de la nueva clientela tanto del lado activo como del lado pasivo del balance. Y empezamos aquí por el análisis del lado activo precisamente porque muchos bancos han creído que el “enganche” de nueva clientela se hace así: i) emitiendo tarjetas de crédito atadas a los grandes almacenes; ii) otorgando puntos por consumo con esas tarjetas; y iii) permitiendo que esos puntos se rediman al concretar un posterior movimiento hacia la apertura de cuentas en el lado pasivo. Esta ha sido, por ejemplo, la estrategia de CitiBank en Estados Unidos, la cual le da gran presencia digital y le evita expandir sus sucursales físicas. Sin embargo, aún luce prematuro saber si está teniendo éxito en esa última etapa de “fidelización” a través de lograr que abran cuentas transaccionales o de ahorro.

En cambio, otros grandes bancos están insistiendo en la vía tradicional de expandir sus sucursales, pues han encontrado que sin ellas la “ventana digital” nunca se concreta en apertura de cuentas y llamado a servicios financieros. Ni más ni menos que JPMorgan ha optado por estrategias de penetración bancaria en el Medio Oeste de los Estados Unidos, programando no menos de 400 nuevas sucursales, en una clara pugna por el mercado de los llamados “bancos comunitarios regionales” (cerca de unos 5.000 de un total de 5.300 bancos existentes en Estados Unidos). Hasta los bancos de inversión tradicionales, como Goldman Sachs, le están viendo valor a esta pugna por depósitos regionales y de allí el éxito que ha tenido con su nuevo “banco de consumo (online)” Marcus. Los grandes bancos de consumo, como Bank of America y Wells Fargo, saben que su músculo todavía descansa sobre la captación de dineros del público y JPMorgan ahora los está emulando. La fusión de grandes bancos regionales (como Sun Trust y BB&T, ahora el sexto en tamaño) busca ese músculo de apalancamiento en ahorros de hogares y Pyme, combinando la “ventana digital” con la realidad de la sucursal en los barrios.

Dicho de otra manera, la estrategia de “bancarización” reciente en Estados Unidos tiene tres formatos: i) aquellos que enfatizan la presencia física tradicional y quienes se benefician de un fondeo barato (BoA, Wells y JPMorgan); ii) aquellos que ven la necesidad de economías de escala-alcance bajo ese enfoque tradicional, combinándolo con “ventanas digitales” (Sun Trust); y iii) quienes apuestan por menos presencia física y más multiplicador digital (CitiBank). En materia de banca tradicional, hasta la fecha los ganadores son los del grupo i) y será fundamental evaluar los resultados de ii) y iii) en el futuro cercano, antes de dar el veredicto entre penetración digital vs. banca tradicional.

En Colombia no contamos aún con “datos duros” que nos permitan hacer este tipo de evaluaciones, pero el discurso empresarial es: “todas las formas de lucha comercial”. Se escucha a grandes bancos hablando de cierres de algunas pocas sucursales, reprogramando la no apertura de muchas otras, y dura competencia por mostrar “la existencia” de un neobanco asociado con las grandes entidades bancarias. Al igual que en Estados Unidos, el tiempo nos dirá (probablemente en los próximos 3 años) en qué dirección se inclina la balanza en materia de “penetración bancaria”.

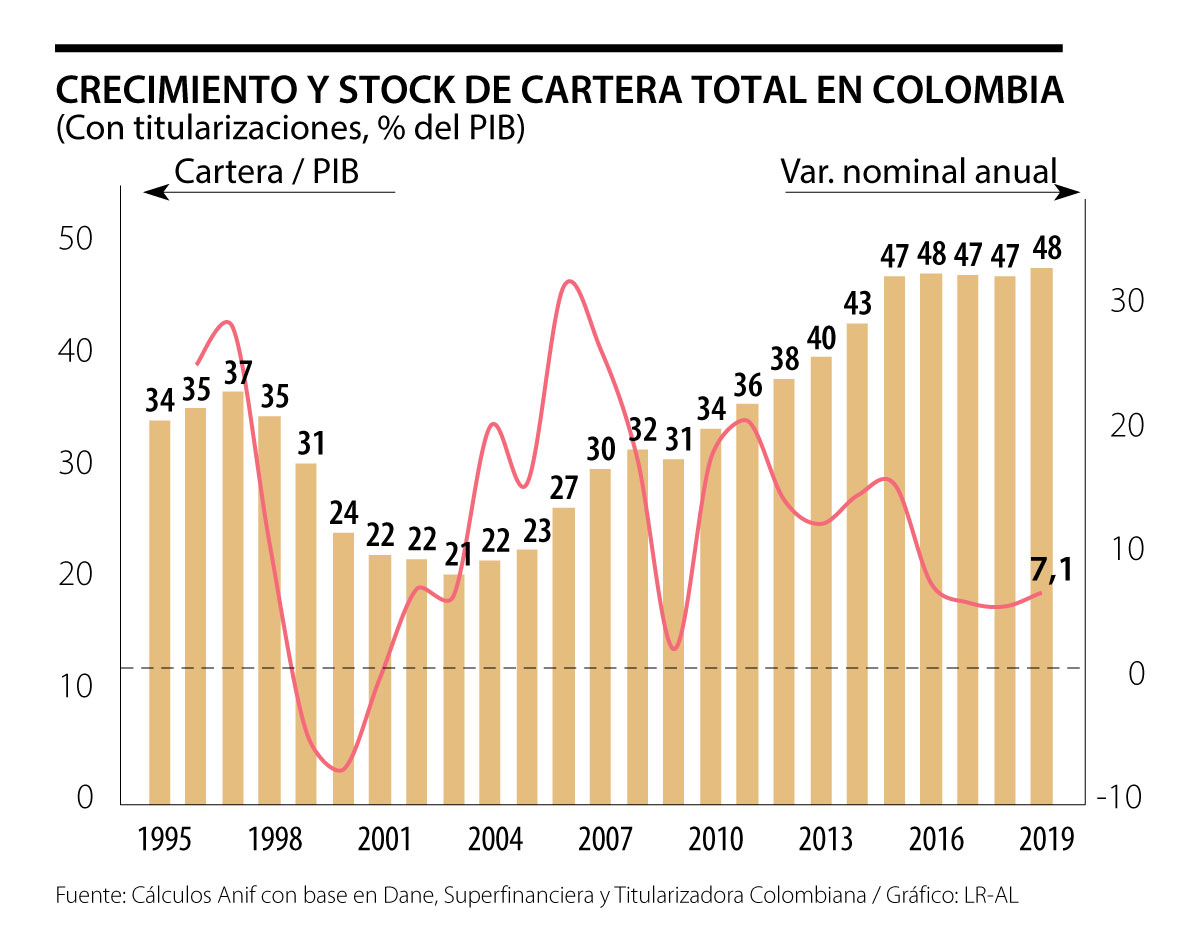

Sin embargo, el elemento preocupante del entorno macro-financiero de Colombia es que esta batalla por nueva clientela está ocurriendo en momentos en que completamos 5 años de estancamiento en la relación Cartera/PIB a niveles del 47%-48%, ver gráfico. Nótese cómo algo de ello también está ocurriendo en Estados Unidos, donde esa relación apenas se ha incrementado del 148% al 151% durante 2013-2018, donde el apalancamiento de la economía ha migrado hacia el private equity y otros non-banks.

En el sector agroindustrial, el clúster de café muestra cómo los encadenamientos productivos permiten avanzar hacia mercados de mayor valor

El gobierno decidió acabar su financiación de Colfuturo, una entidad que por más de 30 años brindó a más de 25,000 colombianos la oportunidad de estudiar posgrados en el exterior. Decidieron hacerlo en el momento en que como país necesitamos mirar hacia afuera

En fin el Año Nuevo es esa fiesta global en la que todos juegan a creer que tenemos un botón mágico para asegurar que se van a cumplir los deseos