MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La crisis global hipotecaria, de hace una década, propició importantes ajustes regulatorios para evitar que “entidades muy grandes como para dejarlas quebrar” volvieran a generar riesgos fiscales y financieros sistémicos. A nivel de los Estados Unidos, la Ley Dodd-Frank de 2010 obliga a las autoridades monetarias-financieras a identificar previamente cuáles son ese tipo de entidades (conocidas como Sifis) y a ellas se les asignan requerimientos de capital-liquidez más exigentes que al resto. Esto para prevenir que se repitan los descalabros de la Gran Recesión del período 2008-2013.

Más aún, dichas Sifis deben tener un plan detallado sobre cómo operarían bajo escenarios de gran tensión financiera, dando lugar a los conocidos “testamentos-bancarios-en-vida”.

Además, ellas son frecuentemente monitoreadas para medir si el capital y la liquidez disponibles resultan suficientes para enfrentar estos escenarios de tensión. Algo similar se ha establecido a nivel mundial a través de la plantilla financiera que se deriva del Acuerdo de Basilea-III.

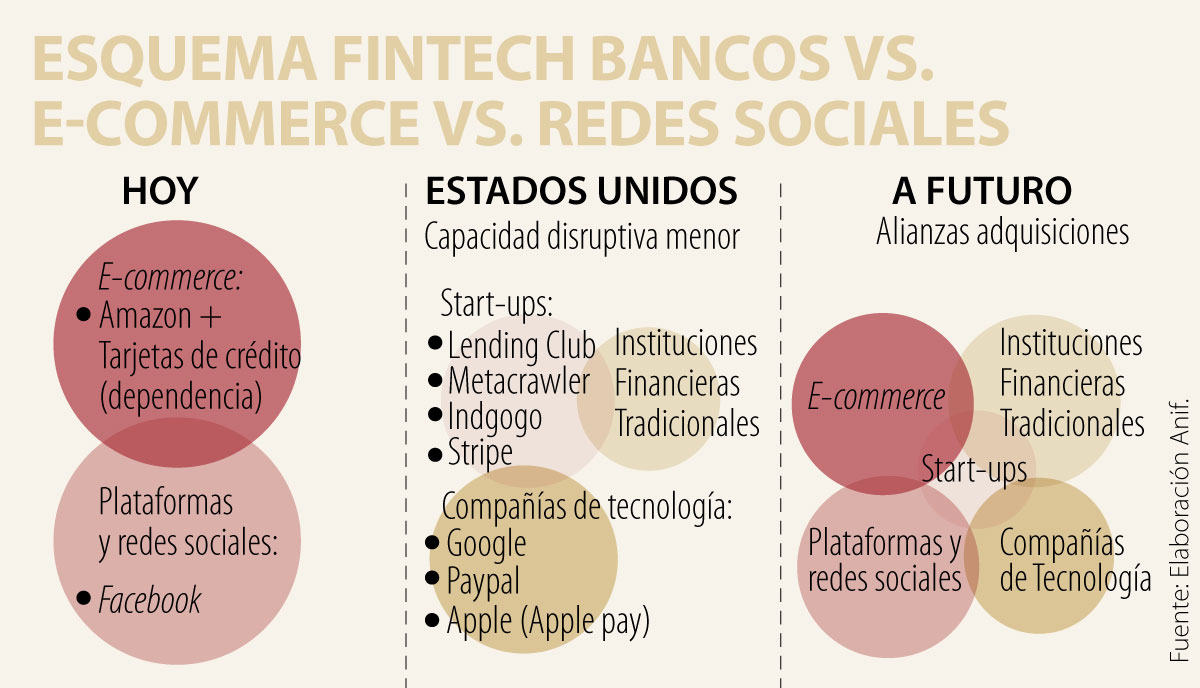

Ahora el desarrollo del mundo tecnológico aplicado a los procesos financieros (el llamado Fintech) está exigiendo que los reguladores y supervisores acoplen su Regtech a los drásticos cambios que están induciendo tanto en el mercado intermediado como en el de capitales. La tradición en las economías desarrolladas ha sido que las innovaciones financieras desbordan usualmente la imaginación de los reguladores y, con frecuencia, estas innovaciones terminan en tensión-financiera y en crisis.

En el caso del Fintech se tiene la particularidad de que no se quiere inhibir la iniciativa financiera, que, entre otras cosas, está generando una marcada competencia. Dicha competencia, pocas veces se reconoce, está beneficiando particularmente a los consumidores-financieros, al tiempo que produce una marcada des-intermediación. De hecho, el exigente marco regulatorio de Basilea III (antes señalado) está induciendo un gran apalancamiento financiero a través de los Fondos de Capital Privado (FCP). Y, de paso, se está afectando el modelo tradicional de emisión primaria de acciones, pues este tipo de fondeo extra-bancario y extra-bolsas de valores es más barato, ágil y flexible.

¿Cómo deben reaccionar los reguladores-supervisores de cara a esta revolución Fintech? La sorpresa está proviniendo de la tradicional Universidad de Chicago, donde sus posturas pro-mercado habían estado en contra de una regulación “castradora”. Desde allí se ha abogado por una posición Estatal fuerte en materia de regulación anti-monopolio, pero permitiendo el desarrollo de “mercados oligopólicos-competitivos”.

Así ha venido ocurriendo a nivel global. Por ejemplo, el progreso tecnológico y la innovación ha generado una gran concentración propietaria, especialmente en los sectores financiero, de tecnología y farmacéuticos. No obstante, precisamente allí es donde la regulación Estatal está focalizada en promover la competencia, así ella ocurra entre pocos jugadores.

Ahora resulta que Luigi Zingales, desde el Booth-School de Chicago, está liderando la creación de una serie de comités inter-sectoriales para poder evaluar si el oligopolio tecnológico de las Faangs (Facebook, Amazon, Apple, Netflix y Google) están en capacidad de obstruir la competencia, ver gráfico adjunto. Y, de ser así, ese peligro amenaza a casi todos los sectores económicos.

La mala noticia es que parece existir consenso en que los reguladores están en desventaja, tras toda una serie de compras realizadas por dichas Faangs que claramente minan la competencia. Se dice, por ejemplo, que las compras de Whatsapp e Instagram por parte de Facebook no han debido permitirse, dado su potencial monopólico. Existen voces llamando a obligar a su partición, tal como en su momento se les requirió a las telefónicas en los años ochenta.

No se puede gobernar bajo la lógica de que las instituciones son confiables cuando me favorecen y corruptas cuando no

En mercados donde la incertidumbre dejó de ser coyuntural para convertirse en permanente, también cambia el estándar con el que juzgamos. No toda decisión está llamada a ser brillante; algunas están llamadas a ser responsables