MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Mientras el presidente de Venezuela anunció que va a renegociar su deuda externa, de Estados Unidos depende parte de su futuro comercial.

Esta semana el sistema financiero del mundo le midió el aceite al presidente de Venezuela, Nicolás Maduro. El mandatario se enfrentó a la última temporada de pagos por US$1.200 millones que debía la petrolera estatal Pdvsa a inversionistas que compraron sus bonos ordinarios.

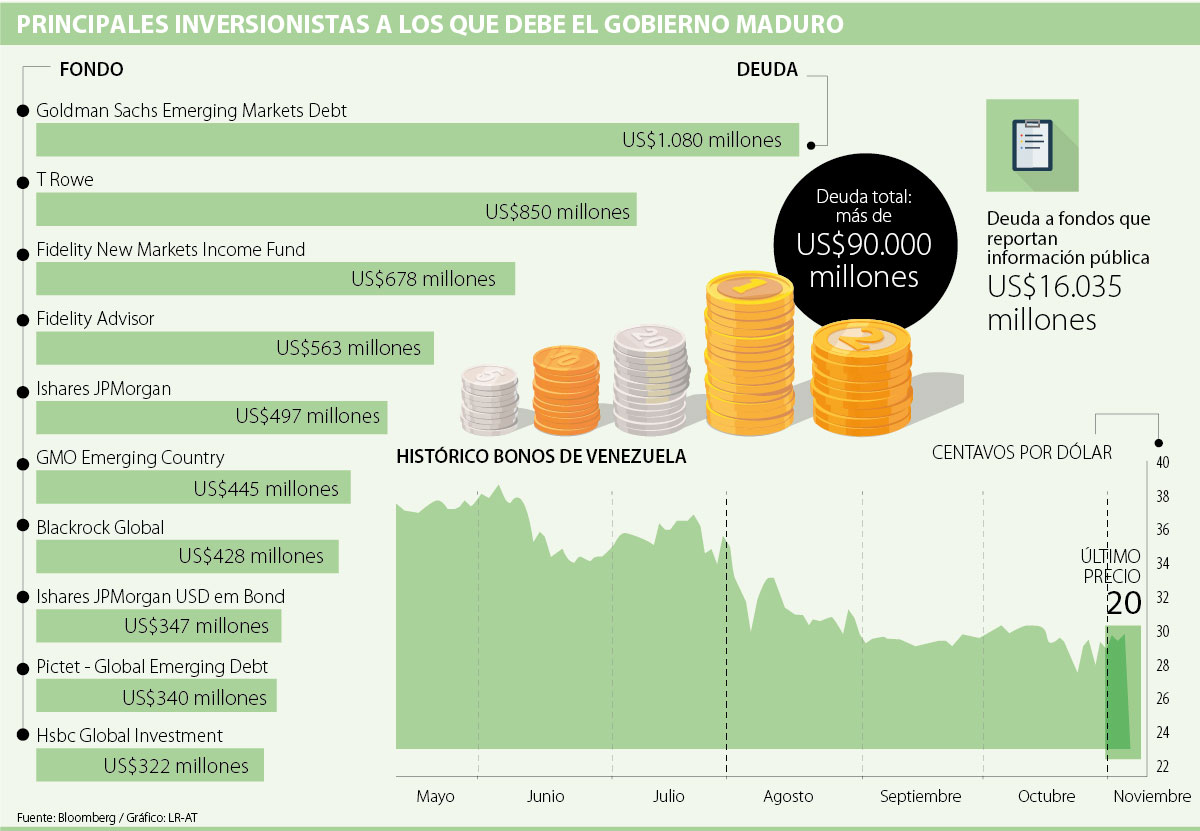

Sin embargo, aún la deuda externa del país vecino asciende a más de US$90.000 millones que fueron colocados en más títulos, y en abril llega una nueva fecha de desembolsos a los tenedores de esos bonos por US$850 millones. Dado el monto que aún le queda por pagar, Maduro anunció que buscará una refinanciación con más inversionistas para lidiar con lo que le falta por cancelar.

Pero el problema que se puede encontrar en el camino es que, según información de Bloomberg, los principales acreedores de los dineros son estadounidenses, “y en este momento el Gobierno de Donald Trump es el que tiene bloqueos vigentes a la negociación de bonos venezolanos, es decir que las relaciones tienen que mejorar para que los fondos a los que les debe acepten los nuevos términos que pretende acordar Maduro”, explicó el presidente de Family Services & Big Investments, Gabriel Kirby.

En cuanto a los cinco fondos que más debe Venezuela, la suma del monto que tiene que pagar entre 2018 y 2020 llega a US$3.668 millones. Este dinero se divide entre las compañías y conglomerados Goldman Sachs Emerging Markets, por US$1.080 millones; luego sigue T Rowe con US$850 millones; Fidelity New Markets Income Fund, US$678 millones; luego Fidelity Advisor, especializada en la inversión en mercados emergentes, con US$563 millones y más adelante Ishares, filial de renta fija deJPMorgan a quien se le adeudan US$497 millones.

Por su parte, el economista Moisés Naím agregó que es poco probable que los acreedores acepten una renegociación de los bonos, por lo menos los norteamericanos, pues “esa figura el propietario de los títulos puede aceptarla o echarla a la basura arbitrariamente. Además Maduro no dio muchos detalles: no se sabe qué es renegociar para él, y en el papel es claro que las sanciones de Estados Unidos prohíben que Venezuela salga a vender más bonos, ¿entonces con qué va a refinanciar la deuda si las opciones son pocas?”.

Dentro de las sanciones de Trump a Maduro, los efectos ya se han empezado a sentir. El jefe del gobierno venezolano dijo esta semana que antes de pagar la deuda del viernes de US$1.200 millones, el objetivo era hacerlo con el dinero que podría lograr por concepto de unos bonos que había colocado por US$3.000 y US$5.000 millones, pero tras los bloqueos la transacción no se logró.

Ayer el vicepresidente de Venezuela, Tareck el Aissami, convocó a los tenedores de bonos del Gobierno y las directivas de Pdvsa a una reunión el 13 de noviembre en Miraflores. Ese día se conocerán las propuestas para reformar la deuda, pero en caso de que las negociaciones no lleguen al objetivo que quiere el Estado y se incumplan los pagos siguientes, sería la primera vez que el país cae en mora por bonos.

La caída generalizada de los bonos refleja la ansiedad sobre la economía global después de que el precio de referencia mundial del petróleo crudo se disparara hacia los US$120 por barril

Los precios al consumidor aumentaron 4,02% y se superó la estimación mediana de los analistas de 3,94%

Además de la medición del atractivo para la inversión minera, la encuesta de Fraser también incluye el Índice de Percepción de la Política del país