MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

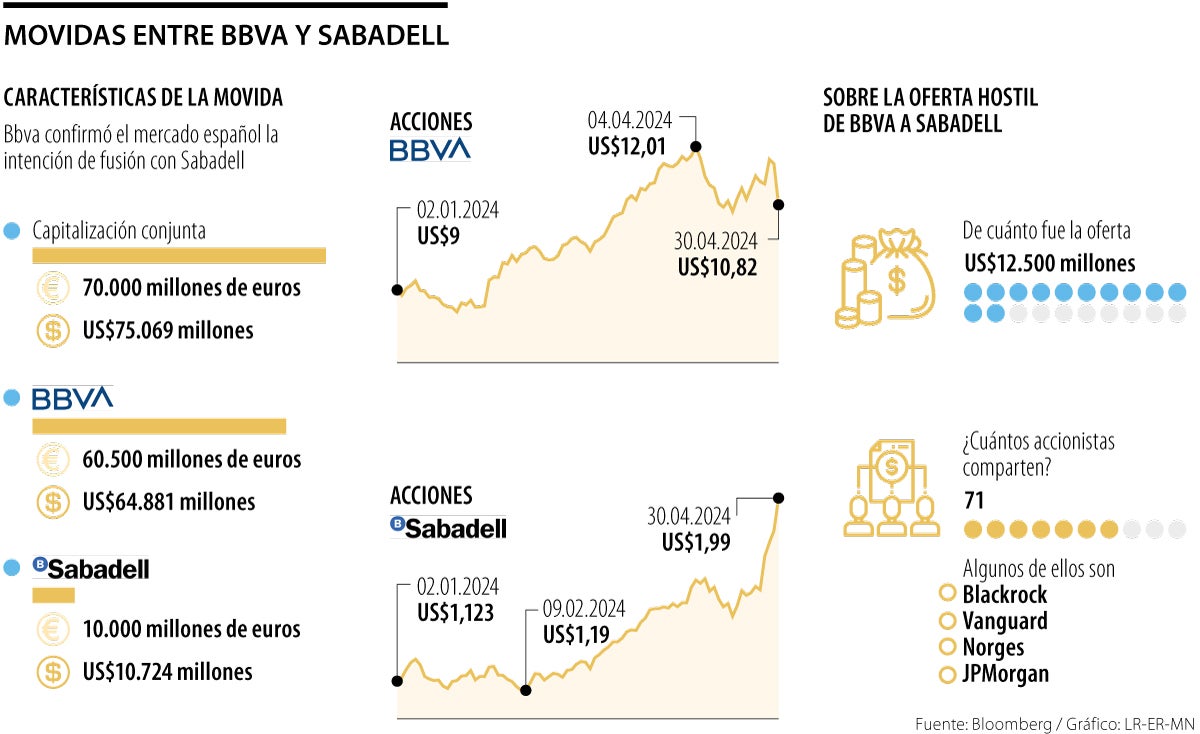

Movidas entre Bbva y Sabadell

Sabadell no podrá emitir valores, promover operaciones que afecten acciones, vender activos o repartir dividendo extraordinarios; su opción es buscar ofertas

Buscar ‘caballeros blancos’ es una de las pocas vías de oposición que le permite la legislación al banco que preside Josep Oliu. Si no los encuentra, tendrá que convencer a sus accionistas de que la oferta es mala para sus intereses; o lograr que los reguladores la paren.

El anuncio de la oferta pública de adquisición (OPA) de Bbva sobre Sabadell, en los mismos términos de la propuesta rechazada hace unos días por esta entidad, provoca de forma automática la aplicación de una de las cláusulas más controvertidas en la legislación española de este tipo de operaciones: el deber de pasividad del consejo de la compañía pretendida.

Tras la legendaria OPA hostil de Gas Natural sobre Endesa durante 2005, contra la que esta central eléctrica se defendió con uñas y dientes y acabó con la victoria de una contraoferta de Enel, el Gobierno español promovió un cambio en el real decreto de opas para aclarar las actuaciones que puede desarrollar una empresa “opada”.

En concreto, Sabadell no podrá (salvo con permiso de la junta) emitir nuevos valores, promover otras operaciones que afecten a sus acciones, vender activos o repartir dividendos extraordinarios”. Esto bloquearía, por ejemplo, que el banco tratara ahora de buscar una integración alternativa con otra entidad como Unicaja, o imitar lo que hizo Endesa con la entrega de grandes retribuciones a los accionistas.

La ley sí permite al banco que preside Josep Oliu “la búsqueda de ofertas competidoras”, los llamados caballeros blancos. “Si en este proceso se diera acceso a cualquier clase de informaciones no públicas de la sociedad afectada, deberá asegurarse la igualdad entre todos los potenciales oferentes”. Volviendo al caso de Endesa, tras la opa de Gas Natural se buscó otros interesados y acabaron haciendo OPA. Curiosamente, Carlos Torres, actual presidente de Bbva, era director de estrategia de Endesa durante esa pelea por el control.

En el caso de Sabadell, parecen escasas las alternativas. En España, hay otros dos grandes bancos con capacidad para la compra (Santander y CaixaBank) pero que parecen satisfechos con su actual posición en el mercado doméstico. Y ante la falta de integración bancaria en Europa, también parece difícil atraer entidades de otros países. Quizá las francesas (BNP o Société) podrían ser las únicas dispuestas a echar un ojo a Sabadell, que además de darles posición en España les daría entrada al mercado británico.

La aparición de fondos de inversión también parece complicada, ya que los reguladores podrían ver con malos ojos que una entidad como Sabadell pase a estar controlada por un inversionista financiero extranjero. Fuera de esa búsqueda de alternativas, la otra opción de Sabadell es convencer a los accionistas de que la oferta del banco Bbva es mala para sus intereses. Antes, puede intentar que los reguladores la paren.

JPMorgan, UBS y Rothschild son los asesores financieros de Bbva, y Garrigues del legal; Goldman Sachs, Morgan Stanley y Uría trabajan con el banco Sabadell.

Los líderes de Morena aún no han presentado el borrador de la reforma electoral por resistencia a la reducción en fondos públicos

La transacción incluye no solo el control accionario, sino también activos industriales estratégicos, como dos plantas de producción

Los socialdemócratas cogobernantes respaldaron una propuesta de los conservadores del canciller Friedrich Merz