MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

UBS ha dejado de lado su oposición inicial a un acuerdo y está explorando posibles estructuras que podrían ejecutarse rápidamente

UBS Group AG y las autoridades suizas se apresuran a cerrar este fin de semana un acuerdo para que la entidad absorba a su maltrecho rival Credit Suisse Group AG, mientras tratan de sortear asuntos espinosos como un respaldo gubernamental y el destino del banco de inversión de la firma más pequeña.

A instancias de los reguladores, UBS ha dejado de lado su oposición inicial a un acuerdo y está explorando posibles estructuras que podrían ejecutarse rápidamente para detener una profunda crisis de confianza, dijeron personas informadas sobre las discusiones.

UBS está pidiendo al gobierno suizo que asuma ciertos costes legales y posibles pérdidas futuras en cualquier acuerdo, dijeron las personas, y un informe de Reuters sitúa la cifra en unos US$6.000 millones.

Las complejas discusiones sobre lo que sería la primera combinación de dos bancos de importancia sistémica mundial desde la crisis financiera han visto a las autoridades suizas y estadounidenses intervenir, dijeron algunas de las personas.

Aún así, las conversaciones se están acelerando y todas las partes están presionando para encontrar una solución rápida tras una semana en la que los clientes han retirado su dinero y las contrapartes se han retirado de algunas operaciones con Credit Suisse. El objetivo es que se anuncie un acuerdo entre los dos bancos el domingo por la tarde a más tardar, aunque es posible que se llegue el sábado.

En un escenario probable, el acuerdo implicaría la adquisición de Credit Suisse por parte de UBS para hacerse con sus unidades de gestión de patrimonios y activos, mientras que posiblemente se desprendería de la división de banca de inversión, dijeron las personas.

Las conversaciones siguen en curso sobre el destino del rentable banco universal suizo de Credit Suisse, que probablemente sea atractivo para UBS, pero podría dejar el sector bancario nacional del país demasiado concentrado, dijeron las personas, que pidieron no ser identificadas describiendo conversaciones privadas.

Representantes de UBS, Credit Suisse y el Ministerio de Finanzas suizo declinaron hacer comentarios.

Un acuerdo auspiciado por el Gobierno solucionaría el problema de Credit Suisse, que ha conmocionado al sistema financiero mundial esta semana, cuando los inversores, presas del pánico, se deshicieron de sus acciones y bonos tras el colapso de varios prestamistas estadounidenses más pequeños.

El respaldo de liquidez del banco central suizo detuvo brevemente la caída esta semana, pero el drama del mercado conlleva el riesgo de que los clientes o las contrapartes sigan huyendo, con posibles ramificaciones para el sector en general.

Otras firmas financieras, entre ellas Deutsche Bank AG, están siguiendo de cerca la situación en caso de que los activos atractivos de Credit Suisse salgan a la venta, ya sea en una adquisición por parte de UBS o en otra forma de escisión, según personas informadas de las conversaciones.

Las conversaciones plantean interrogantes sobre el futuro del audaz plan de Credit Suisse de escindir su unidad de banca de inversión bajo la conocida marca First Boston.

La empresa ha estado trabajando para separar jurídica y operativamente el negocio que se convertiría en CS First Boston, pero esos esfuerzos se encuentran en una fase incipiente. El consejero delegado, Ulrich Koerner, declaró esta semana que la empresa estaba estudiando una posible oferta pública inicial para el negocio en 2025.

Credit Suisse también ha ido reduciendo su negocio de negociación, pero éste sigue representando una gran parte de las necesidades de capital del banco.

James Athey, director de inversiones de Abrdn, afirma: "El banco de inversión es la parte que más gente quiere escindir". "Ahí es donde probablemente estén muchas de estas exposiciones. Así que ese es el reto que hay que abordar".

Los ejecutivos de UBS se habían opuesto a una combinación concertada con su rival porque querían centrarse en su propia estrategia centrada en la gestión de la riqueza y eran reacios a asumir riesgos relacionados con Credit Suisse, según informó Bloomberg a principios de esta semana. Credit Suisse no ha sido rentable en la última década y ha acumulado miles de millones en pérdidas legales.

Credit Suisse tenía 1.200 millones de francos suizos (US$1.300 millones) en provisiones legales a finales de 2022 y reveló que veía razonablemente posible que las pérdidas añadieran otros 1.200 millones de francos a ese total, con varias demandas y sondeos regulatorios pendientes, según Bloomberg Intelligence.

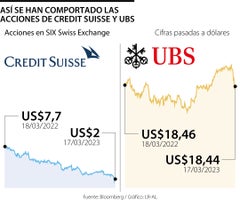

El valor de mercado de Credit Suisse se ha desplomado a unos 7.400 millones de francos suizos, desde un máximo en 2007 de más de 100.000 millones de francos.

El valor de mercado de UBS es de 60.000 millones de francos. Los clientes retiraron más de US$100.000 millones de activos en los tres últimos meses del año pasado, a medida que aumentaba la preocupación por su salud financiera, y las salidas han continuado incluso después de que recurriera a los accionistas en una ampliación de capital de 4.000 millones de francos.

La fusión de los dos gigantes bancarios suizos, cuyas sedes se encuentran frente a frente en la céntrica plaza Paradeplatz de Zúrich, sería un acontecimiento histórico para el país y para las finanzasmundiales.

Los dos bancos, considerados de importancia sistémica mundial por el Consejo de Estabilidad Financiera, están interconectados mediante frecuentes intercambios de ejecutivos de un lado a otro de Paradeplatz. Tanto el Presidente Axel Lehmann como el Consejero Delegado Ulrich Koerner son antiguos responsables de UBS.

El joven Jamenei nació en la ciudad santa de Mashhad, al noreste de Irán, en 1969, como el segundo hijo mayor de la familia

Sheinbaum explicó que la Secretaría de Educación Pública revisar los planes de estudio para reducir la cantidad de materias en preparatoria

Ecuador venía negociando con las empresas privadas la modificación de los contratos vigentes para ampliar el plazo en hasta 10 años