MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Este punto resulta clave para generar rendimientos a sus ahorros pensionales, especialmente si está dudando entre Colpensiones o una AFP

Dentro de las preguntas más comunes que reciben las empresas administradoras de pensiones, una muy frecuente es ¿para qué funcionan los multifondos? Los afiliados desconocen que las AFP ofrecen tres tipos de fondos, es decir los canales donde la compañía invertirá el dinero que usted coloca para lograr alguna rentabilidad.

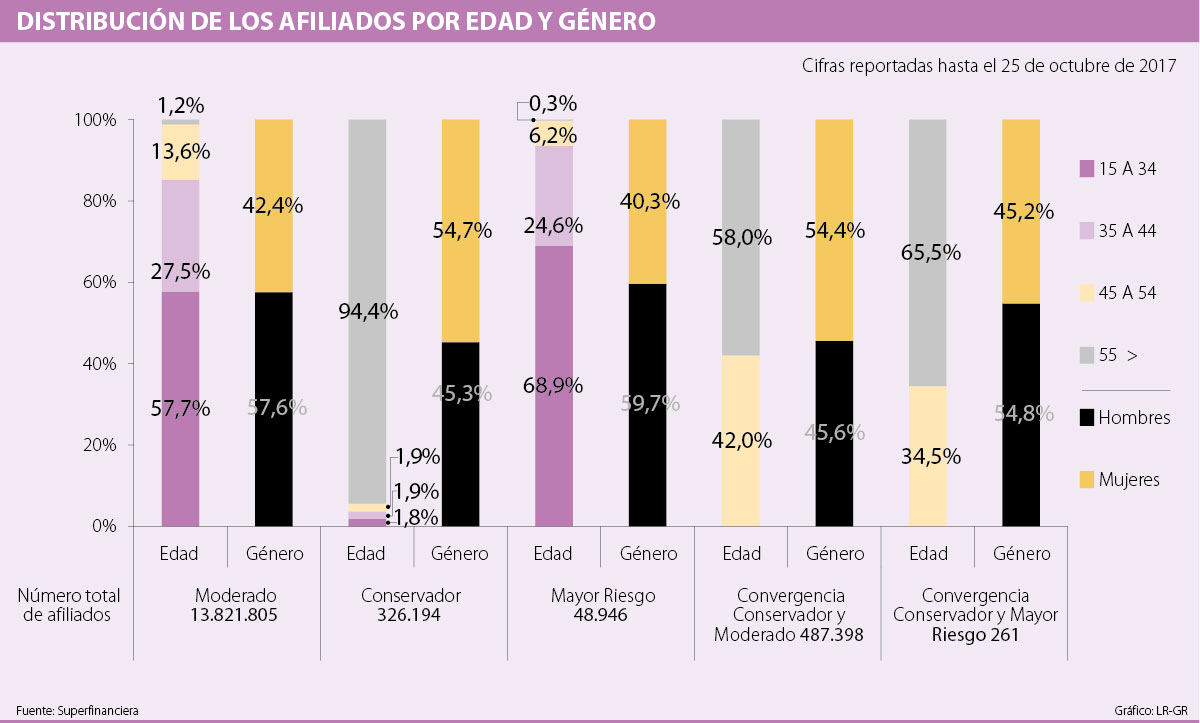

Por el desconocimiento, muchos no saben las ventajas de tener su dinero en un fondo conservador, moderado o de alto riesgo, así como cuál es la etapa ideal para estar en Colpensiones. Pero antes de entender la función de cada uno, desde Asofondos se ha insistido en que la edad es de los principales factores que determina en cuál multifondo debería estar.

En teoría, la ruta que se debería seguir empieza por quienes recién entran al sistema. La recomendación es iniciar en el fondo de alto riesgo, “muchos se asustan por el nombre, de hecho es algo que hemos pedido que se cambie. Tiene mayor volatilidad, pero puede reflejar más rentabilidades en los ahorros de la pensión; los jóvenes son los más fuertes al riesgo porque aún tienen tiempo para recuperarse”, explicó el presidente de Colfondos, Alain Foucrier.

El siguiente paso es el fondo moderado, ideal para los que están entre 40 y 55 años, “aquel trabajador que se encuentra más o menos en la mitad de su etapa laboral o quienes tengan una tolerancia media al riesgo, tendrá una moderada exposición a las variaciones de los mercados así como los rendimientos en el ahorro”, comentó el presidente de Porvenir, Miguel Largacha. Hoy en día esta franja tiene 13,8 millones de afiliados, es el grupo que concentra a la mayoría de usuarios.

Finalmente, aparece el fondo conservador, sugerido para quienes están próximos a pensionarse (57 años para mujeres y 62 para hombres), porque hay baja volatilidad, es decir que tienen poco tiempo para una recuperación. Por eso alguien que está aquí desde joven, cuando termine con sus aportes recibirá bajas rentabilidades.

“Si hablamos de la edad indicada en el conservador, se puede decir que faltando 10 años o por lo menos cinco para la edad de pensión, debe reducir la volatilidad en sus rendimientos de los ahorros, pues en este último periodo vetaría sorpesas”, agregó Foucrier.

Algo que también desconocen las personas es que los afiliados a los fondos privados por ley tienen una rentabilidad mínima, el conservador del 6,3%, moderado, 5,4% y riesgoso 5,1%.

En varios casos, las personas eligen cambiar al régimen de prima media, pero esto es favorable dependiendo del perfil del afiliado por sus ingresos.

En Colpensiones, el valor de la pensión dependerá de la base de cotización de los últimos 10 años de vida laboral, además de que el total de las semanas cotizadas debe ser de 1.300.

Así, alguien que elige Colpensiones debería ser una persona que tenga la seguridad de que va a recibir durante los últimos 10 años de trabajo un salario mensual superior al integral, es decir mayor a $7,3 millones. Tenga en cuenta que el máximo para tomar esta decisión es a los 52 años en hombres y 47 años en mujeres.

En el mercado local, el dólar no ha vuelto a superar el umbral de $4.000 desde el 4 de septiembre, cuando alcanzó los $4.002,86

El oro al contado XAU= perdía 1,4%, a US$4.470,56 la onza, después de alcanzar un máximo histórico de US$4.549,71 el viernes

El oro al contado XAU= subía 1% a US$4.374,76 por onza. El lunes registró su mayor pérdida porcentual diaria en más de dos meses