MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

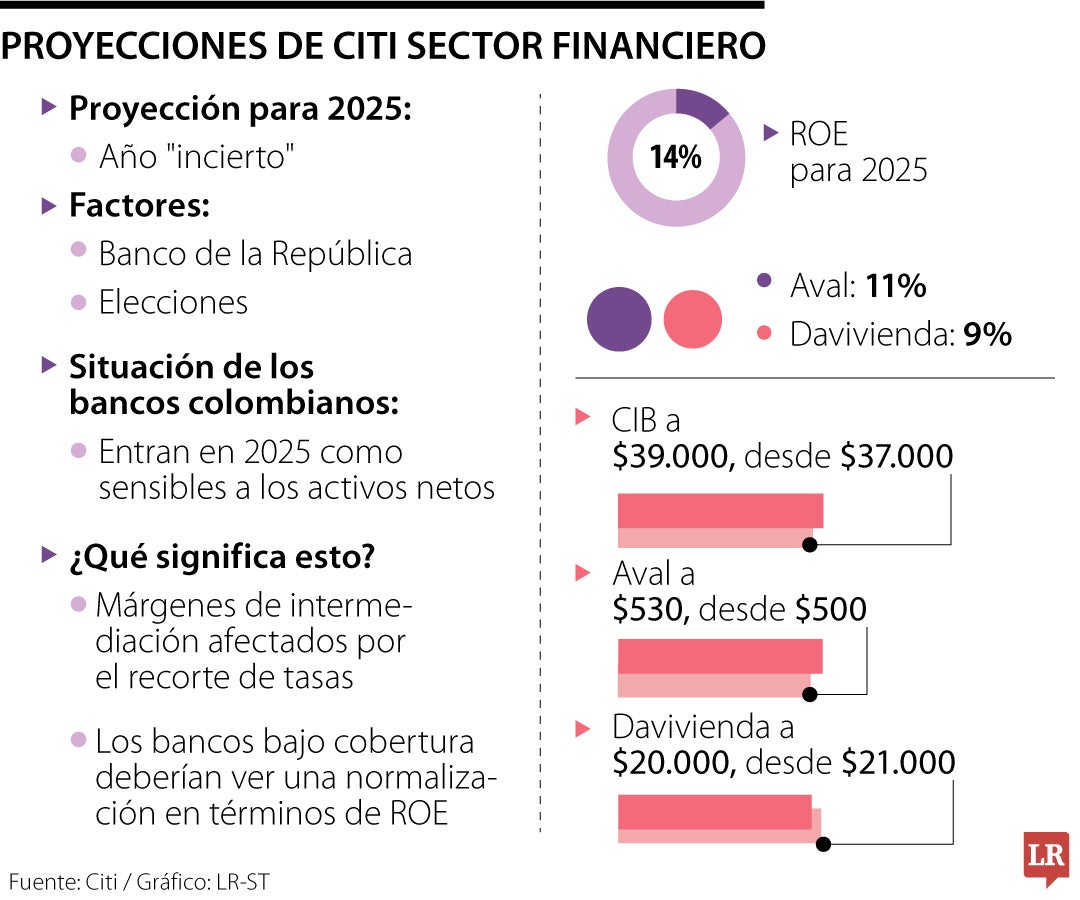

Proyecciones de Citi del sector financiero 2025 dice que las elecciones y el recorte de tasas afectará al sistema.

Los bancos entran sensibles a los activos netos, ya que los márgenes de intermediación deberían verse afectados por el ritmo y la magnitud de los recortes

Citi prevé un año "incierto" que dependerá del Banco de la República y las elecciones.Los bancos colombianos entran en 2025 como sensibles a los activos netos, lo que significa que los márgenes de intermediación deberían verse directamente afectados por el ritmo y la magnitud de los recortes de tipos del Banco Central.

“La reciente pausa del Banco de la República parece marginalmente positiva, aunque, por otro lado, unos tipos de interés más elevados y prolongados podrían frenar la demanda de crédito, un factor que aún no ha despegado para ayudar a los ingresos de los bancos”, recalcó Citi.

La entidad enfatizó en que las elecciones de Colombia deberían celebrarse a mediados de este año, muy probablemente en mayo, lo que también podría convertirse en un motor de sentimiento para los valores bancarios en los próximos meses.

“Incluimos una matriz de sensibilidad que muestra cómo podrían responder los valores razonables a una reducción del coste de los fondos propios de los bancos que cubrimos: el análisis apunta a un impacto positivo de entre 2% y 15% en las estimaciones del valor razonable para una reducción de los tipos de entre 25 y 100 puntos básicos”, mencionó Citi.

Citi dijo que prefieren a CIB y Aval a Davivienda. Los bancos bajo cobertura deberían ver una normalización en términos de ROE. Esto significa una disminución para CIB y una recuperación para Aval y Davivienda.

Según el modelo, el ROE de CIB se mantendrá en 14% en 2025, seguido de Aval con 11% y Davivienda en 9%. Las calificaciones se mantienen en “neutral”, mientras que actualizan los TP como: CIB a $39.000, desde COP$37.000, Aval a $530, desde $500 y Davivienda a $20,000, desde $21,000.

Citi prevé un cuarto trimestre de 2024 neutral en términos de fundamentales para los bancos colombianos, dado el moderado apetito por el riesgo y el enfoque de los bancos en hipotecas y préstamos comerciales, una tendencia que ha continuado en enero.

Desde el punto de vista fundamental, la reciente evolución de los precios parece “exagerada”, ya que el mercado está valorando una descompresión de las primas de riesgo debida, probablemente, a un adelanto de las elecciones y la anticipación de un ciclo de relajación de la actividad económica.

“Hasta ahora, sin embargo, el Banco Central de Colombia, Banco de la República, ha puesto en pausa el ciclo de relajación debido a la rígida dinámica de la inflación, dejando la TPM en 9,5%”, recalcó Citi para los resultados de fin de año.

La entidad informó mediante sus redes sociales que ya los servicios están disponibles, luego de los ajustes que hicieron la noche del lunes

El cambio viene acompañado de mejoras continuas en procesos, servicios y experiencia del cliente

Con tasas que van desde 4% hasta 30% efectivo anual, ambas modalidades ofrecen créditos para estudiantes con plazos que van desde los seis hasta los 12 meses