MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Según el organismo regulador, este comportamiento obedeció a la dinámica de los productos de libre inversión y libranza.

A pesar de que la cartera vencida evidenció el menor incremento mensual del año, en junio los colombianos siguieron ‘colgándose’ con sus deudas, pues la variación real anual de la cartera vencida se ubicó en 41,4%, 7,6 puntos porcentuales más que en mayo, presentando un saldo total de $18,2 billones.

Así lo reveló el último informe de actualidad del sistema financiero, divulgado por la Superintendencia Financiera, que manifestó que este incremento se debió principalmente a un efecto base respecto a junio de 2016, donde hubo normalizaciones en el segmento comercial.

En el sexto mes del año, si bien el indicador de calidad de la cartera se ubicó en 4,26%, lo que implica que 95,74% de los créditos del sistema financiero está al día, las provisiones registraron un incremento real anual de 17,9% y el indicador de cobertura de mora ascendió a 123,9%, superior al del mes anterior cuando fue de 122,5%.

“El aumento de la cartera vencida confirma la tendencia en el deterioro de los indicadores de cobertura y calidad de la misma. Es hora de buscar soluciones estructurales en vez de confiar en que la presión para bajar las tasas de créditos solucionará la morosidad en el sistema financiero: aun cuando los bancos aceleraran el ritmo al que disminuyen los intereses de sus créditos, lo único que se lograría sería comprar un poco más de tiempo y no solucionar el problema de fondo”, indicó Juan Camilo González, experto en finanzas de la Universidad Externado.

Entre ellos, el saldo total de los morosos de consumo en junio ascendió a $7 billones, lo que representó una variación real anual de 30,8%. Según el organismo regulador, este comportamiento obedeció a la dinámica de los productos de libre inversión y libranza, lo cual llevó a que el indicador de calidad se ubicara en 5,93%, similar al del mes anterior (5,90%).

También, el nivel de las provisiones de esta cartera llegó a $8,7 billones, lo que representó un crecimiento real anual de 21,5% y el indicador de cobertura se ubicó en 124,45%, superior al registrado en el mes anterior (123,10%), lo que según la Superfinanciera evidenció que por cada peso de cartera de consumo vencida los establecimientos de crédito contaron con $1,24 para cubrirlo.

“El escenario es bastante más complejo si se tiene en cuenta que la inflación no responde a la velocidad de baja de tasas del Banco de la República, el bajo crecimiento de la economía que se conoció el día de ayer, los bajos niveles de confianza de los consumidores, sus niveles de endeudamiento, el bajo ritmo del comercio, la dificultad cada vez más grande de bajar el gasto público, entre otros”, sentenció González.

Respecto a la cartera comercial, el saldo de morosos registró un nivel de $8,6 billones tras presentar un crecimiento real anual de 59,2%, motivando que el indicador de calidad se ubicara en 3,59% frente a 3,60% del mes anterior.

Por su parte, el saldo en mora de la modalidad de vivienda se ubicó en $1,7 billones, mientras que las provisiones registraron un saldo total de $1,3 billones, de tal manera que el indicador de calidad para vivienda se ubicó en 2,93%.

Y, por último, los microcréditos aumentaron su saldo en mora en 14,1% frente al mismo mes de 2016, llegando a $906.300 millones.

“Los incrementos en las carteras vencidas no son solo indicadores peligrosos para el sistema bancario sino que también son una señal de la desaceleración de la economía, la problemática de los impuestos, los incrementos de IVA y el desempleo”, indicó Luis Francisco Cubillos, experto en finanzas personales de la Universidad del Rosario.

Por su parte, al cierre del primer semestre del año el saldo la cartera bruta de créditos, incluyendo al Fondo Nacional del Ahorro (FNA), se ubicó en $427,3 billones. Ello se sustentó por un aumento del saldo en la modalidad comercial por $2,7 billones. Igualmente, se dio un incremento en vivienda por $1 billón; en consumo por $182.500 millones; y en microcrédito, por $49.600 millones.

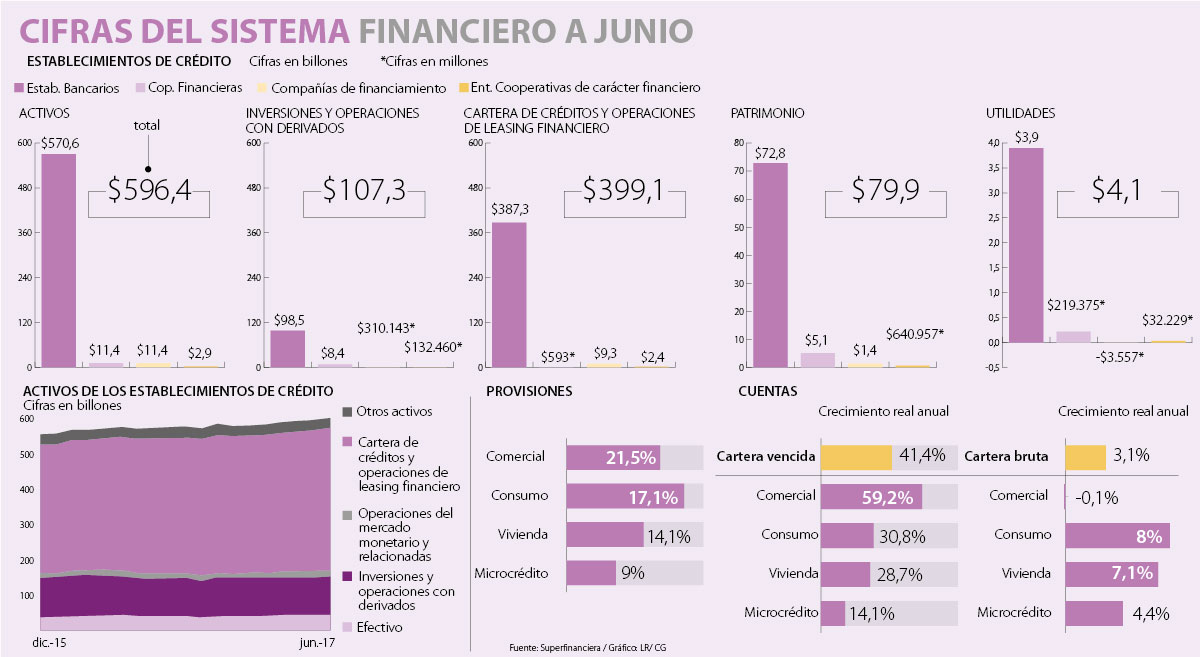

Activos del sistema financiero crecieron 9,9%

Cabe destacar que los activos del sector financiero llegaron a $1.518,6 billones a junio, lo que implicó un incremento de 9,9% frente al mismo periodo del año anterior. En concreto, los establecimientos de crédito registraron $596,5 billones, lo que representó un aumento de $4,9 billones. Particularmente, se observó un repunte en la cartera por $3,5 billones, las operaciones del mercado monetario crecieron $1,5 billones frente a mayo y el saldo en inversiones y operaciones con derivados pasó de $106,7 billones a $107,4 billones.

La compañía fue seleccionada como Empresa Endeavor en el Panel Internacional #106 de Singapur, con tasa de aceptación 1 % a nivel mundial

Cualquier persona con capacidad de ahorro puede incorporar una combinación de inversiones locales para invertir en mercados internacionales

El superintendente financiero, también destacó que el pacto por el crédito que está a punto de concluir fue una iniciativa positiva para el sector productivo