MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

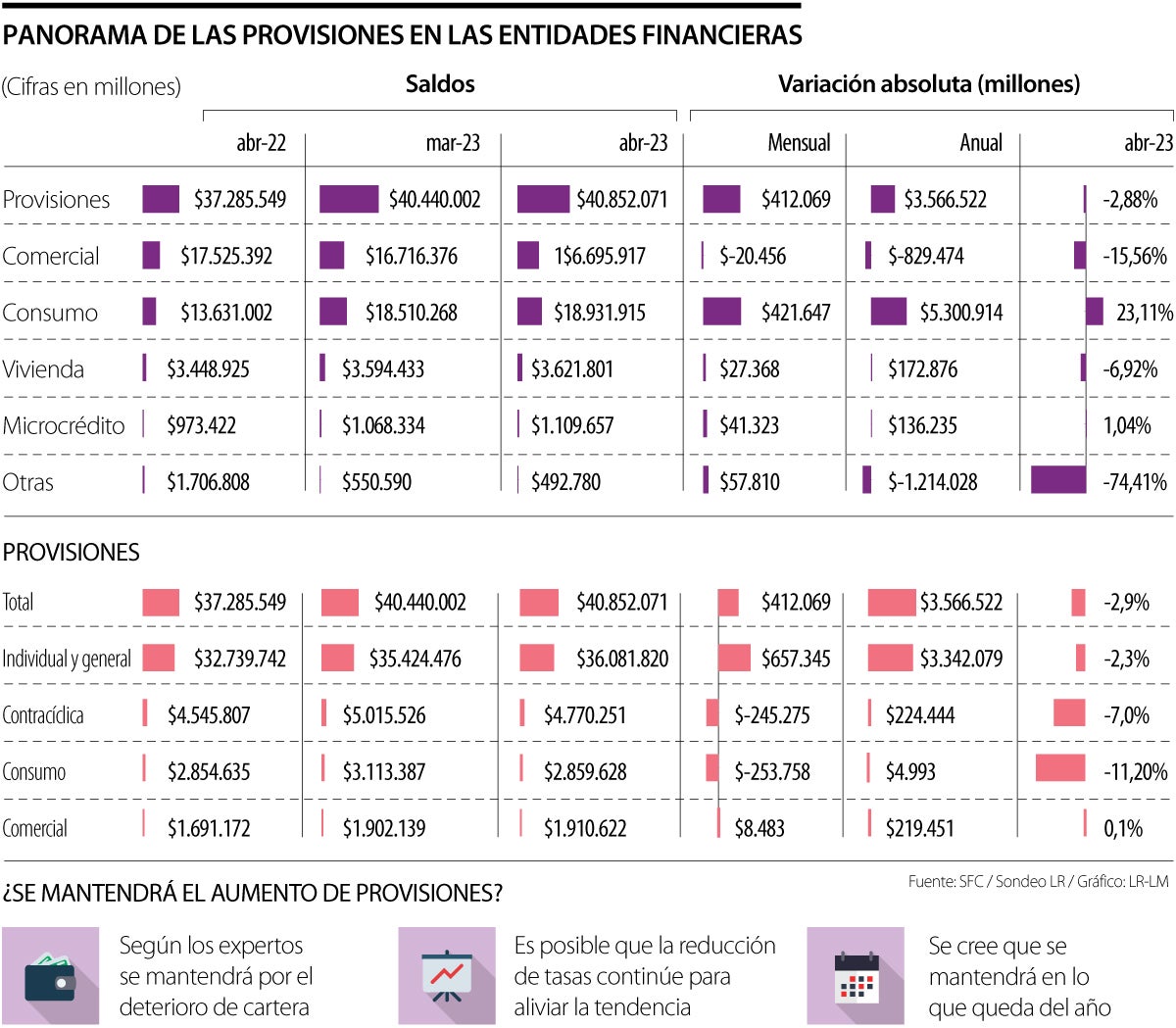

En tres años las provisiones de los bancos se incrementaron 53,5%; por lo menos para lo que resta de 2023, los analistas esperan más subidas en esa categoría

En tiempos de crisis, casi que por inercia las personas buscan brindarse ante cualquier adversidad. Si hay alta inflación, buscan ahorrar; si hay riesgos, buscan seguros; si hay deudas, buscan mitigarlas. El objetivo siempre es cuidar el bolsillo para que no se afecte, o por lo menos, no tanto si algo negativo ocurre.

Este mismo comportamiento lo adaptan los bancos con sus provisiones, pero ¿qué significa?

Este puede ser un término poco conocido para algunos, pero en pocas palabras corresponden a los recursos que destinan los establecimientos de crédito para cubrir posibles pérdidas futuras que reduzcan el valor del activo ante la posibilidad de que un deudor incumpla con sus obligaciones crediticias.

Entonces viene siendo una forma de blindarse, sobre todo de cara a las altas tasas, pues desde que comenzaron a subir los bancos han optado por aprovisionares si se da el caso de un no pago.

Y es que, según cifras recientes de la Superfinanciera, las provisiones totales cerraron abril con una contracción de 2,9% real anual, por un saldo de $40,9 billones; sin embargo, esta es una cifra que si se compara con las provisiones de 2019 ($29,6 billones), representa una variación de 53,5%.

Esta conducta, para los analistas, se relaciona con el aumento de tasas que puede provocar demora en los pagos.

“Es importante entender que las provisiones se deben a un ciclo en donde las altas tasas de interés y la inflación afectan los portafolios de consumo en todas las industrias. El manejo de provisiones asegura que el dinero de los clientes esté seguro y que el sistema financiero siempre goce de buena salud para enfrentar cualquier choque, producto de la afectación en su cartera”, explicó Jabar Singh, presidente de Scotiabank Colpatria.

Con esto, surge la inquietud de ¿hasta cuándo llegará este aumento?, teniendo en cuenta el panorama actual.

“Van a seguir con el tema de provisiones porque el deterioro de cartera se viene acelerando en créditos de consumo, capital de trabajo, entre otros, y vemos que ya está repercutiendo en varios sectores”, explicó Juan Pablo Vieira, CEO y fundador de JP Tactical Trading, quien además cree que “todo este año va a ser de aumento de provisión”.

De hecho, la cartera comercial, así como lo dijo Vieira, fue la segunda que más provisiones registró con corte a abril, pues alcanzó los $16,6 billones, antecedida solo por la de consumo, que superó los $18,3 billones.

David Cubides, director de investigaciones de Alianza Valores, también apunta a que “este proceso va a seguir surtiendo efecto hasta que se vea un cambio en la tendencia de tasas y la economía se estabilice”.

Los establecimientos de crédito reportaron utilidades por $4,3 billones, resultados que, según el reporte de cifras del sistema con corte a abril de la Superfinanciera, permanecen en terreno positivo, sin embargo, se advierte que “experimentan presiones a la baja, producto del mayor gasto en provisiones de la cartera de consumo”, pues fue la que más provisiones tuvo. Ahora, desagregando por tipo de entidad, los bancos acumularon unas utilidades de $3,7 billones, las corporaciones financieras de $730.286 millones, las compañías de financiamientos -$96.975 millones y las cooperativas de carácter financiero de $17.451 millones.

La Junta Directiva acordó la presentación del proyecto de distribución de utilidades para aprobación de la Asamblea General Ordinaria de Accionistas

La compañía, ahora respaldada por Sequoia Capital, Founders Fund y Kaszek, superó los US$10 mil millones de transacciones en Latinoamérica

La financiación se gestionó a través de la línea de crédito del CAF, la cual busca fortalecer el crecimiento del sector agroexportador