MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

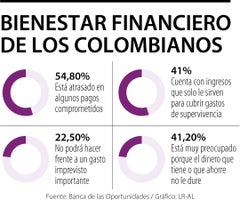

Banca de las Oportunidades concluyó que 22,5% de los encuestados no podría hacer frente a un gasto imprevisto importante

Banca de las Oportunidades publicó su estudio de bienestar financiero, el que refleja el nivel de satisfacción de las personas respecto a sus obligaciones económicas y su capacidad para tomar decisiones financieras.

En el estudio se analizaron las respuestas de 3.721 adultos sobre 10 afirmaciones asociadas a su situación financiera de la Encuesta de Apropiación Digital, del Centro Nacional de Consultoría, que se realizó al finalizar 2020.

“Nuestro objetivo no es solo que el acceso y uso a servicios financieros siga creciendo, también es que esto incremente el bienestar de las personas. El análisis de aspectos generales de la vida diaria de los colombianos revela que aún no tenemos una buena salud financiera”, afirmó Freddy Castro, director de Banca de las Oportunidades.

El índice de bienestar financiero de los colombianos alcanzó un nivel medio (49,8 en una escala en la que 14 es el nivel más bajo y 95 el más alto), según la metodología diseñada por la Oficina de Protección Financiera del Consumidor de Estados Unidos y que fue replicada para esta medición.

Este indicador se construyó indagando sobre asuntos cotidianos como que más de la mitad (54,8%) de los colombianos afirmó que está atrasado en algunos pagos comprometidos. Además 22,5% de los encuestados no podría hacer frente a un gasto imprevisto importante y 41% cuenta con ingresos que solo le sirven para cubrir gastos de supervivencia, y 41,2% dice estar preocupado o muy preocupado porque el dinero que tiene o que ahorre no le dure.

De los encuestados 40,3% dijo que dar un regalo para una ocasión especial, como un cumpleaños o un matrimonio, representa una enorme carga para sus gastos mensuales.

“La educación financiera es esencial para que las personas tomen mejores decisiones económicas y, por ende, para que la sociedad alcance mayores niveles de bienestar financiero”, indicó Daniela Londoño, jefe de Análisis Económico de Banca de las Oportunidades.

Un importante hallazgo del estudio, en momentos de un creciente acceso a servicios financieros, fue encontrar que quienes realizan transacciones en línea alcanzan mayores niveles de bienestar financiero en comparación a los que no. Los primeros tienen un índice de bienestar superior en 9,8%.

El informe mostró que 88,4% de los encuestados prefería el efectivo antes de la pandemia. Con las cuarentenas y el distanciamiento social se observó un cambio en las preferencias a favor de una mayor adopción de medios digitales, con una reducción de cerca de 10 puntos porcentuales en la proporción de adultos que preferían el efectivo.

Los instrumentos de pago que pasaron a ser más empleados fueron las tarjetas débito y crédito, transferencias por teléfono, botón PSE o a cuentas de empresas o de otras personas.

“Estos hallazgos son insumo para seguir encaminando esfuerzos hacia la transformación digital en pro del bienestar de los consumidores financieros. Los siguientes pasos deben ser promover el acceso al crédito y a los seguros”, concluyó Federico Medina, economista de la entidad.

En el mercado local, el dólar no ha vuelto a superar el umbral de $4.000 desde el 4 de septiembre, cuando alcanzó los $4.002,86

El Brent ganó US$0,22, a US$61,07 el barril, y los del West Texas Intermediate sumaban US$0,22, a US$57,64

El oro al contado XAU= subía 1,7% a US$4.386,99 por onza, tras alcanzar un máximo histórico de US$4.549,71 el 26 de diciembre