MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los analistas reiteran que lo más importante es evaluar el propósito y la necesidad de los fondos, Además de revisar la TRM del día

Con sus subidas y bajadas de precio (entre los $5.000 y los $4.500) el dólar se ha vuelto atractivo para los inversionistas, y mientras unos piensan en sacar préstamos de libre inversión para su compra, otros apuntan a hacer prepagos de consumo en la moneda. Pero, ¿qué tanto vale la pena?

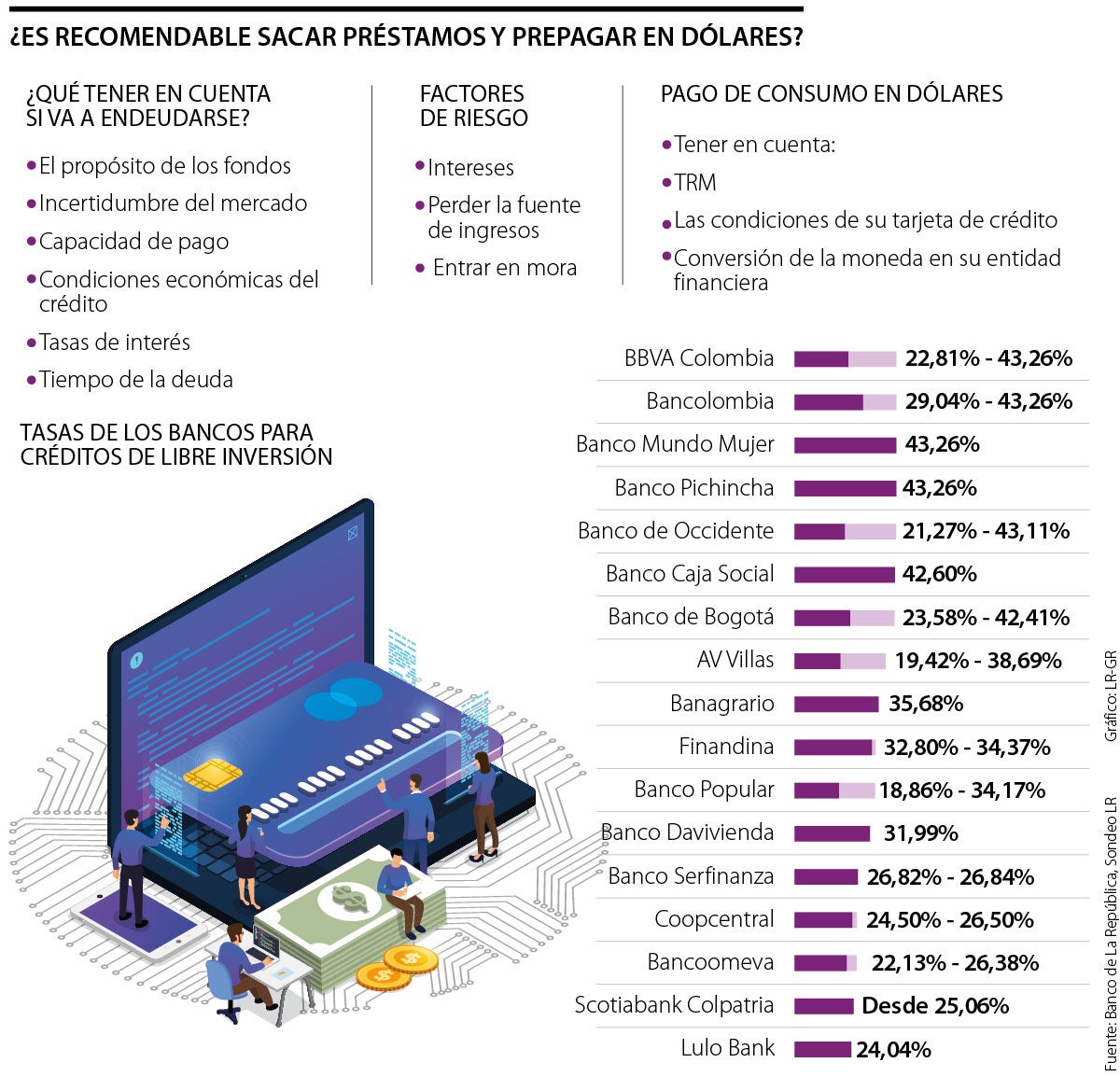

Lo primero a tener en cuenta es el panorama actual de las tasas de interés, en el que la usura quedó definida en 45,2% para febrero, con lo que, según explica Alejandro Useche, analista experto en finanzas personales, sacar un préstamo será muy costoso para los usuarios.

“En la actualidad resulta, incluso, riesgoso pedir préstamos de libre inversión, que se caracterizan por tener las tasas de interés más altas del mercado. Hay que recordar que hay unas más bajas cuando se piden préstamos para inversión, educación; pero estos, de consumo, son los más costosos, equiparables a las tasas que se cobran para compras de tarjeta de crédito”, añade Useche.

Con lo que la decisión, ya sea porque el préstamo se usará para comprar dólares o para otra actividad como un viaje o proyecto, tendrá que tener en cuenta, como precisa Useche, la incertidumbre del mercado local e internacional y sus propias condiciones económicas. Actualmente, las tasas de los bancos van entre 18% y 43%.

“Cuando se toma un préstamo se corre el riesgo de que sus condiciones económicas cambien y pague más tasas de interés, si siguen subiendo, o que se quede sin fuente de ingresos. Por ello, este año se recomienda mucha prudencia con el endeudamiento, ahorrar y tener más paciencia para comprar consumo”, agrega el experto.

¿Qué tan dispuestos están los colombianos a comprar este año?, la última Encuesta de Pulso Social del Dane muestra que, en realidad, los ánimos no son los más altos, pues nueve de cada 10 no tiene pensado ni comprar automóvil nuevo o usado, ni comprar, remodelar o construir vivienda en los próximos dos años.

Alejandro Vera, vicepresidente Técnico de Asobancaria, explica que en caso de que definitivamente necesite el préstamo, es importante revisar las condiciones de la entidad financiera, más allá de las tasas.

“Si por ejemplo usted va a comprar una casa propia, ese es un proyecto a 15 o 20 años en el que seguramente en la vida del crédito encontrará tasas de interés más bajas y podrá aprovecharlas con figuras como la compra de cartera; o si necesita hacer alguna inversión para que crezca su empresa y necesita los recursos, probablemente lo recomendable sería que pida un crédito”, precisa Vera.

El analista comenta que, desde el banco, la proyección es que haya una desaceleración en el otorgamiento de créditos; no obstante, se espera un crecimiento real anual de la cartera bancaria de 2,1%, por encima el PIB y un indicador de calidad de cartera de 3,7%. Es decir, que de cada $100 prestados solo $3,7 estarían en mora.

Los gastos en dólares

En el caso de los prepagos en dólares, Alejandro Vera, vicepresidente técnico de Asobancaria, indica que en el sistema financiero la liquidación de los consumos que se hacen en monedas extranjeras depende de la franquicia de la tarjeta.

Teniendo en cuenta esto, si su tarjeta y la entidad financiera no pasan directamente la deuda a pesos de manera automática, lo más recomendable es revisar la Tasa Representativa del Mercado (TRM) y las tasas de interés a la hora de hacer el pago. Además de “aprovechar eventuales caídas en el precio del dólar”, dice Vera.

“También es importante tener en cuenta que los consumos hechos con tarjeta en otros países o en plataformas internacionales, generalmente, son cargados a más de una cuota, por lo que la recomendación es que si tiene los recursos trate de pagar tan pronto como le sea posible para ahorrarse el pago de intereses”, concluye el analista.

Alejandro Useche agrega al respecto que en ocasiones las plataformas permiten que las cuotas de la compra se vayan ajustando con la TRM a lo largo del tiempo. Con lo que, por ejemplo, si hoy la TRM está a $5.000 y cuando pague la segunda cuota está a $4.500, se tenga en cuenta ese cambio.

“El dólar ha venido a la baja, está en un precio más conveniente. Las perspectivas es que esté cerca de $4.500; sobre esto hay que tener mucha prudencia y hacer cálculos con tasas de cambio alrededor de este valor. Prepagar deudas significa pagar por adelantado saldos por compras que hemos hecho; habría que evaluar si esto nos sale más barato hacer compra e inversiones en dólares, pues el precio fluctúa y es sensible”, concluye Useche.

El brent LCOc1 subi 0,4%, a US$67,81 el barril, tras caer 2,7% en la sesión anterior. WTI de Estados Unidos ganó 0,4%, a US$63,09, tras caer 2,8% el día anterior

El oro al contado XAU= cayó 0,7% a US$5.007,70 por onza, tras perder más de 1% al inicio de la sesión