MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

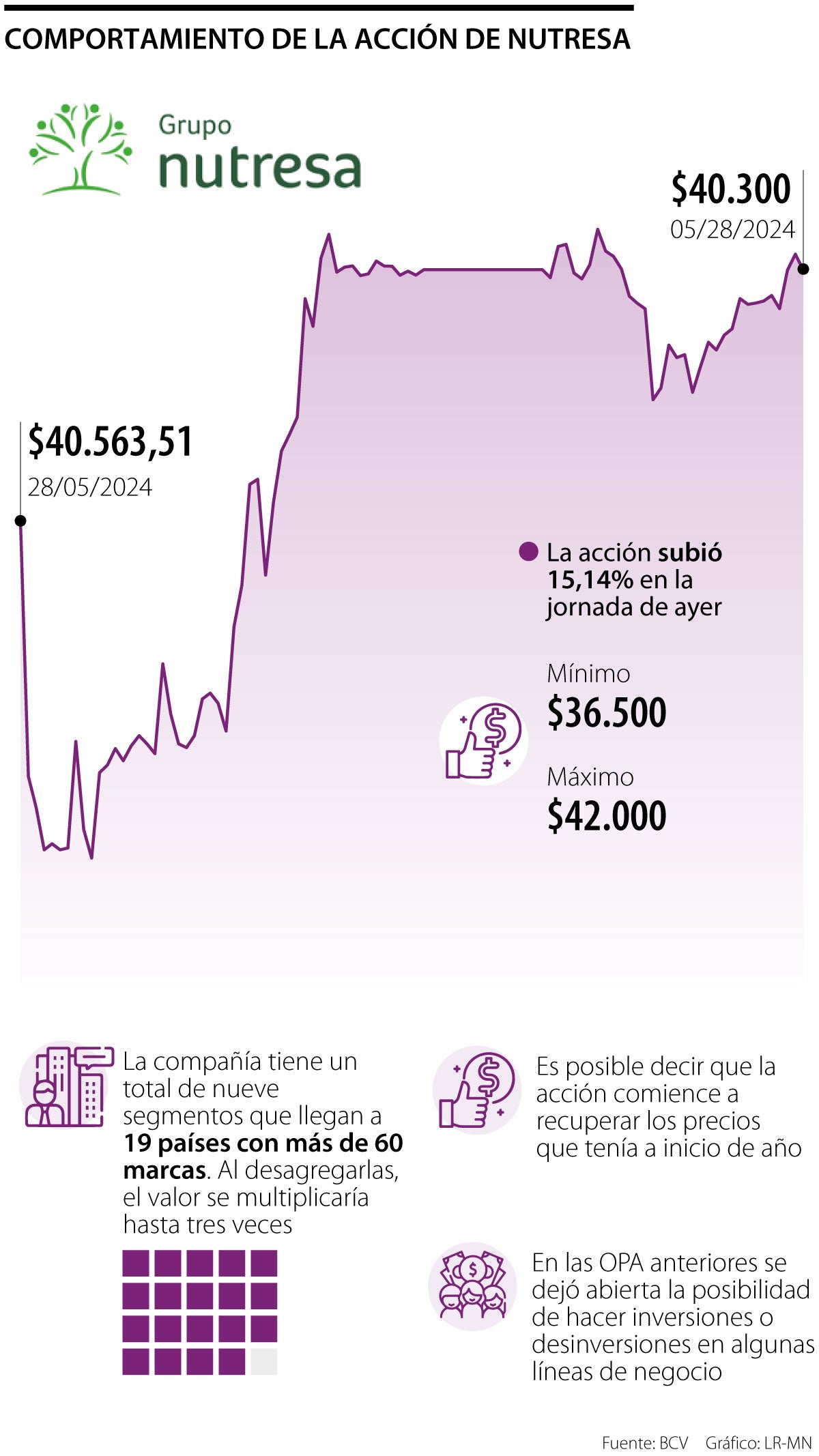

Comportamiento de la acción de Nutresa

La razón tras el repunte, según los analistas del mercado, es que al desagregar los segmentos que tiene la compañía, el valor se multiplicaría hasta tres veces

Luego de que Grupo Nutresa comunicara que recibió propuestas de compañías internacionales interesadas en comprar segmentos significativos del holding, sus acciones han subido en la Bolsa de Valores de Colombia, BVC, alcanzando una variación de 15,14%, a un precio de $40.300.

Incluso ayer, la acción tocó precios máximos de $42.000 y mínimos de $36.500. “Vale aclarar que el flotante de esa acción es muy reducido y entonces los pocos accionistas que quedan serían los beneficiados”, mencionó Jhon Torres, analista económico.

Con estos datos, es posible decir que la acción está cerca de recuperar los precios que tenía a inicio de año, cuando alcanzaba los $45.919,92, los cuales son mejores a los actuales, pues en lo corrido de 2024 ha ido mostrando una tendencia bajista, que llevó el precio de la acción a mínimos de hasta $33.100 el pasado 15 de mayo.

Esto, según los analistas, se debe a que el Grupo Nutresa recibió ofertas de empresas para adquirir sus líneas de negocios por separado, lo que multiplicaría hasta tres veces el valor de la acción, ya que la compañía vale más segmentada, alcanzando una cifra que supera los US$12.000 millones.

Ahora bien, en cuanto a lo que se espera para los próximos días, los analistas dicen que es probable que la acción siga subiendo, debido al ruido que generó la posible compra de estas fracciones. Esto muestra un beneficio para los accionistas, pues los Gilinsky buscarían realizar una OPA para terminar de recoger las acciones y sería a un precio bastante elevado.

“Es muy probable que a ellos les esté interesando salir con una nueva OPA a recoger acciones, no es nada oficial, pero siempre en los procesos, cuando queda un remanente tan pequeño en el mercado, es muy probable que puedan lanzar una OPA para terminar de recoger a los accionistas pequeños que quedaron sin vender”, dijo Juan Pablo Vieira, fundador de JP Tactical Trading.

Cabe destacar que en OPA anteriores se dejó abierta la posibilidad de hacer inversiones o desinversiones en algunas líneas de negocio, o la búsqueda de alguna alianza estratégica.

En el documento de la quinta OPA se especificó en dónde podrían darse esos movimientos. “Jgdb y Nugil, al igual que cualquier inversionista con una participación relevante en una compañía, podrán evaluar la conveniencia o posibilidad de hacer inversiones o desinversiones en algunas líneas de negocio del Emisor, vender activos del Emisor o realizar alianzas estratégicas con inversionistas locales y/o extranjeros para el desarrollo de los negocios del Emisor, incluyendo pero sin limitarse a los relacionados con galleta, chocolates, helados, café y Tresmontes Lucchetti”, dice el cuadernillo.

Nutresa logró consolidarse como líder en el mercado nacional al abarcar nueve categorías de productos alimenticios. Esta gama, que incluye cárnicos, galletas, chocolates, cafés, Tresmontes Lucchetti, alimentos al consumidor, helados, pastas y otros, le permitió alcanzar una participación de mercado de 52,3%.

Bre-B ha impulsado más de 100 millones de llaves registradas y acumula transacciones por más de $34 billones

La contribución de Banistmo fue excluida de los resultados financieros, por esa razón se vio una caída en las utilidades del Holding, si no registrarían $7,3 billones

Los precios del petróleo subieron ligeramente, mientras los inversores sopesaban la amenaza de un conflicto militar entre Estados Unidos e Irán