MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

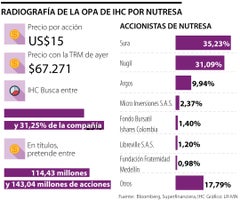

IHC ofrece US$15 por cada título de la multilatina de alimentos, un precio que supera en 94% lo ofrecido por Gilinski en la primera

Luego de la Oferta Pública de Adquisición (OPA) lanzada por International Holding Company sobre Nutresa hace tres semanas, el mercado sigue a la espera de la aprobación por parte de la Superintendencia Financiera de Colombia.

Con esta oferta, la empresa árabe busca entre 25% y 31,25% de la multilatina de alimentos, un porcentaje por el que está dispuesta a pagar hasta US$2.145,7 millones, o $9,6 billones en moneda local, si se hace la conversión con la Tasa Representativa del Mercado vigente ayer.

Lo anterior, teniendo en cuenta que la compañía ofrece US$15 por cada título, es decir, $67.271. En dólares, la oferta es 94,6% más alta que la primera presentada por Jaime Gilinski por esta misma compañía, 43,1% más que la segunda y 23,5% más que la tercera.

“Están ofreciendo tres veces el valor en libros, también están duplicando el precio de la OPA de enero en $30.000. Le entregarían $10 billones a Grupo Sura y $3 billones a Grupo Argos. Económicamente es un gran negocio para los accionistas ordinarios y preferenciales. Pero hay razones políticas y regionales para no hacerlo”, dijo Andrés Moreno, analista bursátil y financiero.

Las decisiones del Grupo Empresarial Antioqueño serán claves, pues el precio ofertado es atractivo, pero aceptar les significaría perder parte de poder del enroque. Para Édgar Jiménez, especialista en Finanzas de la Universidad de los Andes y docente de la Universidad Jorge Tadeo Lozano, “tienen que pensar en los intereses que tiene cada uno como organización y saber si definitivamente cederán ante la presión, o quieren mantener la estructura de enroque. Pero por el otro lado, desaprovecharían la oportunidad de materializar un dinero muy importante”.

Grupo Sura es el mayor accionista de la empresa, con 161,28 millones de títulos, lo que le da una participación de 35,20%. El segundo lugar lo ocupa Gilinski con Nugil S.A.S., quien después de tres OPA por la empresa, alcanzó el control de 31,09% de la misma. Sigue Argos con 9,94%.

En el caso de las dos compañías del GEA, los expertos prevén que la decisión irá más allá de lo económico, pues deberán pensar en intereses políticos y societarios. “Los negocios no siempre son temas de precios. El GEA puede decir que el negocio les parece estratégico, que no quieren ceder el control, que no quieren salir del activo”, dijo Sebastián Toro, analista financiero y fundador de Arena Alfa.

IHC es una empresa con sede en Abu Dabi que cotiza en bolsa y que comprende más de 100 entidades con segmentos operativos internacionales y adquisiciones en nueve segmentos comerciales.

Su relación con el empresario caleño no es clara, pero entre los datos presentados en estados financieros de agosto de IHC, se sabe que esta última tiene 25% de participación accionaria en Lulo Bank.

Las administradoras de sistemas de pago de bajo valor y el Banco de la República realizaron 1.065 millones de operaciones $1.106 billones

En la jornada del 3 de marzo la divisa americana estuvo por encima de $3.800, a pesar del repunte de las últimas jornadas, analistas no prevén que alcance la línea de $4.000