MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Asofondos advierte que repatriar inversiones genera mayores riesgos y menores retornos

Este proyecto de decreto estaría listo hoy y se publicaría para recibir comentarios del público, una vez cuente con la revisión del Ministerio de Hacienda y de la Superintendencia Financiera.

El ministro de Hacienda, Gemán Ávila, confirmó que se publicará el decreto con el cual se busca repatriar billones de las pensiones del extranjero. Este tema revivió en la agenda del Gobierno el 31 de diciembre de 2025, cuando el jefe de cartera anunció que repatriarán hasta $125 billones de ahorros que están en fondos de pensiones privados.

Este proyecto de decreto estaría listo hoy y se publicaría para recibir comentarios del público, una vez cuente con la revisión del Ministerio de Hacienda y de la Superintendencia Financiera. Sin embargo, las críticas han llovido desde el primero de enero. La exdirectora de la Unidad de Proyección Normativa y Estudios de Regulación Financiera, URF, Mónica Higuera Garzón, y el presidente de Asofondos, Andrés Velasco, han asegurado que traer esa inversión expondría el ahorro de los trabajadores a mayores riesgos y a una menor rentabilidad.

De hecho, Velasco aseguró que obligar a los fondos a traer al país recursos actualmente invertidos en mercados internacionales sería una decisión difícil de justificar desde el punto de vista técnico. “No entendemos qué se pretende lograr. Esto no genera más ahorro en la economía; por el contrario, reduce la diversificación de los portafolios y expone el ahorro de los trabajadores a mayores riesgos y a una menor rentabilidad”, afirmó.

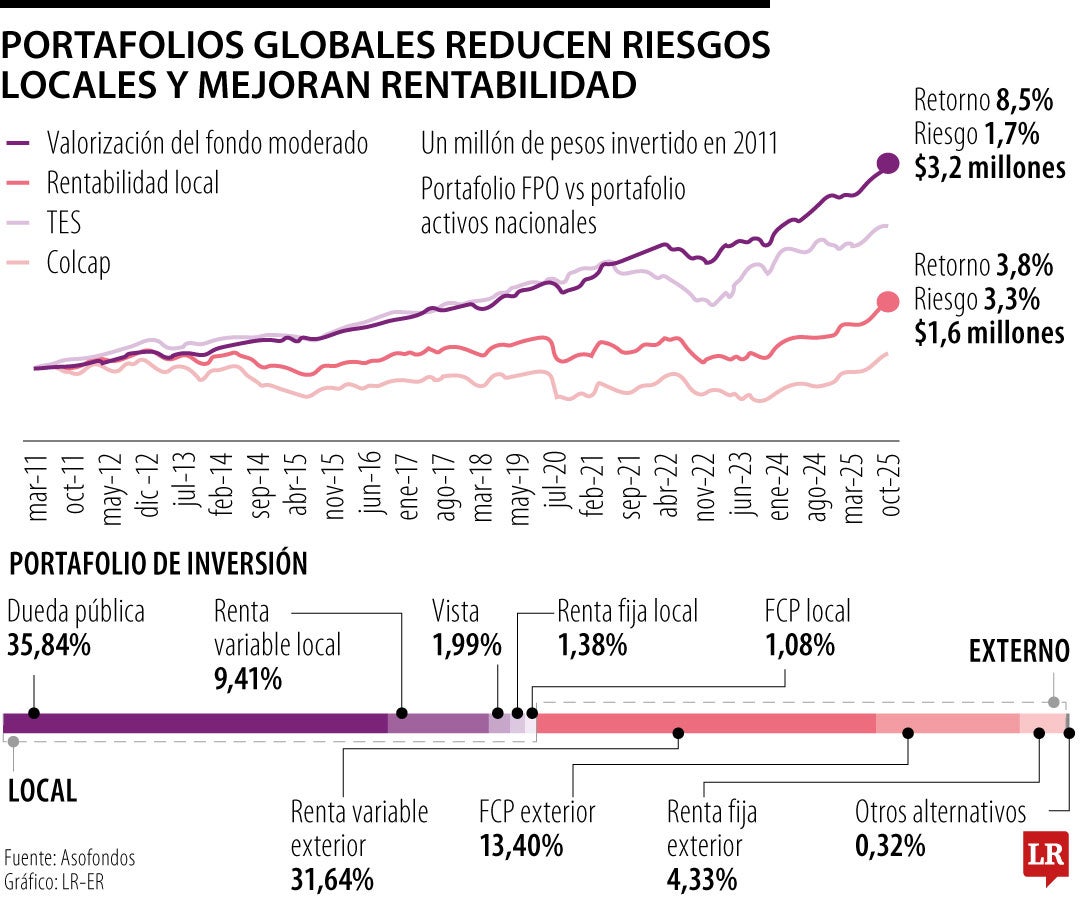

De hecho, Velasco también presentó un ejercicio contrafactual para ilustrar el efecto de la diversificación internacional. “$1 millón invertido en 2011, con la posibilidad de diversificar en el exterior, hoy valdría cerca de $3,23 millones, con un retorno promedio de 8,5% y un riesgo bajo. Si ese mismo recurso solo se hubiera invertido en activos locales, hoy sería de aproximadamente $1,67 millones, con un retorno de 3,8% y el doble de riesgo”, explicó. En la práctica, añadió, se estaría perdiendo cerca de la mitad del retorno.

Hoy los fondos administran cerca de $500 billones, de los cuales alrededor de $250 billones están invertidos en el exterior. Traer $125 billones significaría repatriar casi la mitad de esos recursos. Frente a las versiones que hablan de una eventual repatriación de hasta $125 billones, Velasco fue enfático en señalar que se trata de cifras especulativas.

Por su parte, Higuera ha manifestado que esta medida no sería beneficiosa para el sistema pensional. "Está invertido en productos de mediano y largo plazo con penalización por retiro anticipado o que aún no llegan a su curva de maduración", dijo sobre los recursos.

Agregó que el principal riesgo es la liquidez. "He usado una analogía sencilla: es como pretender consumir de inmediato toda la cava de un restaurante. El sistema no tiene la capacidad para absorber eso sin generar distorsiones graves. Traer recursos invertidos a largo plazo, en activos ilíquidos y con compromisos contractuales, genera pérdidas, penalidades y presiones indebidas sobre el mercado local. Eso afecta directamente a los afiliados", agregó.

El directivo advirtió que la repatriación forzada implicaría vender activos rentables en el exterior, en muchos casos de manera apresurada. “Cuando a uno lo obligan a vender, le toca vender barato. Luego esos dólares entrarían a presionar una revaluación de la moneda, lo que significa recibir menos pesos por cada dólar. Y después habría que comprar activos en Colombia, que hoy son escasos y relativamente caros”, señaló.

A juicio de Velasco, este proceso tendría un triple impacto negativo sobre los recursos de los afiliados: pérdida de valor por la venta anticipada de activos, menor conversión cambiaria y dificultades para encontrar alternativas de inversión atractivas en el mercado local. “Hoy no hay una oferta suficiente de activos en Colombia. La inversión no se ha recuperado plenamente tras la pandemia y, en este momento, el país no necesita ese ahorro”, dijo.

Según explicó, las empresas no financieras en Colombia generan ahorro neto y, aun así, los fondos de pensiones enfrentan dificultades para colocar recursos. “El año pasado tuvimos cerca de $11 billones en recursos comprometidos que no fueron llamados por los inversionistas, pese a estar aprobados. Eso muestra la fragilidad de la inversión y la falta de proyectos con una relación adecuada entre riesgo y rentabilidad”, advirtió.

Finalmente, el directivo subrayó que los principales afectados no serían las administradoras de fondos, sino los afiliados. “Aquí quienes pierden son los trabajadores colombianos y su ahorro pensional. Esto reduce la capacidad de inversión futura del país y aumenta el pasivo pensional. Los fondos no ganamos con comprar y vender activos; nuestra comisión se cobra desde la cotización. Las pérdidas recaen directamente sobre los ahorros de los trabajadores”, concluyó.

Los futuros del brent ganaron US$13,02, o 14%, a US$105,71 por barril, y los del West Texas Intermediate en Estados Unidos (WTI) mejoraban US$12,16, o 13%, a US$103,06

El superintendente financiero, César Ferrari, aseguró que el decreto de finanzas abiertas será muy valioso para el sistema porque permitirá el cruce de los datos

Redeban en 2025 procesó más de 770 millones de transferencias inmediatas y movilizó cerca de 100 billones de pesos a través de Bre‑B