MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Luego de que los bancos han bajado tasas de interés LR le cuenta cómo aprovechar estas movidas financieras

Hace poco más de un mes algunos bancos empezaron a anunciar reducciones en los tipos de interés, un hecho que hasta el ministro de Hacienda, Mauricio Cárdenas, llevaba esperando por meses, pues decía que las bajas en las tasas del Banco de la República las deberían replicar las entidades financieras.

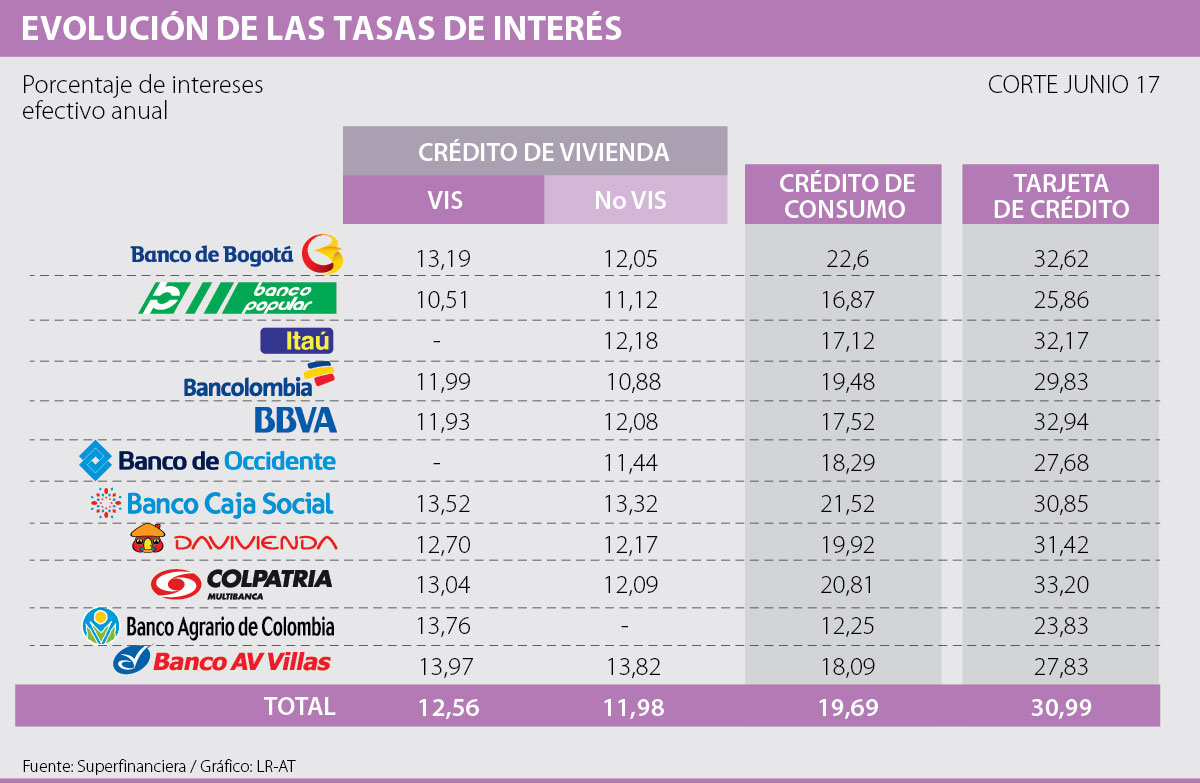

Así que los consumidores empezaron a ver una ‘guerra de bancos’, por lo menos entre los más grandes, con una serie de anuncios de recortes en las tasas para los créditos de vivienda, consumo y tarjetas de crédito. Por eso, LR consultó con algunos analistas sobre los mejores consejos para que usted aproveche estas nuevas oportunidades y obtenga buenos precios en sus deudas.

En primer lugar, el experto en banca de la Universidad de los Andes, Alfredo Barragán, aconseja examinar “si ha sido un buen cliente, es decir, uno que ha cumplido con las cuotas o si tiene varios productos con una misma entidad. Con estos argumentos puede empezar a acercarse a pedir que le reformulen la tasa. En otras palabras, es aprovechar su buen comportamiento para que el banco le aplique la nueva tarifa que ofreció”.

Esto se debe a que pese que, por ejemplo, hoy en día usted puede encontrar préstamos hipotecarios que van desde 9,0% efectivo anual, son exclusivos para los nuevos clientes, por eso los antiguos deben acercarse a la entidad y buscar las renegociaciones.

Por su parte, si tiene una deuda con el banco A, pero llega la entidad B y le ofrece comprar la cartera de su crédito, puede ser una buena jugada, “pero no siempre es un buen síntoma para la economía estar trasladando las obligaciones de banco en banco, a esto se podría llegar solo si la entidad no acepta renegociar la deuda”, agregó Barragán.

Por otro lado, algo que se vio el mes pasado es que, por ejemplo, el Grupo Aval lanzó una feria de créditos con tasas que iban desde 9,5% efectivo anual. Eso entusiasmó a muchos para adquirir productos, sin embargo, el consultor en finanzas personales de la Universidad Sergio Arboleda, Carlos Duarte, también señaló que en vez de endeudarse más, hay que pensar en saldar las cuentas que se deben antes de solicitar más créditos.

De igual manera, con la reducción en los tipos, en caso de tarjetas de crédito tenga en cuenta que hoy el promedio de lo que cobran los bancos es 30,99% efectivo anual, así que “también resulta oportuno revisar si la persona tiene más de un plástico y pedir que se reduzca todo a solo una tarjeta, no solo porque va a tener la misma tasa para todas las compras sino porque hasta podría ver ahorro por las cuotas de manejo”, señaló Duarte.

Finalmente, otra manera de aprovechar la reducción en las tasas por cuenta de esa ‘guerra de bancos’, es que puede ser un impulso para reconsiderar su permanencia en una entidad.

“Los colombianos deberíamos ver en sus historiales de pagos si las cuentas que ha cancelado han sido altas para así comparar con el portafolio de un nuevo grupo financiero, son cosas que las personas no hacen y desconocen cómo está la oferta en otros lugares”, concluyó Diana Quintero, directora de sostenibilidad de A&C Valores.

Entre las mayores desvalorizaciones se ubicó Cemargos, que se cotiza en $12.180 con una caída de 4,09%, seguido de Terpel con una baja de 3,91%

Hasta 60.000 docentes oficiales serían beneficiados, esto específicamente para quienes se pensionaron antes de julio de 2005

En cuanto a los ingresos de actividades ordinarias, informó que totalizaron $129.805 millones, eso es 40% más que en 2024