MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Días después de que la Superintendencia de Industria y Comercio impusiera una multa a Data Crédito por mal uso de la información, los consumidores tienen más presente la importancia de la protección de sus datos personales.

Es por esto que, en caso de verse envuelto en algún problema, debe conocer qué opciones tiene para defender sus derechos.

Lo que pasó con Experia Computec (Data Crédito), según la SIC, es que los ejecutivos de la firma accedían a la información para promocionar la venta sus servicios, una práctica por la que se le impuso una multa de $412,6 millones.

En estos deberes, tal como estipula la Ley de Habeas Data, se debe garantizar la intimidad personal, así como la posibilidad de conocer, actualizar y rectificar los datos, al tiempo que se debe respetar las garantías constitucionales con esa información.

Esta situación ha provocado desconfianza entre los consumidores por la protección de los datos personales en otros procesos donde se usa esta información, tal es el caso de las cobranzas.

Tal como afirmó Consuelo Rodríguez, defensora del consumidor financiero de Colpatria, “hay que hacer un llamado para que con el precedente de Data Crédito, evitar que se pueda dar un caso similar en la cobranza, donde tanto bancos como casas de cobranza usan esa información para tratar con los usuarios”.

Y precisamente las cobranzas han sido históricamente un espacio en el que se vulneraban los derechos. Por eso, es fundamental que si hoy en día está en un proceso de cobra, conozca qué opciones tiene para interponer una queja.

La Superintendencia Financiera sacó la circular 048 en septiembre de 2008 y posteriormente el artículo 47 de la Ley 1480 donde se establecen los principios y reglas que rigen la protección de los consumidores financieros.

Con esto, prácticas como llamar por teléfono a horas inapropiadas, amenazas con embargos a usted o sus familiares, cobrarle los honorarios sin hacer la gestión o incluso que un hombre ‘vestido de negro’ le persiga por la calle, es algo de lo que por ley, no debería preocuparse.

Además, otro de los puntos fundamentales que se tratan, según Rodríguez, es que los bancos están obligados a informarle de todo el proceso, así como tarifas y cláusulas del mismo.

De esta forma, se ha cambiado la manera de hacer las cosas. Según los voceros de Bbva, “nuestra labor exige, tanto en el canal directo como a través de proveedores externos el trato digno, el respeto por la condición del deudor y de asesorar permanente a los clientes para facilitar los trámites de normalización”.

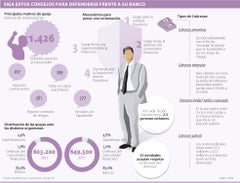

Según María Mercedes Cuéllar, presidenta de Asobancaria, “el cliente puede imponer una reclamación ante el mismo banco, ante el defensor del consumidor financiero o ante la Superfinanciera, al tiempo que puede hacer una demanda ante el supervisor. Es importante saber que los procesos no son excluyentes, por lo que puede iniciar más de uno”.

En este sentido, Cuéllar aseguró que la tendencia en los últimos años es que tanto cliente como bancos estén dispuestos a llegar a acuerdos de manera directa sin pasar por otros organismos. “Hoy en día se ve como 90% de las quejas son ante lo bancos, un proceso que es menos demorado y más barato para el consumidor”.

Pero también hay que diferenciar entre los procesos de cobranza. Según Asobancaria, en un primer lugar se desarrolla la cobranza preventiva que es el momento donde los bancos le empezarán a llamar anticipando un posible impago. Luego, está la cobranza prejudicial que según el número de cuotas podría tener una tarifa de hasta $15.000 y por último, el proceso judicial que puede oscilar entre $1,5 millones y $3,5 millones en comisión que debe pagar el usuario.

En conclusión, ya existen normas que regulan las prácticas que usarán para cobrarle, pero no pierda de vista sus derechos en caso de tener que reclamar, pues así el proceso se hace más justo.

Descuido, principal razón para la mora

De acuerdo con Asobancaria, la principal razón que se encuentra para que los consumidores entren en impago de sus deudas con el sector bancario es por el mismo desconocimiento o descuido de las fechas de pago. Es por eso, como explicó María Mercedes Cuéllar, que los bancos llevan a cabo las prácticas de llamar a los clientes incluso días antes del cumplimiento para evitarle problemas al usuario y así, no tener que iniciar el proceso de cobranza, un procedimiento que “perjudica a ambas partes”.

Las opiniones

María Mercedes Cuéllar

Presidenta de Asobancaria

“Creemos que la mejor opción es acudir a su banco ya que es el más interesado en llegar a un acuerdo con el consumidor y de esa manera poder mantener la relación”.

Consuelo Rodríguez

Defensora del consumidor financiero de Colpatria

“Antes de que entraran a regir las nuevas normas, los consumidores se quejaban por las continuas prácticas abusivas que llevaban a cabo los bancos para realizar el cobro”.

Carlos Raúl Yepes

Presidente de Bancolombia

“Si los clientes confían en nosotros, nos van a querer y a recomendar. Esa es la verdadera educación financiera, que nos invita a ponernos en sus zapatos”.

La acción de Metro Bank ha multiplicado su valor desde entonces, aunque aún está lejos de los máximos históricos alcanzados tras su salida a bolsa en 2016

Invertir en un CDT, por ejemplo, evita que gaste los recursos de forma impulsiva en diciembre debido a largos plazos y rentabilidad

Esta unión de las dos compañías se hace en medio de la celebración de fin de año, en la que se podrá pagar con las opciones de crédito y débito