MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

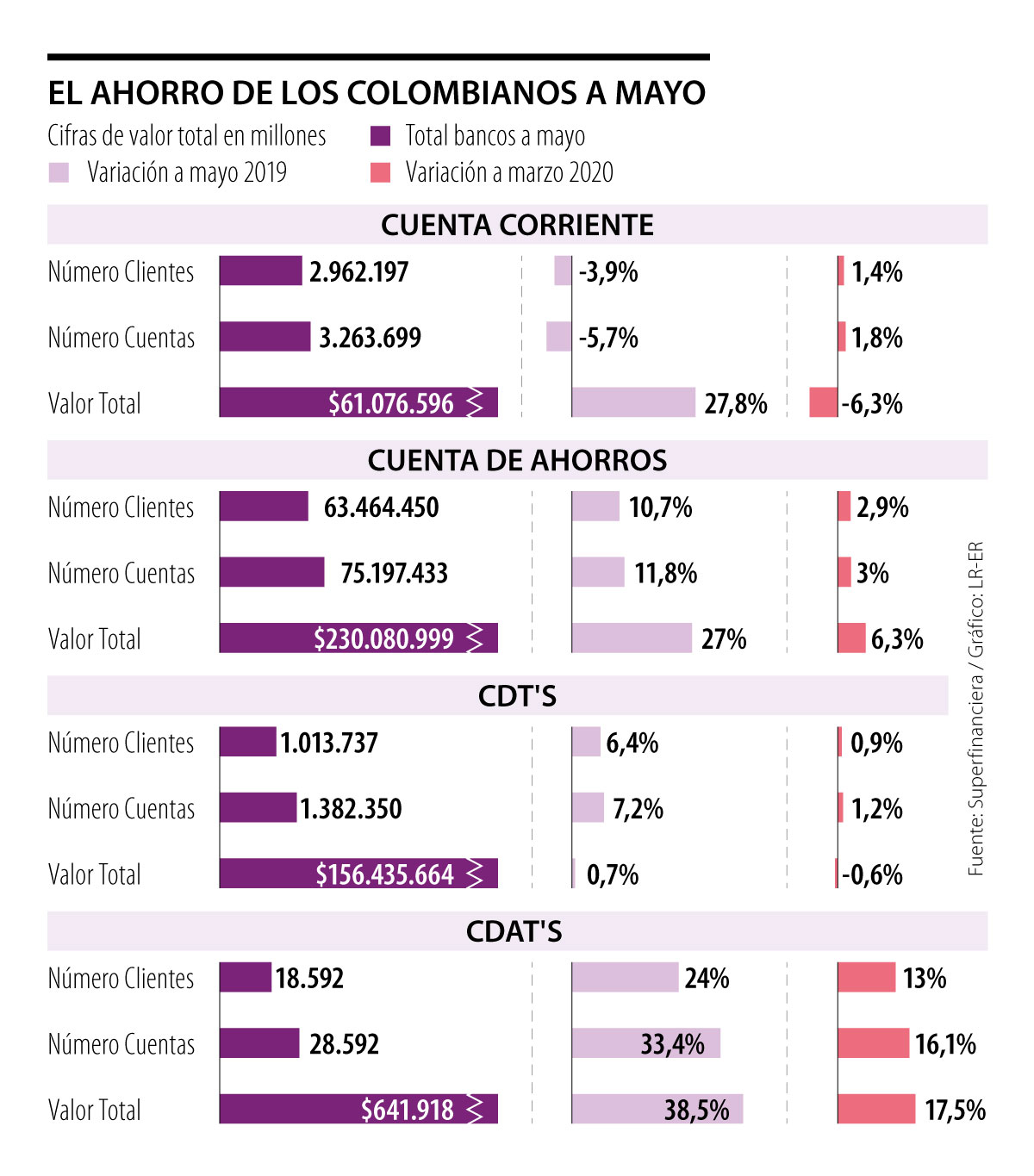

El monto de las cuentas de ahorro pasó de $216 billones en marzo de 2020 a $230 billones en mayo, es decir aumentó 6,3%

Los confinamientos decretados por las autoridades para contener la expansión del covid-19 han generando una menor demanda en los diferentes sectores. Esto se evidencia en que la inflación continúa cayendo, al punto que la variación mensual de este dato se ubicó en 0% para julio de 2020.

Este cambio en los hábitos de consumo, sumado a la incertidumbre económica que hay en la actualidad, llevaron a que el monto total en las cuentas de ahorro a mayo de 2020 aumentara 27% frente al mismo mes del año anterior, según datos consolidados de la Superintendencia Financiera de Colombia.

El monto total en las cuentas de ahorro al quinto mes del año también registraron un aumento si se comparan con el dato de marzo de 2020, periodo en el que se decretó la emergencia sanitaria en el país, ya que pasó de $216,3 billones en el tercer mes del año a $230 billones en mayo de 2020, es decir que anotó una expansión de 6,3%.

Este aumento del capital en las cuentas de ahorro del país se debe a que “las personas quisieron tener el dinero a la mano, para atender algún tipo de emergencia, imprevistos o para comprar bienes básicos en medio de la pandemia”, dijo Alfredo Barragán, experto en banca de la Universidad de Los Andes.

Lo expuesto por Barragán también se evidencia en que, por ejemplo, el valor total de los CDT de mayo de 2020 cayó 0,6% frente a marzo de 2020, mientras que el capital total de los Cdat aumentó 17,5% en el mismo periodo (ver gráfico).

El comportamiento que registraron estos productos financieros en medio de la pandemia se debe a que “los Cdat también son dinero prácticamente a la vista, se puede dejar abierto y retirar cuando se requiere. Estos tienen una tasa ligeramente superior a la de las cuentas de ahorro”, dijo el experto.

Otro de los productos financieros que también se ha visto impactado por la coyuntura actual es el de las cuentas corrientes, ya que pasó de $65 billones en marzo de este año a $61 billones, es decir que registró una caída de 6,3% en dos meses.

Las caídas en algunos de los productos financieros también tiene su origen en que “en medio de las dificultades ocasionadas por la pandemia, una encuesta adelantada por TransUnion muestra que al menos un tercio (34%) de los consumidores financieros, indica estar utilizando el dinero de sus ahorros para cumplir con sus obligaciones”, aseguró Virginia Olivella, directora de investigación y consultoría de TransUnion Colombia.

Olivella también agregó que los cambios en los hábitos de consumo producto de la pandemia también se evidencia en que 50% de los consumidores encuestados afectados indicaron que han reducido su gasto discrecional, 44% dijeron que está posponiendo vacaciones, 32% está posponiendo la compra de una casa y 16% el carro.

Crecimiento de los depósitos electrónicos

Al comparar el monto total de los depósitos electrónicos salta a la vista que han registrado un aumento significativo entre marzo y mayo de este año. De acuerdo con los datos de la Superfinanciera, el total de los depósitos electrónicos pasó de $156.331 millones en marzo de 2020 a $384.132 millones a mayo de este año. Esto representó un aumento de 145%. Esto va en línea con que, por ejemplo, Redeban informó que en los primeros seis meses del año reportó más de 362 millones de transacciones de acceso, 26% más que en el mismo periodo de 2018.

El valor que se entregará en las fechas será definido con base en el desempeño mensual del fondo, según informó iShares

Equidad Seguros de Vida se centrará en los seguros digitales y Axa Colpatria busca un crecimiento sostenible de sus negocios