MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La compañía busca que la colocación ayude a profundizar el mercado de capitales

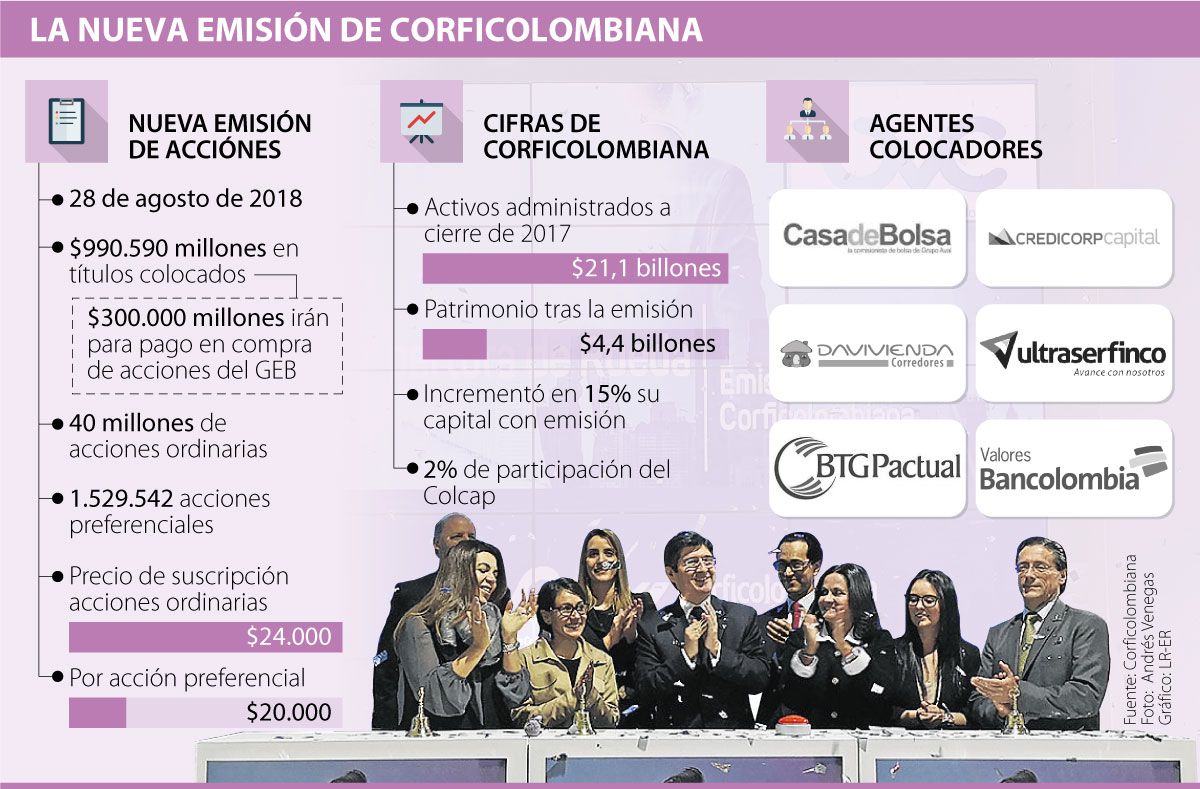

Habían pasado 15 años desde que la compañía financiera Corficolombiana no realizaba una colocación en la Bolsa de Valores de Colombia; sin embargo, ayer representantes de la firma, liderados por su vicepresidente de inversiones, Gustavo Ramírez, hicieron sonar la campana que dio inicio a las operaciones en la BVC, celebrando una nueva emisión en la que se lograron $990.590 millones en títulos colocados.

Desde el 2003, cuando realizó una colocación por $20.000 millones, Corficolombiana ha visto una gran transformación. Ramírez comentó que “en este tiempo los activos de la compañía se han multiplicado por cuatro y su base de accionistas pasó de un poco más de 660 a más de 5.000”.

Con esta nueva capitalización el patrimonio de Corficolombiana pasa a ser $4,4 billones, el quinto más grande en el sector financiero colombiano tras un aumento de 15% en su base de capital.

Pero, las ganancias tras esta emisión no son solo para la firma. En un mercado que no cuenta con una gran cantidad de empresas enlistadas “la emisión refleja la confianza en el mercado de valores”, explicó Alejandro Reyes, vicepresidente comercial de la Bolsa de Valores, quien agregó que la emisión “ayuda a profundizar el crecimiento del mercado y permite que más colombianos sean participes en la inversión de grandes proyectos en el país”.

Ramírez comentó además que “es muy importante para todos ampliar y profundizar el mercado de capitales. Nosotros como inversionistas mostramos que el ejemplo empieza por casa, lo hicimos y eso debe ayudar al resto del mercado”.

Lo anterior se relaciona con un mensaje que viene dando Corficolombiana de renovación al sector y que se evidencia desde el nombramiento de la exministra de Comercio, María Lorena Gutiérrez, como presidenta de la compañía, en un momento en el que el sector ha vuelto a enfrentar algunos tropiezos reputacionales que deberá sanar.

Sobre este punto Ramírez comentó que la transición que se está haciendo al interior “está siendo pensada a largo plazo”, misma razón por la que aún no se ha anunciado el reemplazo de Andrés Pardo, hombre destacado de la institución que se desempeñó como director ejecutivo y jefe de investigaciones económicas y quien ahora funge como viceministro general del Ministerio de Hacienda.

Juan Pablo Córdoba, presidente de la BVC, se refirió al éxito de la emisión comentando que “esta es una prueba más de que las empresas que están en la BVC alcanzan un nivel distinto a las demás”, y agregó que “esperamos que muchas otras vengan para apoyar sus proyectos de crecimiento”.

Del total recolectado en la emisión, $300.000 millones irán para realizar los pagos de la compra de acciones que realizó Corficolombiana en la reciente enajenación de acciones del distrito en el Grupo Energía Bogotá y “más que eso no hay decisión sobre nuevas inversiones, sin embargo, seguimos evaluando y viendo nuevas oportunidades”, señaló Ramírez.

Las inversiones de Corficolombiana se hacen 41,8% en energía y gas y 39,2% en infraestructura a junio de 2018, sectores en los que según el funcionario “planean tener mayor capacidad tras la emisión”.

El movimiento del mercado de capitales en 2018

Las emisiones de acciones en el transcurso del año alcanzan cerca de $2,4 billones, de los cuales Corficolombiana aportó $1 billón tras lograr esta nueva emisión en la que colocó 40 millones de acciones ordinarias y 1.529.542 en acciones preferenciales. Por su parte la emisión de deuda corporativa acumula en lo corrido del año $7,2 billones. En conjunto generan recursos en el mercado de capitales por cerca de $10 billones. “Completamos dos emisiones logradas a través del mercado de valores, siendo la manera como las compañías están obteniendo financiamiento de recursos a largo plazo para desarrollar sus proyectos”, comentó Alejandro Reyes.

Entre las mayores valorizaciones se destaca Preferencial Davivienda, que registra un incremento de 5,77%, seguida por Bogotá con una subida de 4,4%

Los activos que trae Ark prometen enfoques variados en la tecnología, desde cohetes reutilizables hasta IA, robótica e innovación disruptiva