MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

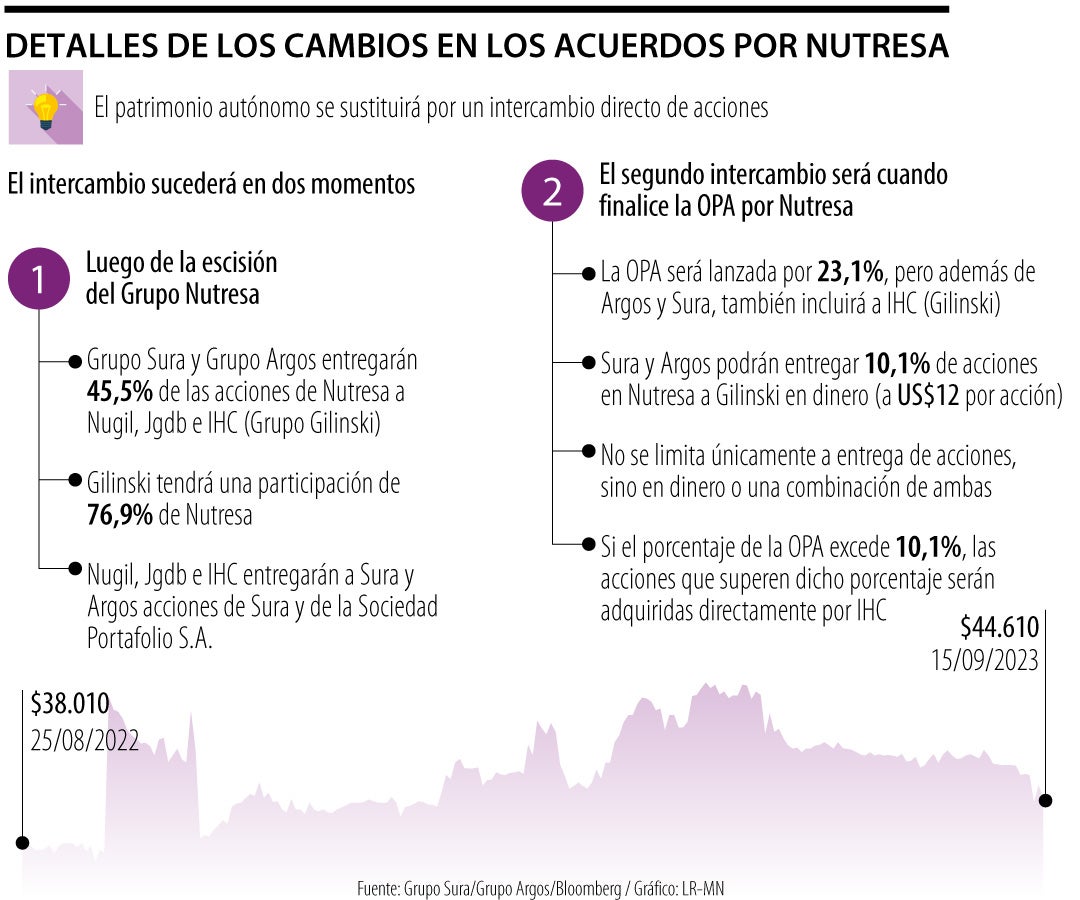

Ya no se utilizará el patrimonio autónomo inicialmente previsto, sino que se hará un intercambio directo de acciones en dos momentos

El Grupo Argos y el Grupo Sura anunciaron este viernes, previo a la Asamblea General de Accionistas del Grupo Nutresa, que propondrán cambios en el acuerdo marco que se firmó con el Grupo Gilinski para el intercambio de acciones en Nutresa.

De acuerdo con la información suministrada por el Grupo Sura, ya no se realizará el mecanismo de patrimonio autónomo inicialmente previstoen los acuerdos con Grupo Gilinski, sino que se hará un intercambio directo de acciones que se realizará en dos momentos.

El primer momento ocurrirá cuando se perfeccione la escisión de Grupo Nutresa con la aprobación de la Asamblea General de Accionistas del lunes. A partir de allí Grupo Sura y Grupo Argos le entregarán aproximadamente 45,5% de acciones de Nutresa, a Nugil, Jgdb e IHC, empresas controladas por el Grupo Gilinski.

Desde ese momento, los Gilinski tendrán una participación de 76,9% de Nutresa. A su turno las compañías de Gilinski le entregarán a Sura y a Argos acciones del Grupo Sura y de la Sociedad Portafolio S.A. en un porcentaje equivalente en los términos de intercambio ya pactados en los Acuerdos.

El segundo intercambio de acciones, según explica el Grupo Sura, sucederá luego de que concluya la Oferta Pública de Adquisición (OPA) por acciones de Nutresa.

Los detales de dicha OPA también tuvieron cambios importantes. En los acuerdos pactados en junio entre el GEA y Glinski, Argos y Sura debían lanzar la OPA por 23,1% de las acciones de Nutresa. Según la información suministrada hoy por la junta directiva de Sura, dicho porcentaje se mantendrá, pero también incluirá a la empresa árabe IHC o una entidad que designe.

Además, la obligación del Grupo Sura y de Grupo Argos de entregar el 10,1% de las acciones de Nutresa a las empresas controladas por Gilinski (Jgdb, Nugil e IHC) pactado en los acuerdo de junio, ya no será obligatoriamente cumplida en acciones de Nutresa, sino que también se podrá pagar en dinero, lo que costará US$12 por acción.

El pago se podrá realizar en acciones o con una combinación de ambas, en el evento en que las aceptaciones en acciones no alcancen a 10,1%.

También se detalló que si el porcentaje de aceptaciones de la OPA excede la participación 10,1% de acciones de Nutresa, las acciones que superen dicho porcentaje serán adquiridas directamente por IHC, al precio de US$$12 definido en los acuerdos.

"Las modificaciones aquí descritas permitirán avanzar con mayor celeridad en el cumplimiento de los objetivos de los acuerdos, avanzando hacia la nueva estructura de propiedad resultante de la operación, de forma tal que Nugil, Jgdb e IHC resulten siendo los accionistas mayoritarios y controlantes de Nutresa y no conservarán participaciones en Grupo Sura ni en la Sociedad Portafolio S.A., resultado de la escisión de Nutresa", detalla el comunicado revelado por la Junta de Sura.

El cambio viene acompañado de mejoras continuas en procesos, servicios y experiencia del cliente

Durante el encuentro se presentarán los informes de gestión y sostenibilidad de la Presidencia y de la Junta Directiva con corte al 31 de diciembre de 2025

Koa informó que se ha producido la transferencia en bloque del patrimonio de la sociedad absorbida a favor de la absorbente