MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

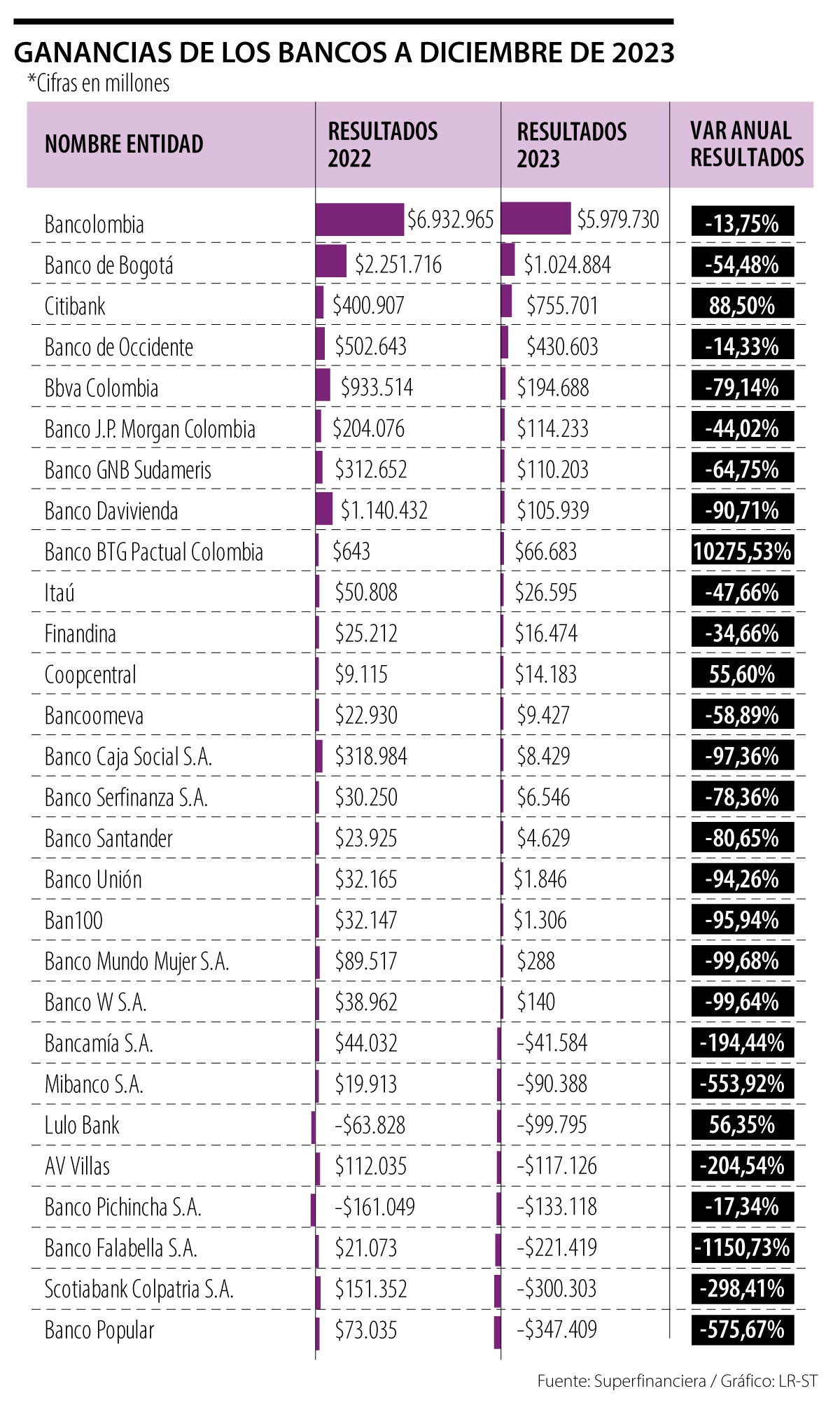

Ocho bancos tuvieron pérdidas en 2023

Los establecimientos de crédito reportaron utilidades por $8,3 billones, lo que significó una caída de $7,9 billones respecto a 2022

Los establecimientos de crédito cerraron el año pasado con menores utilidades, en medio de la desaceleración económica, las altas tasas de interés y un menor dinamismo por parte de los consumidores. Según las cifras de la Superintendencia Financiera, al cierre de 2023 estas entidades reportaron utilidades por $8,3 billones, $7,9 billones menos que las registradas en 2022.

Por tipo de entidad, las ganancias de los bancos llegaron a $8,1 billones ($6 billones menos que las de 2022); las de las corporaciones financieras llegaron a $520.600 millones; las cooperativas de carácter financiero, $18.900 millones, y las que tuvieron peor comportamiento fueron las compañías de financiamiento, que en conjunto registraron pérdidas por -$346.500 millones.

En el caso de los bancos, las ganancias más altas fueron las de Bancolombia ($5,9 billones); Banco de Bogotá ($1,02 billones); Citibank ($755.701 millones); Banco de Occidente ($430.603 millones); Bbva Colombia ($194.688 millones), y J.P. Morgan Colombia ($114.233 millones).

Por el lado contrario, los bancos con pérdidas fueron: Bancamía S.A. (-$41.584 millones), Mibanco (-$90.388 millones), Lulo Bank (-$99.795 millones), AV Villas (-$117.126 millones) y Banco Pichincha (-$133.118 millones).

Las pérdidas más fuertes fueron las de Banco Falabella (-$221.419 millones), Scotiabank Colpatria (-$300.303 millones) y Banco Popular (-$347.409 millones).

“Hoy los bancos tienen un gran reto y es mantener su rentabilidad, pero siendo cautelosos y responsables en la asignación de cupos de crédito ante un panorama bien retador en ciertos sectores de la economía nacional. Las autoridades y los bancos han sido muy juiciosos y han mantenido niveles de reservas y solvencia sanos”, explicó Juan Pablo Vieira, CEO en JP Tactical Trading.

Los analistas aseguraron que el sector financiero se viene dinamizando con la entrada y consolidación de nuevas entidades financieras, entre los que se destacan Nu, Lulo Bank, Nequi y Daviplata. En la publicación de los resultados de Bancolombia, Juan Carlos Mora, su presidente, explicó que las cifras se dieron en medio de un entorno de altas tasas de interés e inflación, con una menor demanda de crédito y una afectación en la capacidad de pago.

Para Arnoldo Casas, director de soluciones de portafolio de Credicorp Capital, los resultados reflejan la transmisión de la política de tasas de interés. “Al final hubo un incremento en los costos de financiación y un deterioro en la cartera que subió las provisiones”, aseguró.

Esta visión se suma a la que entregó, semanas atrás, Jonathan Malagón, presidente de Asobancaria, en donde resaltó la fortaleza del sistema financiero a pesar de los desafíos que trajo el menor crecimiento económico.

Según las cifras de la Superfinanciera, los activos del sistema financiero (propios y de terceros) alcanzaron $2.915,4 billones, con una variación anual real de 0,5% y nominal de 9,8%. De este total, $1.421,8 billones corresponden a recursos propios de las entidades vigiladas, mientras que el restante son recursos de terceros, incluyendo activos en custodia.

El desempeño del sector va acorde con la demanda de crédito, según los datos de TransUnion, que mostraron que hubo una fuerte caída en el Indicador de Crédito para el cuarto trimestre, con un retroceso de 14 puntos año contra año. El comportamiento se da, según TransUnion, “por el continuo deterioro del desempeño crediticio de los consumidores, lo que a su vez ha llevado a las entidades de crédito a continuar reduciendo su apetito de riesgo”. La disminución se da en medio de la desaceleración económica, las presiones inflacionarias y las tasas de interés elevadas.

Uno de los agravantes señalados por la entidad, es que la industria reveló una caída en el registro de sus utilidades para lo monitoreado durante 2025

Persiste incertidumbre sobre los aranceles estadounidenses tras la sentencia de la Corte Suprema que anuló series de medidas de Donald Trump

Las pérdidas acumuladas de ejercicios anteriores alcanzaron la cifra de $15,9 millones, por lo que la utilidad a disposición de la asamblea queda sobre $749.812