MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Pese a las facilidades que ofrecen estos productos, debido al ciclo de tasas altas no es buen momento para endeudarse

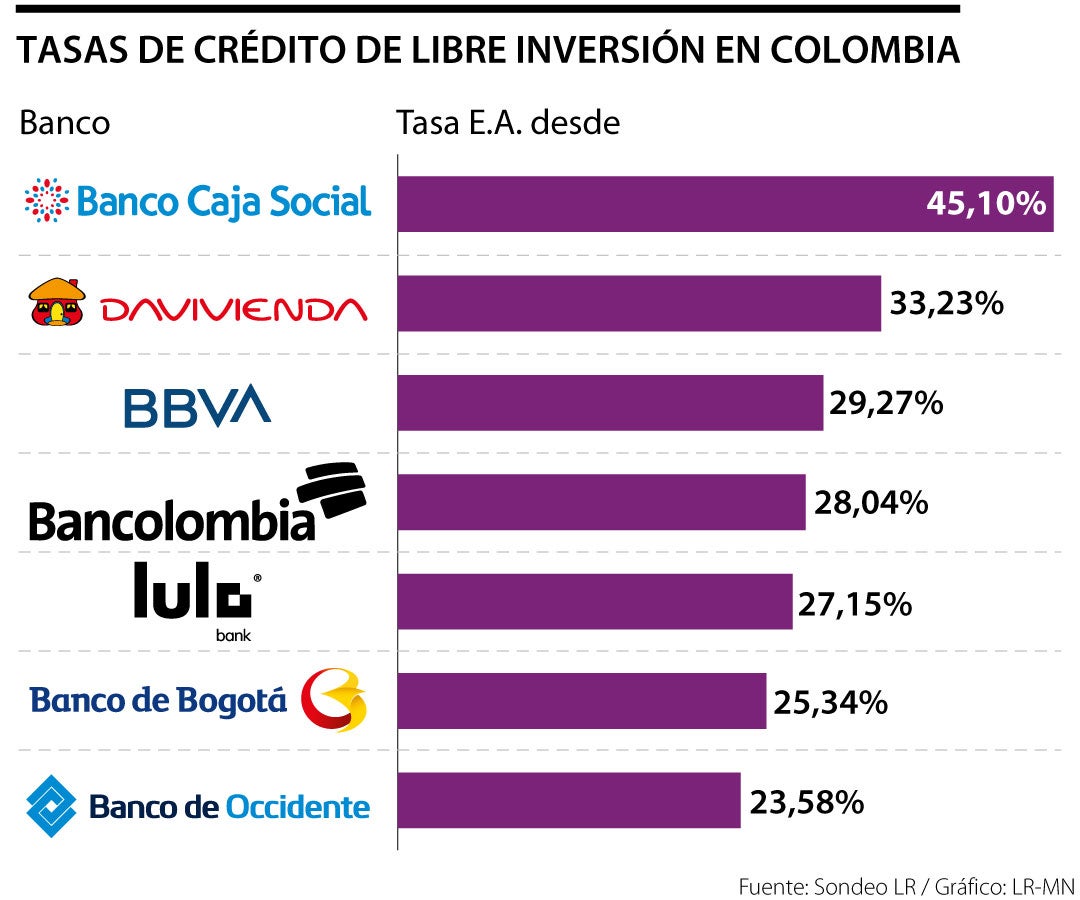

El crédito libre de inversión es un préstamo de dinero con el que puedes financiar cualquier proyecto. Es decir, el cliente puede elegir el propósito con el que accede a este, ya sea estudiar, viajes, la compra de una vivienda, entre otras opciones. Actualmente en Colombia los bancos ofrecen tasas de este crédito que pueden ir desde 23,58% efectivo anual.

Sin embargo, pese que ha habido una reducción en las últimas semanas, debido a la coyuntura económica actual, expertos aseguran que no es un momento indicado para apalancarse a través del crédito.

Las características de los créditos de libre inversión dependen de la entidad bancaria donde se soliciten. Generalmente están dirigidos a personas que cumplan con la mayoría de edad, el solicitante debe tener ingresos mensuales que aseguren cubrir sus necesidades básicas y pagar las cuotas bancarias.

Además, este tipo de créditos tienen plazo de pago máximo que se extiende hasta 60 meses (exceptuando Banco de Bogotá, que llega a 72 meses). El monto mínimo de desembolso es de $1 millón, aunque algunas entidades prestan desde $400.000.

En Colombia, por ejemplo, entidades como Banco Caja Social ofrece una de las tasas más altas, en un nivel de 45.10% E.A. (efectivo anual) y 37.81% M.V. (mes vencido) . Por otro lado, bancos como Lulo Bank ofrece tasas que van desde 27,15% E.A. y 2, o2% M.V. con plazos de hasta 48 meses. Entre las principales entidades financieras, Banco de Occidente y Banco de Bogotá ofrecen tasas medianamente accesibles, de 23,58% E.A. y 25,34% E.A., respectivamente.

Sin embargo, ante el ciclo de tasas altas, expertos afirman que no es un buen momento para endeudarse accediendo a este tipo de créditos, aún más teniendo en cuenta que en próximas semanas habrá un nuevo anuncio sobre la tasa del emisor.

"Las tasas de interés, por cualquier modalidad de crédito, han venido reaccionando a los ajustes que ha hecho el Banco de la República. Lo que se busca por parte del emisor es que el consumo y la dinámica de la demanda interna se ralentice. En ese sentido, cobrando más, a partir del crédito, se espera que el consumo pierda vigor y que la economía se desacelere", explicó David Cubides, director de investigaciones de Alianza Valores.

El experto señaló que la tasa de crédito de consumo está alrededor de 30%, debajo de la usura, como una señal de que se quiera desincentivar el consumo para bajar la inflación. "El consejo es intentar no empalacarse a través del crédito, en lo posible", dijo Cubides.

En esa misma línea, Andrés Moreno Jaramillo, analista financiero, dijo que "si bien los bancos están bajando tasas de crédito, sacrificando el margen propio, no es un buen un momento para endeudarse". No obstante, Como consejo si desea solicitar este tipo de créditos, debe considerar los montos, plazos y tarifas. La mejor alternativa será la que se ajuste a la capacidad de endeudamiento y pago de cuotas. "Si accede a estos créditos debe tener en cuenta que va a acceder a tasas altas, por eso intente que este sea de corto plazo, e intente diversificar sus ingresos", finalizó Moreno.