MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

De acuerdo con un estudio realizado por Minsait, en Colombia es donde existe la mayor desproporción entre el uso del efectivo en las compras y el uso de medios digitales

La lucha contra el efectivo es uno de los propósitos que se repite en cada charla con autoridades económicas y banqueros, por los problemas de trazabilidad que tienen las transacciones en metálico y por los costos que tiene para una economía el mantenimiento del papel moneda. De acuerdo con Kerman Ispizua, gerente en medios de pago de Minsait, se estima que hasta el equivalente al 2% del PIB de una economía se pierde por el cuidado que necesita el efectivo.

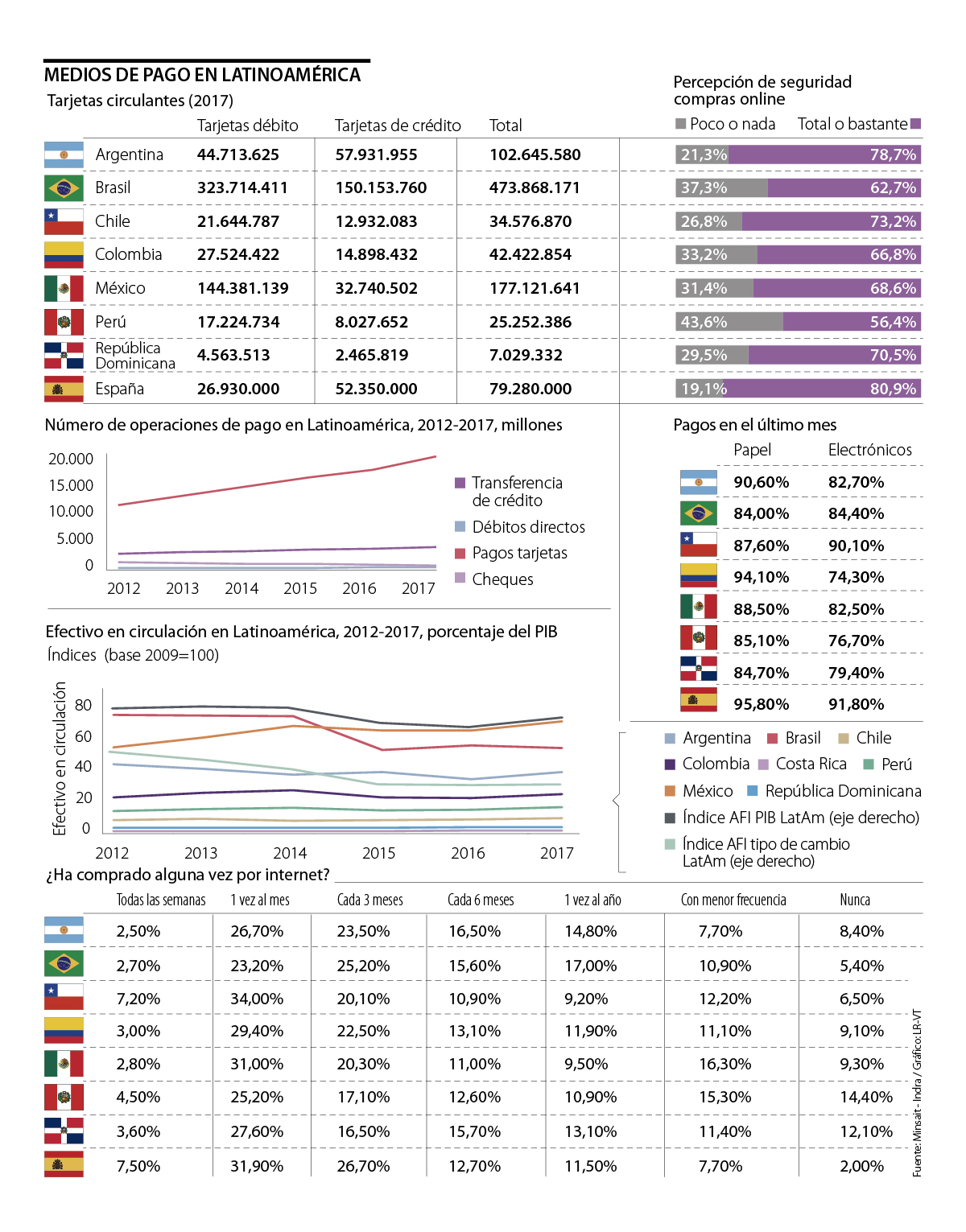

El estudio de medios de pago de 2018, hecho por Minsait para Argentina, Brasil, Chile, Colombia, Costa Rica, México, Perú, República Dominicana, España y Portugal, reveló que si bien en todos los países se han presentado reducciones en el uso del efectivo frente a 2012, el año pasado hubo un incremento de 7% en la utilización de este medio de pago; y destacó que Colombia es el país de la región con una cultura del efectivo más arraigada.

En la presentación del informe, Ispizua resaltó que “el efectivo sigue estando presente en el día a día, de hecho, Colombia es uno de los países con más arraigo; pero aún así, seis de cada 10 colombianos reconocen que utilizan menos el efectivo ahora que hace cinco años”. A pesar de eso, 94% de los consumidores colombianos que están bancarizados y que se reconocen como internautas admitió haber usado medios de pago que implican papel para sus compras habituales en el último mes, mientras que solo 74,3% está hecho en medios electrónicos, siendo el porcentaje más bajo dentro de la encuesta.

De acuerdo con el estudio, hasta en el comercio electrónico el efectivo es el rey, ya que 40% de los encuestados en Colombia dijo que utiliza este medio de pago para sus compras online; y aunque Ispizua destacó el porcentaje de encuestados que dice haber reducido el uso del efectivo frente a lo que hacían hace cinco años, ese 58,5% es el segundo número más bajo entre los países contemplados en el informe, superando solo al 54% de Portugal; y más de 20% de los encuestados en el país señaló que ha aumentado el uso de los medios de pago físicos. Por eso, el estudio dice que “Colombia es el país en el que los medios de pago electrónico tienen más potencial de crecimiento”.

Carlos Castro, director de ventas Región Andina y Centroamérica de Veritran, indicó que esta problemática se produce debido a la percepción de la gente al usar canales digitales y el temor que sigue habiendo en el usuario final; y a la idea de que es mucho más económico usar efectivo que la banca digital.

La respuesta de la banca

A pesar del fuerte uso del efectivo, el directivo de Minsait resaltó que el futuro es de los medios digitales. “Le preguntamos a los directivos por los medios de pago a 2030 y ven claramente el auge del pago con tarjeta y al efectivo muy relegado. Tenemos ejemplos de los países nórdicos, donde hay corrientes que dicen que el efectivo nunca va a desaparecer del todo, porque hay sectores que no tienen tan fácil la inclusión financiera, pero sí se tiene que reducir”, dijo.

Carlos Bernal, director de servicios financieros de Indra en Colombia, destacó que precisamente en esa línea se están moviendo los bancos colombianos, con la intención de reducir costos, ser más eficientes frente a las nuevas tecnologías y mejorar la experiencia del cliente; a lo que Castro agregó que “hemos trabajado con los bancos para promover estrategias como el usos de aplicaciones móviles sin la necesidad de datos, pensando en los usuarios de telefonía prepago, que son la mayoría. Estamos convencidos de que en la medida de que la banca digital no afecte la economía de los colombianos será más fácil la adaptación de estas soluciones”.

En ese sentido, Ispizua resaltó que actualmente la bandera de muchas de las campañas de marketing de las entidades financieras son la banca digital y los pagos virtuales, y explicó que los bancos están en un punto de inflexión, debido a que tienen la confianza del público, pero necesitan innovar por la irrupción de nuevos competidores. “Los clientes tienen a los bancos como entidades seguras, tienen más confianza en ellos que en otras empresas. Esa es una oportunidad, pero también es una percepción y puede cambiar. La banca tienen un momento para aprovecharse y potenciar esa buena reputación, pero tiene que innovar; no se puede vivir del nombre”, afirmó.

Finalmente, Ispizua resaltó la necesidad de innovar que tienen los bancos, no solo por la competencia de las fintech, sino de las grandes tecnológicas, ya que innovaciones como Apple Pay o las inversiones que Facebook ha anunciado en criptomonedas ponen una presión adicional al sistema financiero para conservar a los clientes, que son cada vez más digitales.

¿Desaparecerá alguna vez el efectivo en las compras?

La encuesta realizada por Minsait sobre tendencias de medios de pago preguntó en qué horizonte se piensa que se dejará de usar el efectivo. Las expectativas no hablan del corto plazo: solo 3% de los encuestados cree que antes de cinco años se acabarán las transacciones en papel, mientras que 21% piensa que este medio de pago se acabará en la próxima década. Para 28%, este hito se dará hacia 2040; mientras que 21% estima que tomará unos 30 años y otro 21% cree que nunca se verá el fin del efectivo.