MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La estructura accionaria del Grupo Empresarial Antioqueño, así como la participación de familias tradicionales, entre las razones

En un informe publicado por Scotiabank, referente al lanzamiento de la OPA hostil por el control de Nutresa por parte del Grupo Gilinski, la entidad financiera aseguró que esa es “una oferta de bola baja” y estiman que es poco probable que esta alcance el umbral mínimo para cumplir su objetivo.

“Las acciones se suspenderán durante algunas semanas mientras avanza el proceso, pero volverán a cotizar en unos días”, dice el documento.

Según Scotiabank, es probable que los Gilinski conozcan la baja probabilidad de éxito, lo que -aseguran- respalda la tesis de larga data de que las acciones de Nutresa “están profundamente infravaloradas por varias razones”.

“El valor de las acciones se ha puesto sobre la mesa y otros más altos podrían seguir. Eso es bueno para los accionistas de Nutresa, que deberían ver subir las acciones cuando vuelven a abrir para el comercio”, aseguran desde Scotiabank.

Asimismo, manifestaron que “esta es una llamada de atención para el GEA” pues, quiere mantener el control, la oferta fracasará.

“Si es así, entonces es mejor esperar que las acciones no vuelvan a caer. Porque si lo hacen, se verá como GEA negó la oportunidad a las minorías”, agregaron.

De acuerdo a la entidad bancaria, son muchos los factores los que han desvalorizado las acciones de Nutresa. En primer lugar, tildan de responsable al mercado latinoamericano y su ciclo de las materias primas, pues indican que su múltiplo actual refleja una reclasificación general de valores que cotizan en bolsa desde el final del último super ciclo.

“Parece que hemos pasado el fondo del super ciclo y la pandemia, y las empresas generalmente se están recuperando de las profundidades del año pasado”, resalta el informe.

Scotiabank además destacó varios elementos por los cuales consideran que la operación por el Grupo Nutresa fracasará, siendo el más importante que a los inversores internacionales “no les gusta su estructura de participación cruzada”, donde -señalaron- abundan las estructuras de participación doble.

Además de lo anterior, Scotiabank señala que hay varias familias de Medellín en la estructura accionarial, que tienen acciones porque las empresas que fundaron ahora forman parte de Nutresa (ventas directas, fusiones, intercambios de acciones y muchos otros).

“Dada su posición en las juntas directivas de GEA, la tradición de su familia en la empresa y los lazos sociales que los unen al tejido de Medellín, estamos altamente escépticos de que se lo vendan a los Gilinski. Los estimamos en el 7,5% de la participación accionaria de Nutresa”, concluyen.

A una semana de que inicie el periodo de aceptación de la OPA, Jaime Gilinski aseguró que la venta por parte de Sura sería beneficiosa

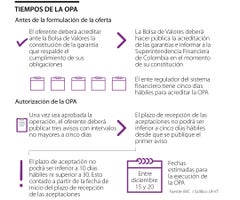

Desde el próximo 29 de noviembre hasta el 17 de diciembre los accionistas tienen plazo para dar una respuesta definitiva

Hoy se reanudará la cotización de las acciones de Sura y Nutresa en la BVC. El mercado no descarta más ofertas por otras empresas