MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

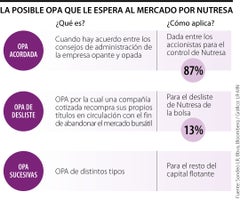

Una OPA de deliste es lo que prevén los analistas, asegurando que sería lanzada por Gilinski allí podrían participar todos los accionistas

En un juego de ajedrez, para poder llegar al jaque mate, hay que ser muy estratégico al mover cada una de las fichas, pues un paso en falso puede llevar a la derrota de la partida.

Así mismo, funciona en la partida que podría estar próxima a comenzar cuando el GEA reciba la autorización del acuerdo para proceder con el desenroque y que, así, Gilinski se quede con Nutresa.

En medio de las jugadas que se estarán dando en dicho acuerdo, hay una que tiene especulando al mercado, y es la de cómo se hará la transacción, sobre todo, la de 13% restante, sabiendo que Gilinski se quedará con mínimo 87% de la multilatina.

Los expertos cree que una de las fichas clave en esa jugada sería que se lanzara una OPA de desliste, entendiéndose como "una oferta pública de adquisición por la cual una compañía cotizada recompra sus propios títulos en circulación con el fin de abandonar el mercado bursátil. La sociedad compra sus títulos a los accionistas minoritarios, eliminando la liquidez de sus acciones en bolsa", explica Yovanny Conde, Cofundador de Finxard.

Justamente, para Conde esta sería "la única opción viable" para el desliste de Nutresa de la bolsa. Algo que va muy en línea con lo que destaca Gregorio Gandini fundador de Gandini Análisis, quien resalta que "si se diera una OPA por 13% es probable que se dé lo que se conoce como una OPA de desliste, que es para sacar la acción de bolsa".

Esto, pues al tener 87% no cree que "requieran tener más dinero en esa jugada", asegurando que dicha OPA sería hecha por Gilinski.

Aquí vale la pena aclarar que "la Superfinanciera es la entidad reguladora encargada de establecer las condiciones para este tipo de operación", según explica Conde, por lo que sería difícil establecer cuáles serán las movidas específicas de la operación.

Sin embargo, algo que sí es claro es que "todos los accionistas tienen el derecho de participar en la OPA de desliste y tienen la posibilidad de vender sus acciones al oferente, que en este caso sería Gilinski y sus aliados árabes", añadió Conde.

Esta es una de las principales especulaciones, pues no se tiene certeza de cuál será el canal para realizar la transacción, sin embargo, en el caso de que fuese una OPA, sería una acordada.

"Probablemente, tendremos más OPA, tanto una OPA acordada entre accionistas para el control de Nutresa, y probablemente sucesivas OPA por el resto del capital flotante", explica Diego Palencia, VP de investigaciones de Solidus Capital.

Las accione del GEA que también se han teñido de verde durante los primeros minutos son Preferencial Grupo Sura y Bancolombia

El empresario hizo dos propuestas de candidatos para el órgano rector, una a través de Jgdb Holding, y otra a nombre de Nugil

Quienes quedaron excluidos de este proceso fueron los propios presidentes de Sura, Gonzalo Pérez y Argos, Jorge Mario Velásquez