MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los cuatro directivos postulados por el GEA salieron del directorio de Sura. La compañía ya convocó una Asamblea para elegir nombres

Se completa un año desde que la presentación de una lluvia de Ofertas Públicas de Adquisición (OPA) puso en jaque el enroque y la estructura societaria del Grupo Empresarial Antioqueño (GEA), que involucra a Nutresa, Sura, Grupo Argos, Cementos Argos, Protección y Bancolombia. Al igual que en las dos recientes opciones de compra, en esta octava todo parece mantenerse bajo un manto de duda e incertidumbre.

Hasta el momento, se prevé que el periodo de aceptación de la presente OPA finalice el próximo viernes 18 de noviembre; sin embargo, el oferente se vería obligado a ampliar dicho plazo, extendiéndolo hasta diciembre. Detrás de dicha decisión habrían dos razones centrales: una baja venta por parte de los actuales socios hasta el momento y la ausencia de una Junta Directiva de Grupo Sura que decida si sale de su 35,2% en la multilatina de alimentos.

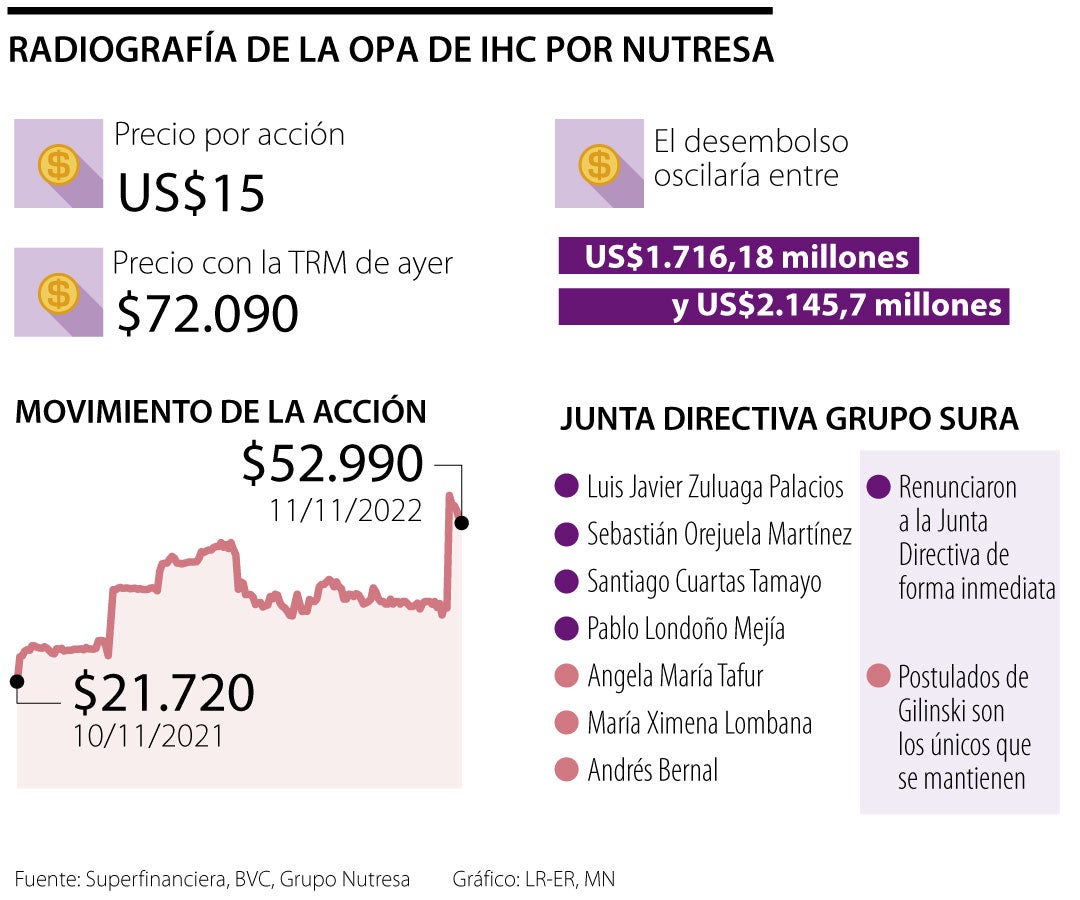

Dicho panorama llega después de que Luis Javier Zuluaga Palacios, Sebastián Orejuela Martínez, Santiago Cuartas Tamayo y Pablo Londoño Mejía renunciaran a la Junta Directiva de Sura días después de que los dos primeros fueran inhabilitados por la Superintendencia de Sociedades para decidir sobre la OPA por Nutresa.

La inhabilidad de Zuluaga y Orejuela estaba relacionada, entre otras cosas, con nexos familiares en cuarto grado de consanguinidad que les impedía tomar decisiones imparciales. En respuesta, la misma compañía decidió convocar a Asamblea Extraordinaria de Accionistas para el próximo 22 de noviembre sobre las 7:00 a.m. en el Teatro Suramericana de Medellín para elegir una nueva mesa directiva.

En el otro frente, a través de sus compañías Nugil y Jgdb Holding, Jaime Gilinski le solicito al revisor fiscal de la empresa de seguros e inversiones convocar a una Asamblea Extraordinaria de Accionistas. El encuentro tendría como propósito introducir una reforma a los estatutos con el fin de darle potestad a los socios para decidir sobre la actual y futuras ofertas de adquisición. Este es el segundo intento del caleño por lograr esta reforma estatutaria.

Al respecto, Diego Palencia, vicepresidente de Investigaciones de Solidus Capital, considera que el panorama pinta grave ya que no hay argumentos técnicos y financieros que soporten una venta, pero tampoco hay argumentos para vender sin pagar la prima de control. “Invalidar la Junta es una estratagema para aprovechar la mayoría dispersa de minoritarios que no entienden de finanzas corporativas y gobierno corporativo. El objetivo de mostrar que es un buen precio es muy fuerte en una Asamblea”, agregó.

La disputa carga con todos los elementos. En la noche del jueves, el mismo Grupo Sura aseguró que los directores postulados por Gilinski, Angela María Tafur, María Ximena Lombana y Andrés Bernal habían sostenido una reunión sin tener las facultades legales para llevar a cabo el encuentro.

IHC llega a 0,35% del máximo a comprar

Durante el quinto sexto día de la OPA por Nutresa se recibieron 59 aceptaciones por un total de 38.337 acciones, que equivalen a 0,03% del máximo a comprar por parte del oferente árabe International Holding Company (IHC). A la fecha, el comprador completa 515.153 especies adquiridas, lo cual representa 0,35% del total a comprar por parte de este. Frente al total de las especies en circulación de la multilatina de alimentos (457,7 millones), este monto representa 0,12%. Durante la compra, el interesado busca entre 25% y 31,25%, porcentaje por el que pagaría entre US$1.716 millones y US$2.145 millones.