MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La bolsa declaró desierta la tercera OPA presentada por Gilinski tras no alcanzar el mínimo establecido en el cuadernillo inicial

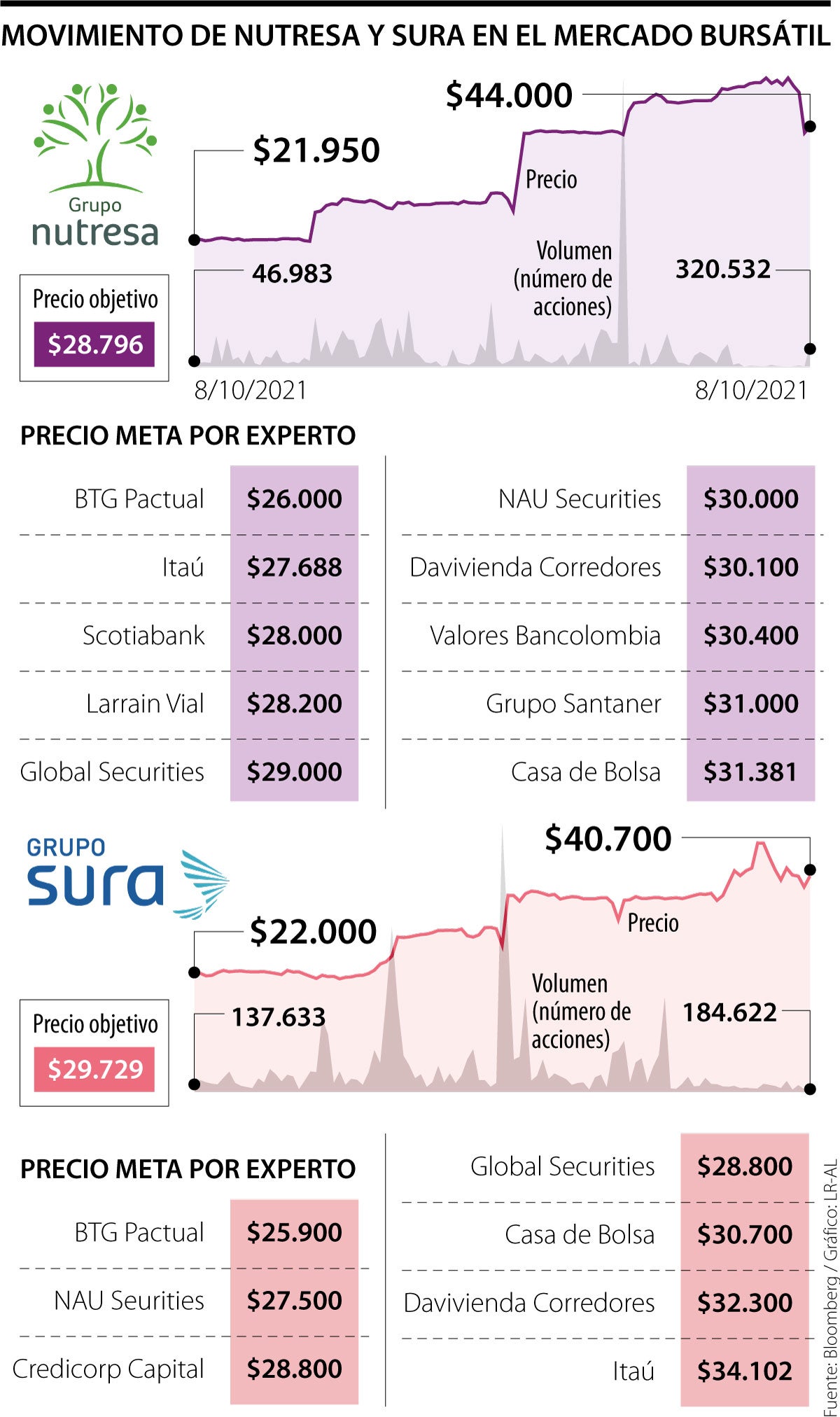

La acción de Nutresa sintió los efectos del fin de la OPA lanzada por Jaime Gilinski sobre este emisor. Ayer en la Bolsa de Valores de Colombia (BVC), el precio del título cerró con una caída de 11,27% hasta los $44.000 con 320.532 papeles negociados por $13.481 millones durante la jornada. Si se compara con el máximo histórico registrado el pasado martes 10 de mayo de $50.900, el retroceso es de 13,5%.

Dicho descenso es la consecuencia de que la BVC declarara desierta la tercera OPA presentada por el empresario caleño tras no alcanzar el mínimo establecido en el cuadernillo inicial. Allí se preveía que el nuevo integrante del Grupo Empresarial Antioqueño (GEA) consiguiera entre 9,6% y 12% del total de acciones en circulación a US$12,58 o $50.745 cada una.

A esto se suma el hecho de que Gilinski no considera, por ahora, lanzar otras ofertas de adquisición hasta que se conozca el nuevo presidente de Colombia para el periodo 2022-2026, además de mantenerse a la expectativa por la llegada del socio estratégico anunciado por el grupo paisa desde finales del año pasado, cuando el mercado vio llegar la primera oferta por parte del caleño.

Según Valeria Álvarez, analista de renta variable para Itaú Comisionista de Bolsa, esta es una sensación muy similar a la que se tenía en torno a Sura. “Con dicho emisor no pasó porque la expectativa era que Gilinski pudiera presentar una nueva oferta para mantener aislados a los socios mayoritarios de la compra de la multilatina de alimentos”, dijo.

De hecho, el pasado 11 de enero en Inside LR, Jorge Mario Velásquez, presidente del Grupo Argos, aseguró que “en el caso de Nutresa se está llevando a cabo la búsqueda de un socio que pueda pagar un valor por la acción mucho más cercano al fundamental, de tal forma que beneficie a todos los tenedores de títulos y que se lleve a cabo mediante una OPA acordada, esto teniendo en cuenta que el valor real es muy superior a lo que hoy se está ofreciendo en los procesos de compra”.

Al ser cuestionado por la fecha de esa posible oferta, él respondió: vamos a salir de esta oferta primero. Una vez se finalice el proceso, sin importar cuál sea el resultado, se va a poder entregar al mercado detalles de los cronogramas. La parte conceptual importante es que hay una decisión pronta, rápida y ejecutiva.

Hoy, el precio objetivo que atribuyen los analistas a dicha especie es de $28.796, siendo BTG Pactual la firma comisionista que otorga un rango más bajo ($26.000), seguida por Itaú, con $27.668; Scotiabank, con $28.000; Larrain Vial, con $28.200; Global Securities, con $29.000, y NAU Securities, con $30.000. El valor más alto lo proyecta Casa de Bolsa con $31.381.

Álvarez agregó que, a nivel corporativo, comienza a evidenciarse el cambio que ha generado la llegada de Gilinski. “Por la actitud que ha adoptado él y otros accionistas, se entiende que la finalidad no es provocar malestar y que el gobierno corporativo se vea reflejado en el comportamiento de la acción, sino todo lo contrario”.

Si bien ha invertido más de US$2.499 millones para filtrar el enroque del otrora Sindicato Antioqueño, dentro del balance de los caleños se incluyen un puesto independiente y uno patrimonial en Nutresa en cabeza de Ricardo Fandiño de la Calle y Gabriel Gilinski, respectivamente. En el caso de Inversiones Suramericana, consiguió un esquema similar con José Luis Suárez y Gabriel Gilinski.

Para Diego Palencia, vicepresidente de Investigaciones de Solidus Capital Banca de Inversión, “desde el punto de vista de gobierno corporativo se inicia la aclamada novela del caballero blanco. Vamos a esperar noticias que generarán muchos debates de control político y cocientes electorales en las juntas y asambleas extraordinarias de accionista en el futuro cercano. Ahora comienza a ser determinante el segundo mercado, donde podría buscar un poco más de poder para ser determinante en los emisores”.

Grupo Sura creció 4,36% en el mercado accionario en la más reciente jornada

Pese a que la acción de Nutresa marcó número rojos, los títulos de Sura presentaron un crecimiento de 4,36% hasta los $40.700 ayer y se mantiene lejos del máximo histórico registrado semanas atrás de $48.000, punto desde el cual se ha evidenciado una caída de 15,2%. Entre las razones que estarían llevando a que este emisor no se vea afectado por el final de las OPA presentadas por Gilinski, se encuentran los resultados financieros y una disputa de poder entre este y el GEA a través del mercado público.

La Q de Tobin muestra la relación entre el precio de cierre del activo en el mercado y su valor en libros. Es decir, cuántas veces el mercado reconoce el valor patrimonial del activo

Recientemente, la Asamblea de Accionistas del Grupo Sura escogió a cuatro miembros independientes para decidir sobre OPA

Solo en la jornada de hoy, la Bolsa de Valores de Colombia registró 29 aceptaciones de oferta, con un total de 31.330 especies vendidas