MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Hoy se conoció que el empresario caleño extendió el periodo de aceptación de la OPA por Nutresa hasta el próximo 16 de mayo

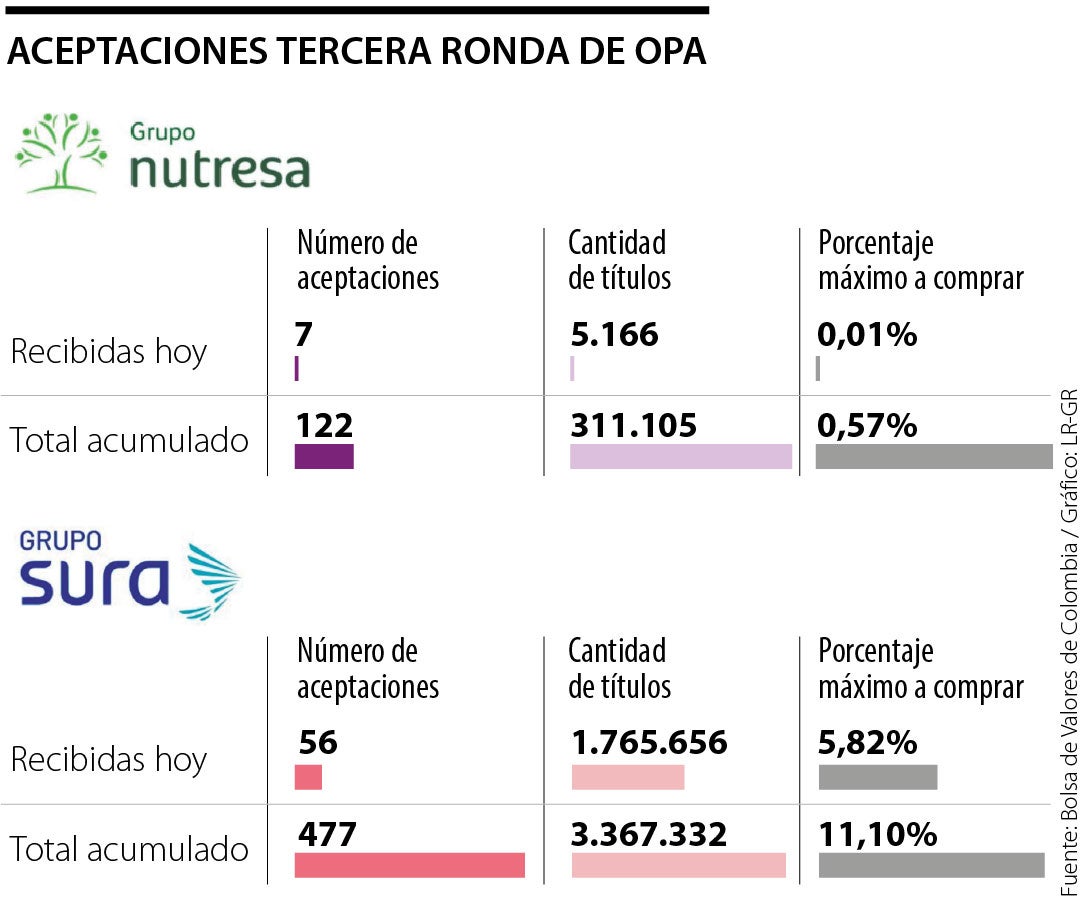

En el séptimo día de aceptación de OPA, 56 inversionistas del Grupo Sura vendieron 1.76 millones de acciones, lo cual da un total de 3,36 millones de especies ofertadas y 11,10% del máximo a adquirir por parte de Jaime Gilinski. Según la Bolsa de Valores de Colombia (BVC), este monto equivale a 0,72% de las acciones ordinarias en circulación de la compañía.

En cuanto al Grupo Nutresa, en total 122 socios han decidido dejar sus acciones, lo que equivale a 311.105 especies y 0,57% del total de lo que apetece el empresario caleño. Dicha cifra ya representa 0,07% de lo que se busca con esta nueva opción de compra.

Los interesados podrán vender hasta el 25 de abril, en el caso de la empresa de seguros e inversiones; sin embargo, hoy se conoció que el empresario caleño extendió el plazo para vender títulos de la multilatina de alimentos hasta el próximo 16 de mayo.

La nueva oferta por la multilatina de alimentos busca entre 9,6% y 12% del total de acciones en circulación, lo cual equivale a entre 43,9 millones y 54,9 millones de acciones. El precio a pagar por cada título es de US$12,58 o $47.486, lo cual representa un aumento de 20% frente a la segunda OPA, y un crecimiento de 63,1% frente a la primera. El desembolso final sería de hasta US$691 millones.

En el caso de la compañía de seguros e inversiones, el precio por especie se mantiene igual que en la segunda ronda: US$9,88 o $37.294. La oferta pretende entre 5,2% y 6,5% de las acciones disponibles, lo cual equivale a entre 24,3 millones y 30,4 millones de especies. Lo que le entraría al mercado por esta compra oscila entre US$240 millones y US$300 millones.

En caso de querer salir de su participación podrá acercarse a su comisionista de bolsa de preferencia y manifestar su intención.

Los gastos en los que incurran los accionistas para la aceptación y liquidación de la OPA correrán por su cuenta. Por ejemplo, la contratación de una firma implicará un pago de comisión a cargo del propietario de las acciones, la cual está gravada con un IVA de 19%.

Sin embargo, el oferente acordó con Servivalores GNB Sudameris, Acciones y Valores S.A. Comisionista de Bolsa, Alianza Valores, Casa de Bolsa, Credicorp Capital, Global Securities y Larrain Vial Colombia, pagar las comisiones correspondientes a las aceptaciones adjudicadas en los términos acordados entre dichas sociedades comisionistas y Gilinski.

Entre los pequeños socios destacan el Grupo Corbeta y el ETF iShares Colcap. Este lunes vence el plazo para salir de títulos en la OPA

El paso a seguir es la escisión, para la que deberá entregar un balance financiero con corte al 31 de julio que se conocerá el 25 de agosto

Luego de que un juez del Tribunal Supremo de Bogotá negó la solicitud de Nutresa de levantar bloqueo a dos directivos de Sura