MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La compañía, que es una subsidiaria de IHC Capital Holding LLC ofreció US$15 por acción, que con la TRM de hoy alcanza los $66.226

En la noche de este martes se conoció que International Holding Company presentó una nueva Oferta Pública de Adquisición (OPA) por entre 25% y 31,25% de Grupo Nutresa.

La compañía, que es una subsidiaria de IHC Capital Holding LLC, ofreció US$15 por cada acción en circulación. Con la TRM de hoy, la oferta es de $66.226 por cada título, es decir, 79% más que el precio al que cerró la especie hoy.

La suma será pagadera en efectivo y en pesos colombianos, o en dólares. Para aquellos que opten por recibir el pago en moneda local, el precio se calculará con la TRM publicada y certificada por la Superfinanciera el día de la adjudicación.

La OPA se formula para adquirir como mínimo 114,4 millones de acciones ordinarias, equivalentes a 25% de las especies del emisor suscritas, pagadas y en circulación; y como máximo, 143,04 millones de títulos, es decir, 31,25% de las especies.

La acción se suspenderá en la Bolsa de Valores de Colombia (BVC) a partir de la jornada bursátil del miércoles 21 de septiembre y hasta el día siguiente a la publicación del aviso de oferta.

"La BVC ha procedido a suspender la negociación de la especie Nutresa, la cual será efectiva en la rueda de contado, a partir del 21 de septiembre de 2022 y hasta el día hábil siguiente a la publicación del aviso de oferta por parte del oferente de la OPA, de acuerdo con lo establecido en el parágrafo 2° del artículo 6.15.2.1.6 del Decreto 2555 de 2010", dijo la BVC en un comunicado.

Como consecuencia, a partir de la suspensión las órdenes vigentes y activas sobre esta especie fueron eliminadas del Sistema automáticamente y no se permitirá el ingreso de órdenes, ni la celebración de operaciones de contado sobre esta especie, mientras se encuentre vigente la medida. Lo anterior, sin perjuicio del cumplimiento de las Operaciones que se encuentren pendientes.

El desembolso oscilaría entre US$1.716,18 millones y US$2.145,7 millones, mientras que en moneda local entre $7,57 billones y $9,47 billones.

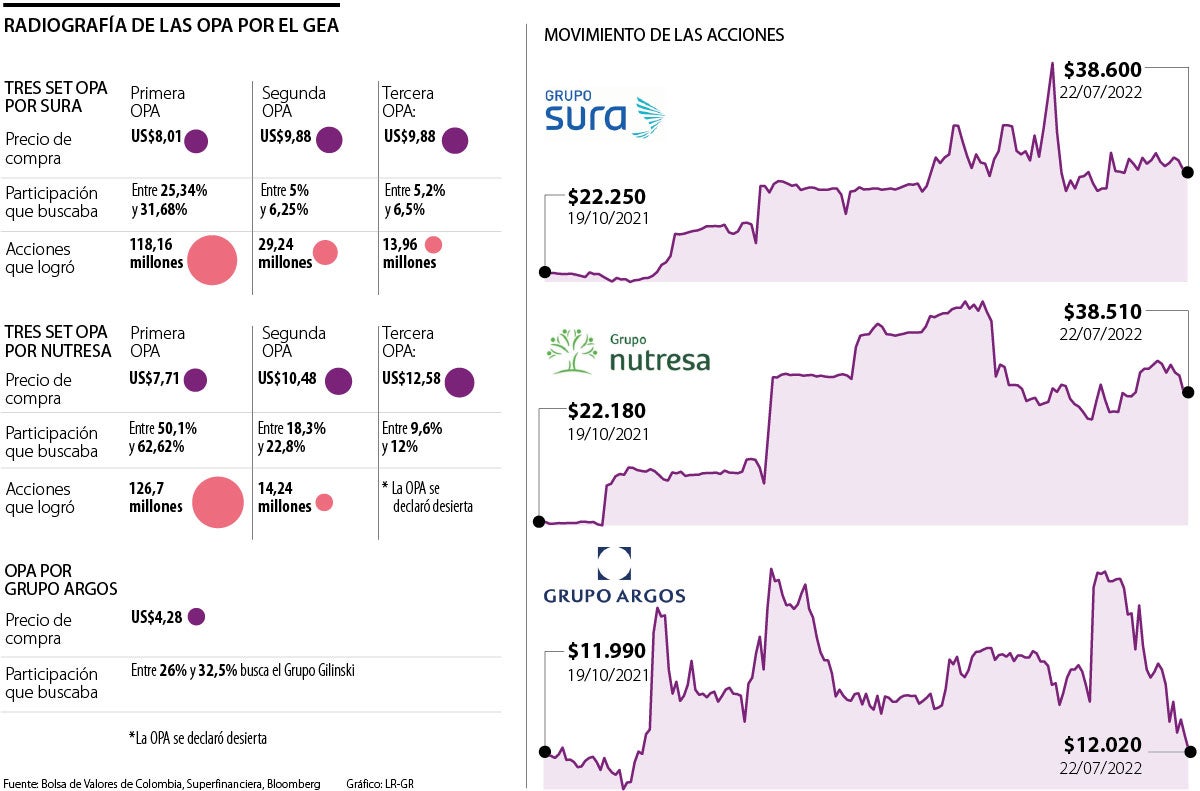

La oferta se presentó luego de las siete OPA lanzadas por Jaime Gilinski desde noviembre del año pasado: tres por Nutresa, tres por Sura y una por Grupo Argos.

En la multilatina de alimentos, la empresa en la que empezó la jugada en noviembre del año pasado, consiguió 30,8% de las acciones en circulación tras tres set de OPA. Mientras que en la compañía de seguros e inversiones logró 34,5% a través de las ofertas y, con un adicional que compró a través del mercado público, Gilinski se convirtió en el mayor socio de la compañía, con 38% de participación.

En la séptima intención de compra, esa vez por Grupo Argos, el inversionista solo logró 11,08% de las especies en circulación y, como no liberó los mínimos de la oferta, la Bolsa de Valores de Colombia (BVC) la declaró desierta.

La estrategia del empresario pasó de las OPA a las Juntas Directivas. Desde marzo, los socios de las compañías se reunieron cinco veces para cambiar a los miembros de sus máximos órganos rectores. Finalmente, Gilinski logró dos de siete sillas posibles en la multilatina de alimentos, con Ricardo Fandiño de la Calle como patrimonial y Christian Murrle, como independiente. Mientras que en Sura alcanzó tres sillas, con Gabriel Gilinski y Ángela María Tafur como patrimoniales y José Luis Suárez como independiente.

¿Quién es International Holding Company?

IHC es una empresa con sede en Abu Dhabi. Es una sociedad de cartera que cotiza en bolsa y que comprende más de 100 entidades, con segmentos operativos internacionales y adquisiciones en nueve segmentos comerciales, entre los que están los bienes raíces, agricultura, cuidado de la salud, alimentos, bebidas y distribución, entre otros. Su capitalización bursátil es cercana a los US$180.000 millones.

Tahnoon bin Zayed Al Nahyan es el chairman de la compañía y, precisamente, también preside al Royal Group de Abu Dhabi, que respaldó las pasadaas ofertas que hizo Gilinski por las compañías del GEA.

Además, lidera otros grupos empresariales en el Emirato de Abu Dhabi, como First Bank of Abu Dhabi (FAB), ADQ y G42, grupo líder de inteligencia artificial y computación en la nube.

En la primera OPA por la multilatina de alimentos, previo al aval de la Superintendencia Finaciera, se conoció que por medio del First Abu Dhabi Bank se certificó (ante Bancoldex y la Bolsa de Valores de Colombia), la garantía del negocio por US$1.082 millones, respaldando la oferta.

La bolsa de Abu Dhabi publicó el documento en el que la compañía notificó la solicitud hecha a la Superfinanciera para la autorización de la OPA, informando que, de acuerdo con las regulaciones, se actualizará al mercado sobre el resultado de la misma.

La compañía aclaró a la medianoche de ayer la información relevante que había dado en la tarde de ayer

Su participación líder en Sura le permite tener cierta injerencia indirecta en la entidad financiera, donde esta empresa posee 46%

La nueva oferta presentada por Gilinski pretende entre 26% y 32,5% de las acciones en circulación. Cada título lo pagará a US$4,08