MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Una de las vías más expeditas que tienen los países del mundo para aumentar el acceso a servicios financieros son las Fintech

En Colombia existen más de 75 empresas no bancarias de crédito digital operando legalmente en 12 categorías

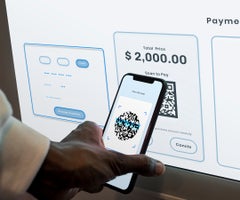

Un crédito digital consiste en solicitar y obtener un crédito de manera 100% digital, desde cualquier dispositivo electrónico, a través de aplicaciones amigables e intuitivas, sin necesidad de papeleo físico, obteniendo información transparente y precisa (condiciones, costos, plazos, etc.) a tasas de interés razonables, respuestas inmediatas y desembolsos casi instantáneos.

En Colombia existen más de 75 empresas no bancarias de crédito digital operando legalmente en 12 categorías, cada una con características, condiciones y nichos diferentes. El mercado ofrece dos opciones de créditos digitales,los préstamos a corto plazo (< 30 días) y los préstamos a plazos >30 días.

En los primeros tenemos los préstamos llamados préstamos “del día de pago” y los “avances”, estos últimos, aunque no son propiamente un crédito se asemejan a las libranzas por lo que el dinero entregado se otorga en base al sueldo “ganado” y su pago se realiza a través del descuento de nómina. Ambos tipos de créditos son populares, principalmente por su conveniencia, pero son los montos pequeños, plazos cortos y forma de pago lo que los hace valiosos ante emergencias o necesidades inmediatas de dinero.

Los créditos digitales a plazos suelen ser más económicos (en tasa) y amigables con el bolsillo (flujo de caja) por lo que es el usuario quien determina a qué plazo puede comprometerse a devolver el dinero (incluyendo intereses y otros cobros si aplican), sin embargo, éstos requieren presentar documentación adicional a la cédula.

Como modelo de negocio podemos decir que quien presta dinero, captados del público o con recursos propios, debe tener un objetivo claro, quien es su cliente o usuario y cómo se comporta (o comportará). Prestar dinero sonará sencillo, y lo es, pero recuperarlo es todo lo contrario. Es una industria altamente riesgosa por lo que la tecnología entra a jugar un papel fundamental a la hora de predecir comportamientos de pago y lograr recuperar el dinero prestado.

Dejando de lado las características y connotaciones oscuras e ilegales y las deprimentes consecuencias del uso de un préstamo gota a gota, debemos entender la razón por la cual este modelo de negocio es tan popular en los peldaños más desatendidos por la banca tradicional: sabe qué problema está resolviendo y cuál su solución, adapta su producto a las necesidades de su mercado objetivo, ofrece montos adecuados (pequeños) para mitigar el riesgo, disponibilidad inmediata de dinero, servicio a domicilio, validación y verificación de clientes inmediata, no se requiere de documentación más que la cédula y una factura de servicios públicos y cuenta con un sistema potente de administración y cobranza.

Su modelo de negocio es igual al de cualquier otro prestamista legal (banco o fintech), sin embargo, existen tres grandes razones por las cuales se consideran (y lo son) ilegales, (1) la tasa de interés que supera la tasa de usura (máxima permitida en Colombia), (2) la metodología de cobranza y (3) la ilegalidad de sus recursos (fondeo).

Modelos tecnológicos como los créditos digitales resultan muy beneficiosos para las economías afectadas por los gota a gota. Comparando ambos modelos (gota a gota vs. créditos digitales) tenemos que los créditos digitales solucionan dos grandes problemas, (1) permitir el acceso a créditos inmediatos y en efectivo, a personas marginadas por la banca tradicional, a través de procesos rápidos, sencillos y sin papeleo y (2) liberan a los usuarios del círculo vicioso de los préstamos gota a gota.

Este emprendimiento ha sido proyectado por Colombia Fintech como una de las 15 empresas con potencial de ser unicornio

Durante 25 años hemos sido un líder en servicios y estructuración de productos financieros

Entre las proyecciones, destaca que las recientes rondas de capital de estas startups colombianas suman cerca de $2 billones