MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Una de las vías más expeditas que tienen los países del mundo para aumentar el acceso a servicios financieros son las Fintech

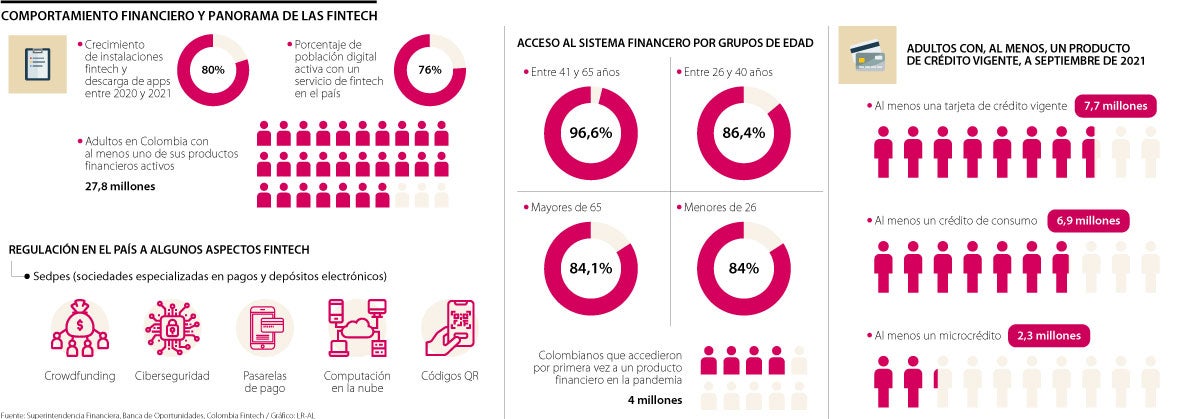

Según Colombia Fintech, entre 2020 y 2021, las instalaciones de Fintech y la descarga de aplicaciones crecieron en un 80%

Sin tener como barrera la pandemia, en los últimos dos años el sector de las Fintech se afianzó en Colombia y se convirtió en una herramienta fundamental de bancarización. Esto se debió, en parte, al brindar un mejor y más amigable acceso a los servicios para un público que cada vez está más cercano a los procesos electrónicos y digitales en el sector financiero. También, a la necesidad de no hacer operaciones físicas debido al covid-19.

Según datos de Colombia Fintech, entre 2020 y 2021, las instalaciones de Fintech y la descarga de apps crecieron en un 80% en el país. Esto hizo que el año pasado Colombia se consolidara como el tercer mercado más fuerte de la región. Y una muestra de este potencial en el país son las iniciativas que han llegado recientemente.

En el primer trimestre de 2022, con una inversión de US$10 millones llegó Clara, compañía mexicana que ofrece a pequeñas, medianas y grandes empresas una plataforma integral de control de gastos acompañada de una tarjeta de crédito empresarial sin costo, sin comisiones y sin cuotas de manejo.

“Tenemos como objetivo reforzar nuestro rol como aliados de las empresas en este proceso, a la vez que contribuimos a la inclusión financiera con productos digitales, ágiles y accesibles”, dijo Leonardo Ramos, country manager de Clara en Colombia.

Para competir en el mercado de las libranzas, Dando ingresó al mercado en 2020 con plataformas digitales autogestionables, sin sucursales físicas, y una oferta para sus clientes de un tiempo de aprobación y desembolso de créditos de 24 horas hábiles.

Dando tiene operaciones en Panamá, Puerto Rico, Trinidad y Tobago, Aruba, Curazao, San Martín y Bonaire; y su principal objetivo es generar opciones para quienes no tienen la posibilidad de acceder al sistema financiero tradicional. “A pesar de que el mercado de libranzas es muy grande, existen muchos clientes de bajos recursos o pensionados que no pueden acceder a préstamos debido a que están reportados”, expresó Lucía Lópina, CEO de Dando.

Busca desembolsar $162.000 millones en créditos de libranza en 2022. Además, lograr una cartera activa superior a los 35.000 clientes activos y un portafolio de créditos de $400.000 millones.

Otra de las experiencias a resaltar es la de la startup colombiana Truora, que brinda a sus clientes soluciones como chatbots para conversaciones automatizadas, reconocimiento facial, verificación de documentos y comprobación de antecedentes.

Truora logró US$15 millones en una ronda de financiación de Serie A liderada por Accel y Propel, el fondo de inversiones fintech de Bbva. “Al hacer posible la integración de los productos de autenticación de Truora en WhatsApp, abrimos un mercado potencial en América Latina de US$3.500 millones”, dijo Daniel Bilbao, cofundador de Truora.

Iniciativas que han llegado al mercado en los últimos años

Otras de las Fintech que llegaron al mercado nacional en los últimos años son Trii, Avista, Finaktiva, Sempli, Referencia y Buk. Además, de compañías que operan con fuerza en la última década como Daviplata, Nequi, Tpaga, Tuya, Payválida, Sured App y Cobru (billeteras digitales). Entre las Sedpes, destacan Movii, Dale!, Powwi, Ding y Global 66. “Las fintech son importantes porque contribuyen a la inclusión financiera. Se enfocan en resolver problemas específicos entendiendo muy bien las necesidades de los usuarios. Son una industria que cobra más relevancia y que ha incentivado la atracción de inversión”, Nicolás Correa Rolz, responsable de Servicios Financieros en Comfama.

Somos una Fintech que trae un cambio en el manejo de las finanzas pues permite a empresas y negocios, disfrutar de una oferta financiera 100% digital

La compañía trae al país este protocolo de seguridad y su experiencia de más de 4 años en Ecuador

La aplicación firmó una alianza con la empresa Arcadi para ofrecer un nuevo servicio desde este mes