MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Hay más de 300 fintech en el país. Integran un ecosistema robusto que no solo garantiza la inclusión financiera, sino que genera más de 9.000 empleos

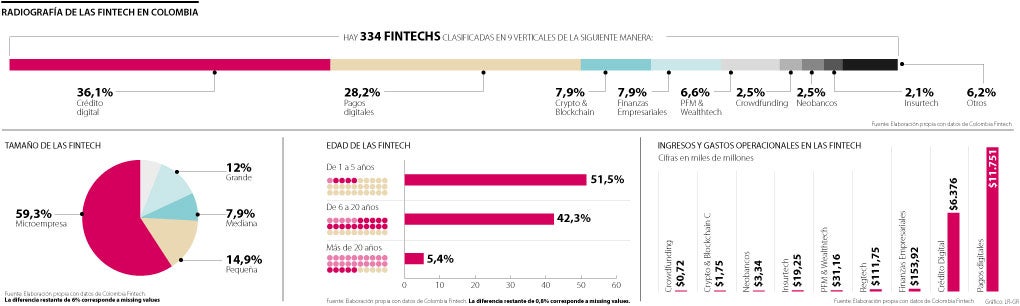

Este sector, que ofrece más de 9.000 empleos con 334 empresas, hoy genera sus mayores ingresos en las áreas de Pagos Digitales y de Créditos con $11 billones y $6 billones, respectivamente

Un informe de Radar Finovista encumbrado en el ecosistema de las Fintech en Latinoamérica y el Caribe posiciona a Colombia como el tercer país con el mayor número de empresas de esta ‘pasta’ especial, en toda la región, al concentrar 11% del total, después de Brasil y México, que ostentan ser las plazas fuertes en el tema.

La razón más contundente por la que este nuevo esquema ha revolucionado de una forma significativa el mercado en los últimos años es que se encarga de facilitar el acceso de las finanzas a una población que constantemente es desatendida por las instituciones bancarias convencionales, especialmente las mujeres, que justamente hoy representan 60% de quienes más reciben créditos con la reciente propuesta.

No obstante, una encuesta hecha por Colombia Fintech resaltó que seis de cada 10 personas que solicitan un préstamo en una entidad de esta naturaleza, es porque previamente han sido rechazadas de la banca tradicional. “Así mismo, más de 64% de quienes piden un crédito no tiene estudios universitarios y se tiende a beneficiar más a clientes entre los 18 y 30 años de edad o a quienes pasan los 50 años, que casi siempre son los excluidos del sistema tradicional”, explica la asociación en su informe.

Con todo esto, además de cambiar la manera en que la gente actualmente puede acceder y consumir los productos y servicios financieros, las fintech se han convertido en potentes herramientas de inclusión bancaria para micro, pequeñas y medianas empresas (MiPyme); además de ofrecer soluciones mucho más ágiles, transparentes y económicas que las entidades habituales, gracias al uso de la tecnología digital y el análisis de datos.

Así se clasifica este mundo

Lo más curioso es que este ecosistema de gran envergadura no es una propuesta reciente como se piensa. Según Colombia Fintech, el sector ya había dado su primer asomo en el país hace más de 20 años, gracias a varias organizaciones que comenzaron a dar la batalla con sus innovaciones, las cuales hoy siguen tan sólidas y vigentes como al comienzo, se distinguen dentro de este mundo como las ‘Maduras’ (por el hecho de contar con más de dos décadas de vida) y tener una participación de 5,4% dentro del sector.

“Aun así, la gran cantidad de las fintech existentes en el país son consideradas ‘Nacientes’ porque tienen una vida empresarial de entre uno y cinco años de edad, y son las que abarcan el mayor volumen de la torta, con 51,5%. A estas se suman las denominadas ‘Jóvenes’, que son las que se tienen entre seis a 20 años de antigüedad y 42,3% de este mercado; lo que deja claro que el sector es relativamente incipiente, y se vale de una gran cantidad de empresas emergentes”, expresan en el informe de Colombia Fintech.

Con base en el registro del primer trimestre de 2023, en la actualidad operan en el país un total de 334 fintech, que están clasificadas en nueve verticales: crédito digital, pagos digitales, finanzas empresariales, regtech, insurtech, crypto & blockchain, crowdfunding y neobancos, siendo los tres segmentos más destacados el crédito digital (con una participación de 36,1%), seguido de los pagos digitales (con 28%) y luego -con una diferencia significativa frente a los anteriores- están las finanzas empresariales y las crypto & blockchain, con 7,9%”, resalta Colombia Fintech.

Lo interesante es que por tamaño 59,3% de esas entidades son microempresas, entre tanto que 15% son pequeñas, 12% grandes y 8% restante son medianas empresas. Mientras que por vida útil se establece que 83% de los neobancos son organizaciones ‘nacientes’, que las insurtech tienen una mayor proporción de empresas ‘Jóvenes’, con 80%, y las de crédito digital -que representan 6%- pertenecen al segmento de las ‘Maduras’, una vertical destacada en el sector por haberse logrado consolidar y mantenerse a lo largo del tiempo.

Un sector ganador

Hay algo que se debe exaltar y es que la mayor parte de las fintech establecidas en el país son colombianas, con 98,7%, lo que deja ver que este mundo se ha convertido en el escenario del emprendimiento para muchos nacionales. El 1,3% restante del mercado son entidades extranjeras que ven en el país un ‘puerto’ atractivo para sus negocios.

A esto hay que adicionar que, a nivel local, Bogotá concentra una gran parte de las empresas de este mundo empresarial, con 69,3%, gracias a su fuerza en el ámbito de los negocios y las finanzas y su posición geográfica. Mientras que Antioquia le sigue, con 19,3%.

Para terminar, es necesario enfatizar que esta industria tan prometedora como llena de desafíos se enfoca, principalmente, en dos sectores relevantes: información y comunicaciones, con 44%; y las actividades financieras y de seguros, con 40%.

Teniendo en cuenta los macrosectores, la mayoría de fintech se mueven en el sector de servicios, con 95,4%, lo que reitera que este gremio se centra en la prestación de servicios financieros, a través de tecnologías innovadoras; mientras que 3% restante se afianza en el sector comercio, especialmente el de comercio electrónico, lo que indica una oportunidad para darle el crecimiento que merece.

Estos son los sectores en los que se clasifica la industria fintech en el país:

Los cinco retos del sector según Colombia Fintech

Si bien el auge de las fintech en el mercado colombiano es notorio con más de 300 iniciativas de negocios en marcha, Colombia Fintech advirtió que las fintech también enfrentan una serie de retos y riesgos “que deben ser abordados para garantizar su desarrollo sostenible y su integración con el sistema financiero tradicional”.

Entre los retos más urgentes que destaca Colombia Fintech, están estos cinco: la regulación y supervisión adecuada de las actividades que se realizan, el respeto a la privacidad y protección de los datos personales de los clientes, la ciberseguridad y prevención del fraude, la educación financiera y digital de los usuarios, la cooperación entre los actores del ecosistema y la adaptación a los cambios tecnológicos y sociales.

La compañía reportó que ya cuenta con utilidad neta positiva mes tras mes, a pesar de ser una organización que lleva poco tiempo en el mercado

BPC es una compañía que ofrece soluciones basadas en digitalización, inteligencia artificial y ecosistemas