MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Conozca cómo es la tributación actual en Colombia para las empresas y personas naturales de cara a la nueva Ley de Financiamiento que prepara el Gobierno.

La iniciativa legislativa se debería presentar la próxima semana.

A tan solo unas semanas del fin de la legislatura, la expectativa para que el Gobierno presente a consideración del Congreso la denominada ley de financiamiento necesaria para aprobar los $14 billones que le faltan al Presupuesto para la vigencia de 2019 es máxima. Para cumplir con los tiempos establecidos, el Ejecutivo deberá iniciar la próxima semana una carrera frenética en la que le tocará convencer con su propuesta tanto al Senado como a la Cámara de Representantes. Lo más complicado para dar vía libre a este proyecto será alcanzar un consenso en el tema de las tarifas de IVA.

De lo contrario, el ministro de Hacienda, Alberto Carrasquilla, ya ha asegurado que se vería en la obligación de suspender las apropiaciones del Presupuesto que no tengan financiación, pues aunque el proyecto fue aprobado con 113 votos a favor y 18 en contra por un valor de $258,9 billones, no podría quedar desfinanciado.

Como en el papel no se radicaría una reforma tributaria por la que se necesitan hasta ocho debates, el Congreso solo tendría en principio cuatro citas. La primera de ellas sería en las Comisiones Económicas tanto de Senado como de Cámara; la segunda se daría en la plenaria del Senado; también habría debate paralelo en la plenaria de Cámara; y por último se llegaría a una conciliación.

¿Qué incluirá la ley?

A nivel general, la ley se dividirá en cuatro grandes bloques: el cambio del sistema tributario, la reformulación de los gastos administrativos del Estado, la lucha contra la evasión fiscal y la reforma de la Dian.

Hasta el momento, tanto el presidente Iván Duque como el ministro Carrasquilla y el director de la administración tributaria, José Andrés Romero, han venido dando pistas de algunas de las propuestas que serán parte de la columna vertebral de este articulado. Entre ellas, destacan algunas como la reducción de la tarifa efectiva que asumen las empresas, la obligación al mayor pago de renta a las aproximadamente 10.000 personas naturales que se embolsan cada mes unos $50 millones o la eliminación de manera gradual de unos $1,2 billones de gastos innecesarios del Gobierno en 2019.

Además, en estas últimas semanas también han hablado de simplificar el engorroso sistema tributario, de generarle incentivos a las empresas de la denominada economía naranja o del agro que generen empleo, de eliminar el monotributo para crear un régimen simple, de reducir la evasión fiscal en 10% cada año, penalizar con cárcel a los evasores de impuestos o implementar la factura electrónica.

No obstante, el gran as bajo la manga que todavía se guarda el Ejecutivo es el de los cambios que podría tener el polémico Impuesto al Valor Agregado (IVA), pues podría empezar a gravar a todos los productos de la canasta familiar que hoy en día están exentos como el huevo, la leche, la carne o el pescado; excluidos como el arroz, las frutas o el gas; o que se benefician de una tarifa diferencial de 5% como el café, las harinas o las carnes frías.

¿Cómo obtener recursos?

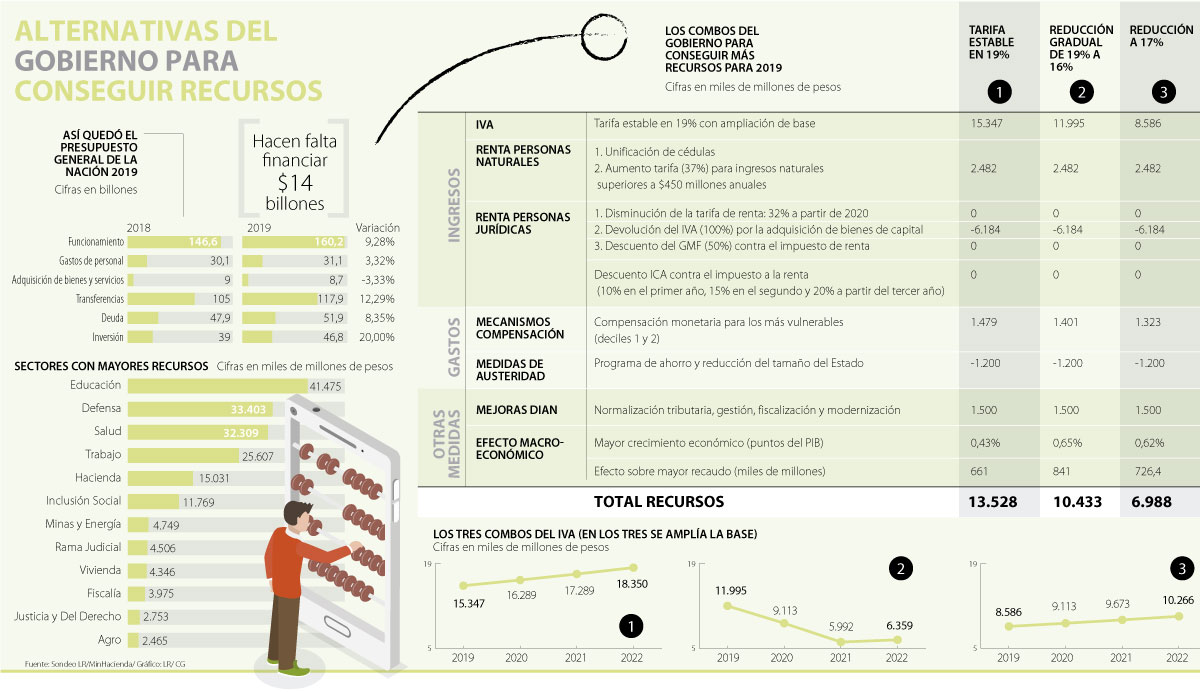

Para sondear previamente a los congresistas, que son los que tendrán que dar luz verde a dicha ley, el ministerio de Hacienda les presentó hace unas semanas tres posibles combos con los que el Gobierno podría tener planteado recaudar los $14 billones que le hacen falta. De llevarse a cabo, el primero de ellos le daría a las arcas públicas $13,5 billones; con el segundo conseguirían $10,4 billones y con el tercero apenas unos $6,9 billones.

Cabe destacar que las tres propuestas comparten una estructura idéntica y que la diferencia en el recaudo se basa únicamente en el cambio que se le aplicaría al IVA. Mientras en el primer combo se propone que la tarifa general de 19% se extienda al resto de la canasta, algo que recaudaría en un año hasta $15,3 billones; en el segundo, se establece una reducción gradual de la tasa de 19% a 16% también con una ampliación en la base; y en el tercero, que este tributo se reduzca a 17%. El segundo permitiría $11,9 billones adicionales para el próximo año y el tercero lograría $8,5 billones.

El resto de propuestas son similares en los tres combos. (ver gráfico). En materia de renta, que las personas naturales que ganan unos $30 millones mensuales paguen una tarifa de 37% generaría $2,4 billones para 2019. Sin embargo, que la tarifa de las empresas disminuya (hasta ubicarse en 32% a partir de 2022) no le empezaría a reportar pérdidas al Estado hasta 2020.

Adicionalmente, según este documento, otras propuestas como mejorar la administración tributaria le darían a la Nación $1,5 billones para 2019. Por otro lado, entre los grandes gastos del Gobierno estaría la devolución del IVA por la adquisición de bienes de capital, con una caída en los ingresos de $6,1 billones.

¿Qué pasará con el IVA?

Aparte de la moción de censura al ministro Carrasquilla y el debate del Presupuesto de la Nación y del de Regalías, otra de las posibles razones del retraso de la radicación de esta ley podría haber sido la disparidad de opiniones en torno al cambio del IVA.

De hecho, como ninguno de estos tres combos tuvo una buena acogida entre los congresistas, ni entre los partidos de la coalición de gobierno como el Centro Democrático o el Conservador, el ministro podría haber estado evaluando otras opciones. De momento, las que más suenan son las de aplicar una tarifa unificada por debajo de ese 19% a toda la canasta u otra diferencial entre los productos. Asimismo, se estaría analizando concienzudamente el mecanismo idóneo para devolver este tributo a las personas de los estratos uno y dos a través de diferentes programas sociales.

“El Ejecutivo estaría pensando en bajar la tarifa de 19% a 16% para todos los productos incluso los que ahora están exentos o son excluidos o también podrían proponer una tarifa diferencial, es decir, que los bienes gravados con 5% pasen a 10%, o similar. Nosotros no vamos a apoyar que se grave la canasta”, aseguró el senador de Cambio Radical Richard Aguilar Villa, quien manifestó que existe una cultura de consumir menos si se gravan los productos.

Por su parte, la representante a la Cámara por Bogotá Katherine Miranda aseguró que el aumento de este tributo sería totalmente injusto, sobre todo, para las personas de más bajos recursos. “A pesar de que el recaudo aumentaría pues las personas de mayores ingresos estarían pagando más, la cuestión no es tan básica porque lo que para una persona de estrato 2 vale una bolsa de leche con respecto a su salario, para otra de estrato 5 o 6 es mucho menor. El costo del IVA es más elevado para los que menos tienen”, sentenció.

Guillermo Perry preferiría un IVA de 12% para los productos no gravados

En la ley de financiamiento que radicará el Gobierno en unas horas 20% de la canasta familiar estará excluida de IVA.

No hay riesgo de perder grado de inversión.