MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Fitch dice que Cementos Argos reducirá 27% su deuda tras venta de Summit Materials

El informe dice que la deuda de la compañía cementera llegará a $2,7 billones este año y $542.000 millones se distribuirán entre los accionistas

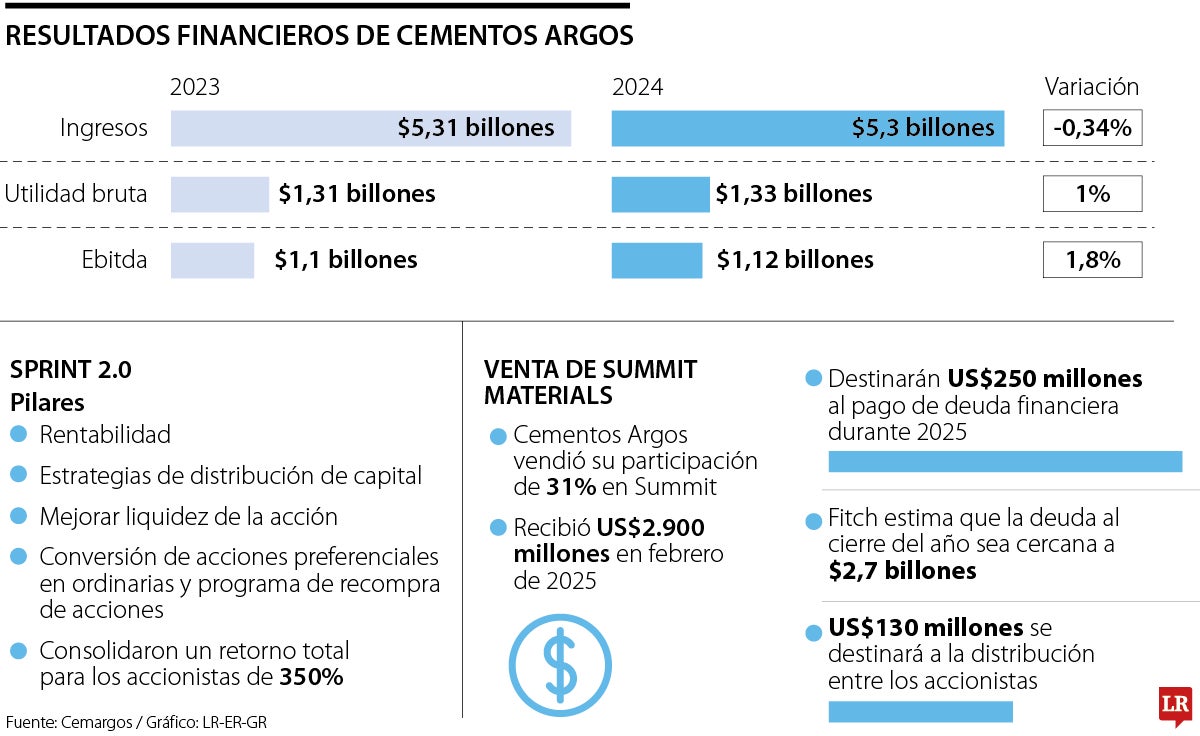

La agencia calificadora Fitch Ratings realizó un estudio en el que analizó la venta de 31% de participación accionaria que Cementos Argos tenía en Summit Materials a principios de 2025.

La agencia recordó que la transacción le representó a Cemargos una entrada de recursos de aproximadamente US$2.873 millones, y aseguró que de ese monto, cerca de US$250 millones se destinarán al pago de deuda, lo que equivale a aproximadamente $1 billón.

Con esta inyección, Fitch estima que la deuda de la compañía terminará cercana a $2,7 billones al cierre del año, lo que representa una disminución de 27% respecto a 2024.

“La reducción en el endeudamiento continuaría fortaleciendo la flexibilidad financiera de la compañía y la estructura de capital resultante dada la menor concentración de vencimientos de deuda en el corto plazo”, dijo la calificadora en el informe.

Otro destino de los recursos adquiridos por Cementos Argos es para distribución entre los accionistas. US$130 millones, unos $542.000 millones, será el monto que se repartirá, pero una parte también se destinará para el pago de impuestos asociados a la transacción y el resto a la estrategia de crecimiento de la compañía.

Estos movimientos de Cementos Argos hicieron que Fitch mantuviera en ‘AA+(col)’ las calificaciones nacionales de largo plazo del Programa de Emisión de Bonos Ordinarios y Papeles Comerciales por hasta $3 billones y del Programa de Emisión de Bonos Ordinarios y Papeles Comerciales por hasta $2 billones. Además, dejó la perspectiva como ‘Estable’.

Fitch aclaró que después de la combinación de operaciones con Summit Materials y su posterior venta, Cementos Argos ahora concentra sus operaciones en dos mercados principales, que son Colombia y Centroamérica y el Caribe, los cuales representan 60% y 40% de su Ebitda, respectivamente.

Aunque la operación, en términos generales, fue positiva para Cemargos, Fitch advirtió que ahora se expone a menos diversificación de las operaciones, por lo que queda sujeto a los ciclos económicos de los países donde opera y a ambientes operativos más retadores.

“Con el fortalecimiento de la estructura de capital y los recursos obtenidos, se estima que la compañía buscará crecer en el mediano plazo de forma inorgánica en el mercado norteamericano, replicando una plataforma similar a la que tenía e incorporando nuevamente cerca de US$300 millones al Ebitda”, dijo Fitch.

Varios de los objetivos para 2025 de la compañía son continuar la ejecución del programa de recompra de acciones, que alcanza, a la fecha, 44% de implementación, optimizar la liquidez de las acciones y lograr la escisión por absorción de la participación en Grupo Sura en el proceso de desenroque, luego de las OPAs por Nutresa.

Cemargos tiene una participación de 32% en cemento y 31% en concreto en Colombia; de 38% en Panamá; 36% en Honduras; y 11% en República Dominicana.

La energética activó los protocolos internos correspondientes, al tiempo que continuará garantizando el normal desarrollo de la operación

Callejas no descartó la posibilidad de expansión internacional en el presente año, pues confirmó que en 2026 iniciaran una estrategia mucho más agresiva de expansión

Nicolás Tobón, CEO de Makro Colombia, explicó que la cadena de tiendas tendrá un periodo en el que habrá varias rebajas para más de 250 productos semanales